Price Action – Karlı Ticaret İçin Strateji (2025)

Updated: 08.05.2025

Price Action – istikrarlı kazanç için işlem sistemi: Price Action formasyonları ve modelleriyle ikili opsiyonlar (2025)

Price Action, genellikle temiz bir grafikte (indikatörsüz işlem) kullanılan bir mum çubuğu analizi türü ve bir dizi işlem stratejisidir. Price Action doğası gereği çok kaliteli bir piyasa analiz yöntemidir, çünkü sık sık aynı sonuçla tekrarlanan fiyat hareket kalıplarına ve formasyonlara dayanır.

Basitçe söylemek gerekirse, Price Action size fiyat grafiklerinde aynı formasyonları bulmayı ve yüksek olasılıkla hareketlerini tahmin etmeyi öğretir. Elbette burada %100 garantili stratejilerden bahsetmiyoruz, ancak Price Action formasyonlarının istatistikleri (işlem stratejileri standartlarına göre) mükemmele yakındır. Bu nedenle, birçok deneyimli yatırımcı bu tür bir fiyat grafiği analizini tercih eder.

Daha iyi anlamanız için, Price Action tek ve evrensel bir strateji değil, birkaç stratejiden oluşan bir bütündür:

Price Action, fiyat hareketlerini tam olarak anlamanıza ve sık sık karşılaşacağınız mum çubuğu formasyonlarını veya teknik analiz figürlerini tanıyarak kazanç elde etmenize yardımcı olur.

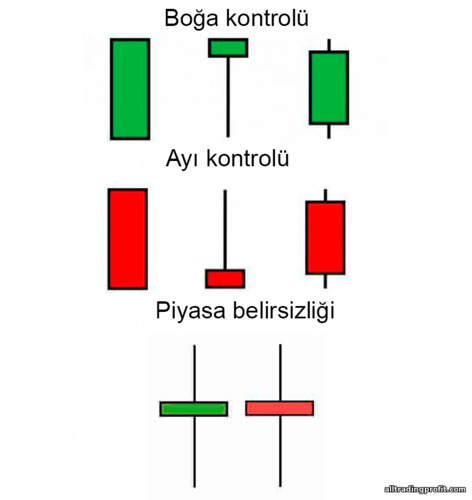

Piyasadaki fiyat hareketleri, alıcılar (boğalar) ve satıcılar (ayılar) arasındaki arz-talep farkından kaynaklanır. Boğalar fiyatı yükseltir, ayılar ise düşürür. Piyasa sürekli hareket halindedir:

Şu anda piyasayı kimin kontrol ettiğini anlamak (boğalar mı ayılar mı) için bazı “araçlara” ihtiyacımız var.

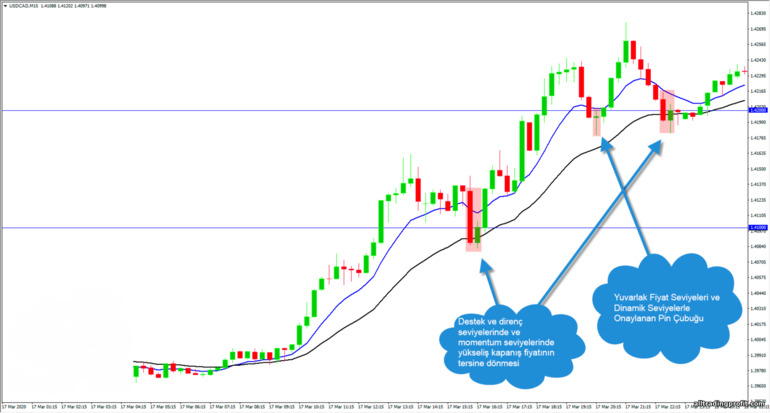

Özellikle Simple Moving Average (SMA) 20 gibi basit bir hareketli ortalama, Price Action yatırımcıları tarafından sıklıkla tercih edilir. Hatta, SMA(20) ve mum çubuğu formasyonlarından oluşan Price Action okulları vardır.

Fiyat grafiğinde, yeni başlayan bir yatırımcının göremeyeceği pek çok önemli bilgi saklıdır: Ancak Price Action işlem sistemlerini anlayan deneyimli bir yatırımcı, kazanç elde etme fırsatlarını çok daha net fark edecektir: Kolay görünüyor mu? Price Action’ın basitliği, bu tür grafik analizinin temel avantajlarından biridir. Formasyonlar herkesin anlayabileceği şekilde olmalı ve kullanımları da zor olmamalıdır – Price Action işlem sistemlerinin kalitesi de bununla ölçülür.

Genel olarak yapmanız gereken; mum çubuğu kombinasyonlarını ezberlemek ve nasıl kullanacağınızı bilmektir. Bunun ödülü olarak, hem trend hareketlerinde hem de fiyatın yatay konsolidasyonunda (yan hareket) çalışan bir işlem stratejisi elde edersiniz. İndikatörlere dayalı işlem stratejilerinin çoğu ise piyasaya tam uyum sağlayamadığı için sadece belirli dönemlerde iyi sonuçlar verir. Price Action ise piyasaya uyum sağlar ve her zaman kazanç fırsatı sunar.

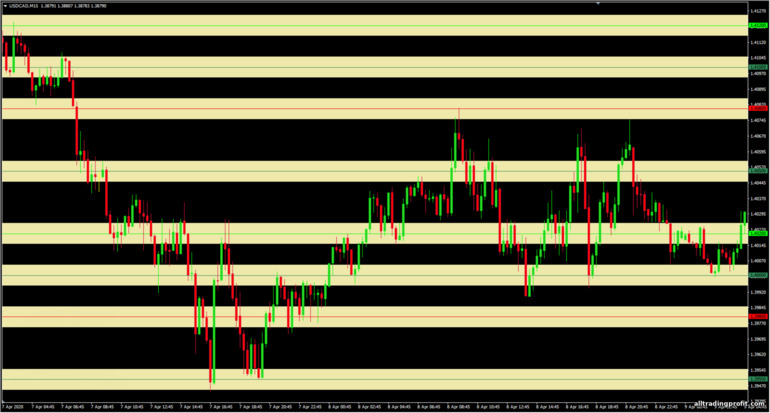

Price Action’ın bir diğer avantajı, çoğu indikatör stratejisinde olduğu gibi karmaşık grafiklerden ziyade sadelik sunmasıdır. İndikatör stratejilerinde grafikler çoğu zaman takip etmesi zor göstergelerle doludur: Ancak indikatörler, Price Action içinde de yararlı olabilir. Örneğin, LEV00 göstergesi, grafikteki yuvarlak fiyat seviyelerini (güçlü destek ve direnç seviyelerini) ve bunların etrafındaki bölgeleri otomatik olarak işaretler. Fakat bu gösterge özellikle M15 ve daha küçük zaman dilimleri için yazılmıştır:

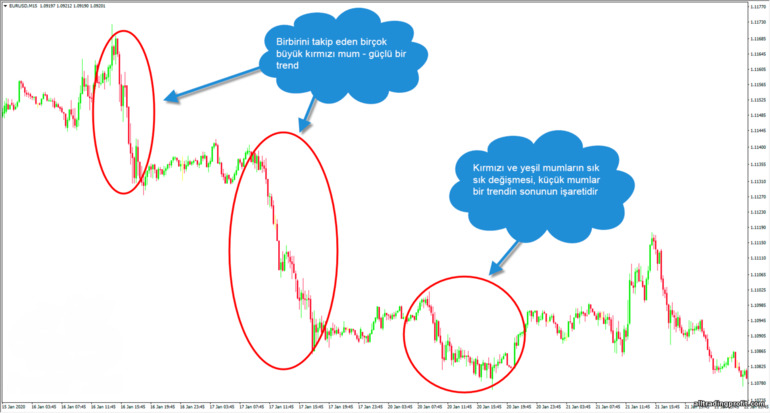

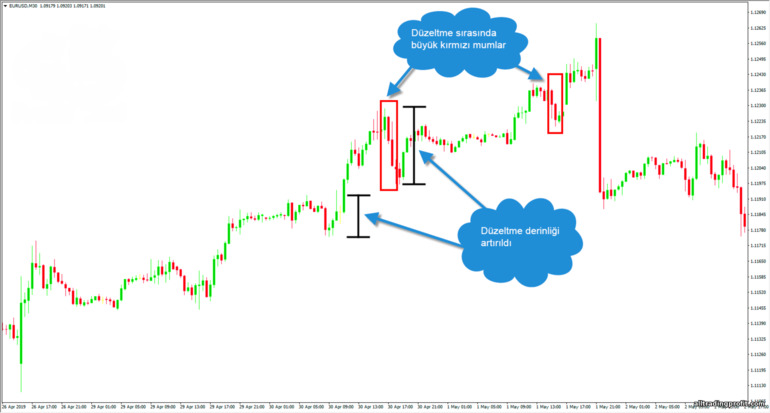

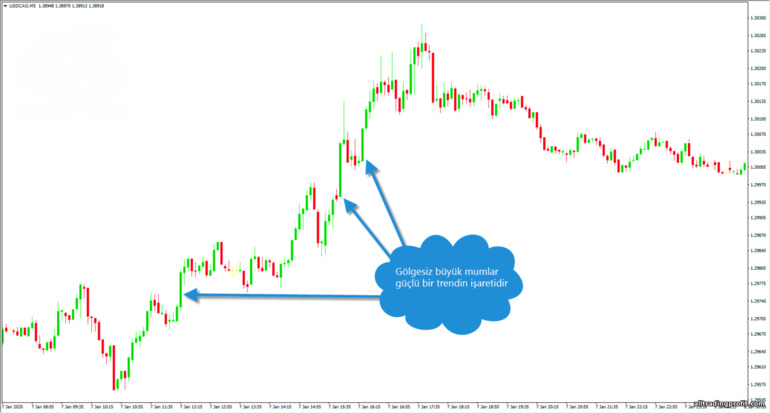

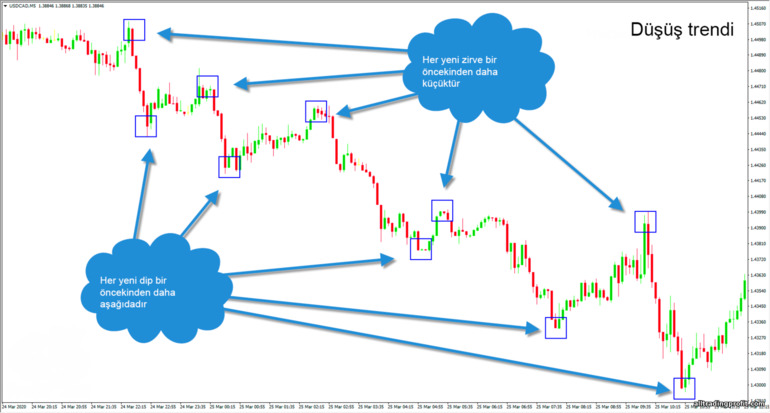

Örneğin, trend itici dalgalarını izlemelisiniz – eğer bu itici dalgalar giderek daha yatay hale geliyorsa ve fiyat daha kısa mesafe kat ediyorsa, bu mevcut trendin yakında sona erebileceğine ve genel fiyat hareketinin zayıfladığına işaret eder: Bir trendde mumların boyutu ve sayısı da trendin gücüne işaret edebilir. Örneğin, güçlü bir düşüş trendinde (aşağı yönlü) birbirini sık ve büyük kırmızı mumlar izler. Zayıf bir düşüş trendinde ise kırmızı mumlar, sık sık yeşil mumlarla yer değiştirecektir: Trend hareketi sırasında geri çekilmelerin (pullback) ne kadar derin olduğuna da dikkat etmek gerekir – eğer geri çekilmeler giderek derinleşiyorsa (fiyat, trende karşı giderek daha fazla mesafe kat ediyorsa) ve daha keskin hale geliyorsa, bu da trendin yakında sona erebileceğine dair bir işarettir: Pullback esnasında oluşan mumların boyutları da bize önemli bilgiler verir. Örneğin, trend yönünün tersine (karşı) büyük mumlar görünmeye başladıysa, trendin sona ermesi yakındır. Bu tür büyük mumlar, genelde trendin en sonunda (son geri çekilmelerde) ortaya çıkar, çünkü mevcut fiyat, ayılar (eğer trend yukarıysa) veya boğalar (trend aşağıysa) için caziptir: Şimdi pratikte fiyat grafiğini daha iyi anlamanıza yardımcı olacak bir örnek inceleyelim:

Şimdi de yükseliş (yukarı yönlü) trend örneğine bakalım:

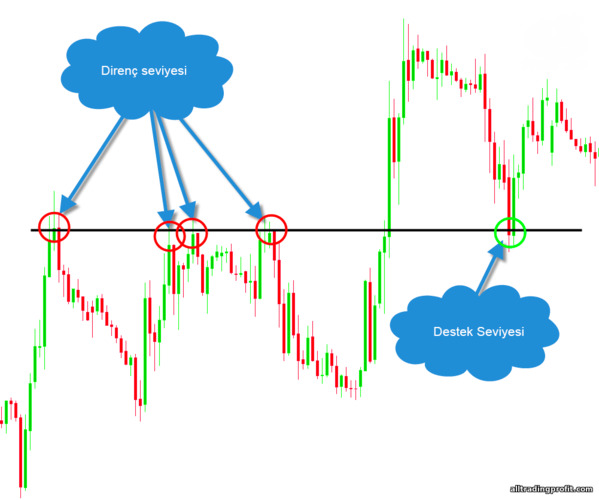

SR seviyeleri, ilgi bölgeleri olarak kabul edilir – grafiği alıcılar ve satıcılar için ilgi alanlarına ayırırlar. Dolayısıyla, destek seviyeleri (piyasa fiyatının altında) boğaların yoğun ilgi alanıdır; direnç seviyeleri (fiyatın üzerinde) ise ayıların ilgisini çeker. Bu tür bir bölge kırıldığında ise “sahibi” değişir: destek bölgesi dirence (ayılar için ilgi bölgesi) dönüşür ve direnç bölgesi de desteğe (boğalar için ilgi bölgesi) dönüşür.

Fiyat, destek veya direnç seviyelerine yaklaştığında, o bölgelerin “sahiplerinden” gelen baskı nedeniyle fiyat geri dönebilir ya da trend değişebilir. Bunun sebebi, büyük piyasa katılımcılarının (bankalar, hedge fonlar vs.) limit emirlerini bu alanlarda yoğun bir şekilde yerleştirmesidir.

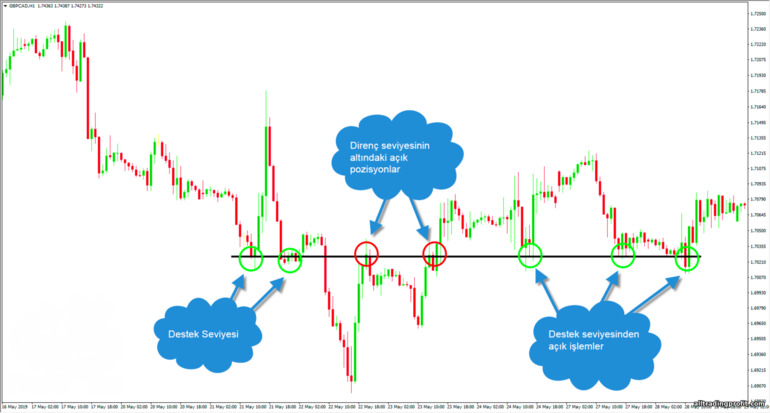

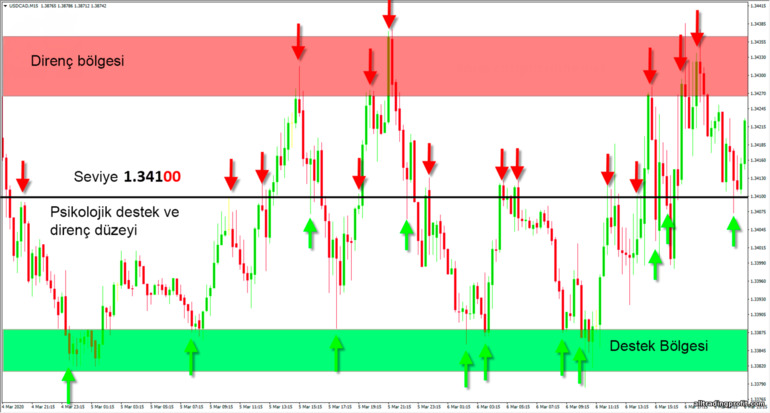

Gördüğünüz her destek ve direnç seviyesinde “şansımı deneyeyim” yaklaşımı uzun vadede işe yaramaz. Bunun yerine, gerçekten güçlü olan destek ve direnç seviyelerini kullanmak daha mantıklıdır:

Benzer şekilde, direnç alanı da birden fazla seviyenin yakın konumlanmasıyla oluşur ve fiyatı aşağı iter.

Grafikte “1.34100” şeklinde yuvarlak (psikolojik) bir seviye de gözlemlenebilir. Bu seviyenin yakınında fiyat çok sık dönüş yaşamıştır ve kırıldıktan sonra da ayna seviyeye dönüşerek (destek yerine direnç veya tersi) çalışmaya devam etmiştir. Bu da yuvarlak seviyelerin gücünü gösterir.

Bir grafiğe destek ve direnç seviyelerini çizmek zor değildir – fiyatın daha önce dönmüş olduğu noktaları belirlemek yeterlidir. Eğer aynı fiyat değerinde birden fazla dönüş olduysa, orası kuvvetle muhtemel bir SR seviyesidir. Aşağıdaki kurallar yardımcı olabilir:

Mum çubuğu formasyonlarının bazen çalışıp bazen çalışmamasının sebebini hiç düşündünüz mü? Elbette hiçbir strateji %100 değil, fakat doğru uygulandığında başarı ihtimalini artırmak mümkün. Bunun yolu, üç mumluk bir formasyonun içinde oluştuğu bağlamı (grafikteki trend, seviyeler, önceki mumların boyutu gibi) göz önünde bulundurmaktan geçer.

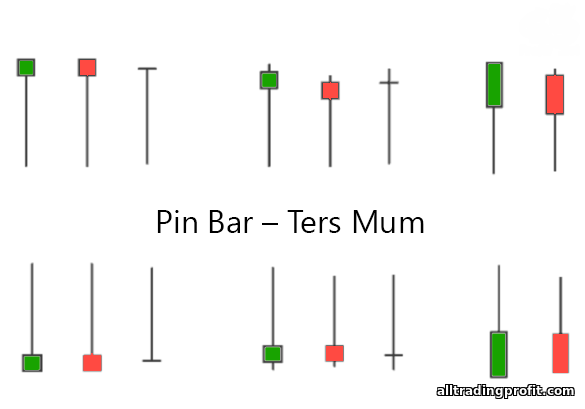

Örneğin, “Pin Bar (Pinocchio)” modelini düşünelim:

Aynı resme farklı bir bakış açısıyla ve Price Action mantığıyla bakalım: Güçlü destek ve direnç seviyelerini eklediğimizde, birinci pin barın, destek veya direnç alanı dışında yani “boşlukta” oluştuğunu, ikincinin ise güçlü bir SR seviyesinde oluştuğunu görürüz. Bu fark da sonucu belirliyor!

Dolayısıyla, birinci pin barın daha “doğru” şartları sağlıyor gibi görünmesine rağmen (yeşil ve uzun gölgeli), seviyeden uzakta olduğu için etkisi sınırlı kalıyor. İkinci pin bar ise kırmızı olmasına rağmen güçlü seviyede gerçekleştiği için fiyatı etkili şekilde döndürüyor.

İşte burada birçok yatırımcının hatası ortaya çıkıyor: Bir formasyon görünce, bunun her zaman aynı şekilde çalışmasını bekliyorlar. Bazen şanslı olup kazanırlar, bazen de kaybederler. Oysa Price Action, rastgele formasyon kovalamak yerine, bağlamı (destek-direnç, trend yapısı, önceki mumların boyutu) dikkate almayı öğütler.

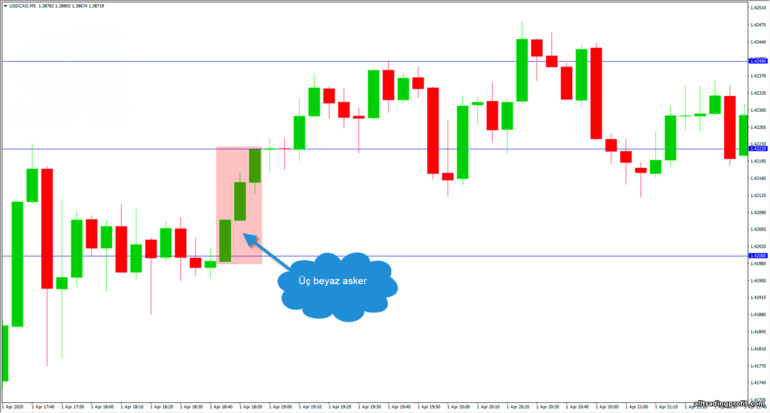

Bir başka örneğe bakalım. “Üç beyaz asker (Three White Soldiers)” adını verdiğimiz formasyon: art arda gelen, görece uzun gövdeye ve küçük gölgelere sahip üç yeşil mum çubuğu. Bu formasyon, trendin güçlü şekilde devam edeceğine işaret eder. Ancak grafikte, “üç beyaz asker”den sonra iki adet doji (kararsızlık) mumu oluşmuş, ardından fiyat bir miktar daha yükselse de beklenen “güçlü devam” gerçekleşmemiş. Neden? Destek ve direnç seviyelerini tekrar ekleyelim: Görüyoruz ki bu üç yeşil mum, iki güçlü seviye arasında sıkışmış; fiyat yukarı gitmek için yeterli alana sahip değil. Bir üst direnç seviyesi, boğaların hareketine engel oluyor. Dolayısıyla formasyonun, beklendiği kadar güçlü bir yükseliş üretmesi imkansız hale geliyor.

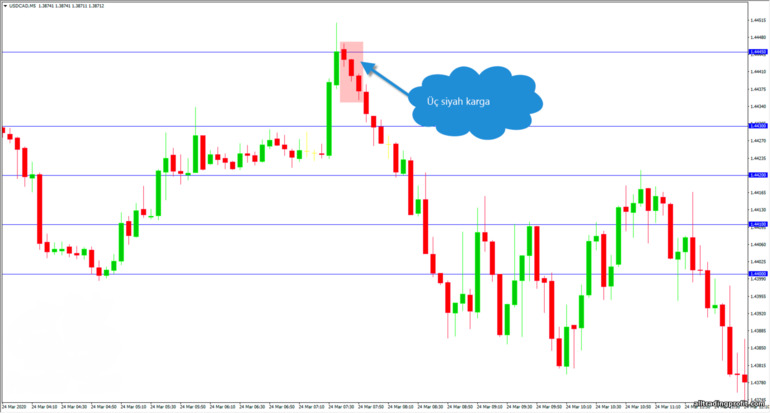

Aynı formasyonun tersi “Üç siyah karga (Three Black Crows)” için de benzeri geçerli. Bu model, düşüş trendinin güçlü devamına işaret eder. Eğer güçlü bir destek seviyesi arada yoksa, fiyat hızla düşmeye devam edebilir: Kısacası, mum çubuğu analizi sadece formasyonları ezberlemekle sınırlı değildir. Şunlara bakarak bağlamı yorumlamanız gerekir:

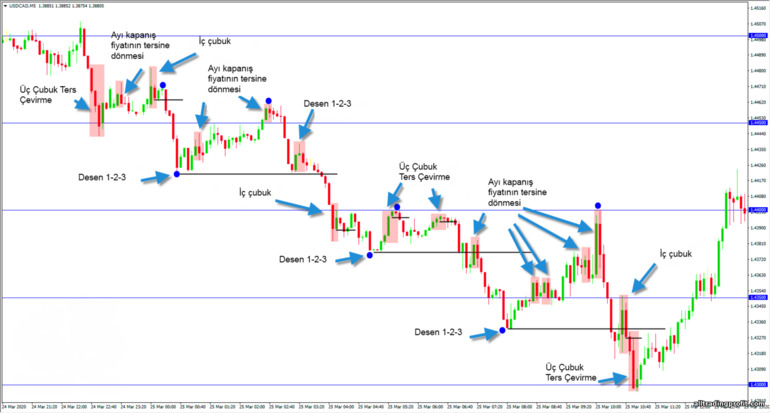

Tabii ki piyasada birçok Price Action formasyonu bulunuyor; fakat pratikte en sık karşılaşabileceğiniz popüler stratejilere değineceğim.

Doğru bir pin bar için dikkat edilmesi gereken bazı noktalar:

Inside bar, gövdesi ve gölgesi önceki mumun gövde ve gölgesi içinde kalan bir mum çubuğudur. Buna göre:

Price Action formasyonunun mantığı şudur: Yukarı trendde ikinci mumun en yüksek seviyesi, aşağı trendde ise en düşük seviyesi yatay bir çizgi ile işaretlenir. Bu çizgi kapanışla kırıldığında ters yön sinyali oluşur. Örnekle açıklayalım: Yatay çizgi kırıldığında ve mum o seviyenin ötesinde kapanış yaptığında, 3-5 mumluk vade için ters yönde işlem açılır. Bu formasyonu güçlü SR seviyelerinde aramak daha sağlıklı sonuç verir. Trend hareketlerinde ise, trend yönünde oluşan “üç mum ve bir ters mum” sinyaline göre pozisyon almak mantıklı olabilir.

Bu model sadece güçlü SR seviyelerinde ve uzun süreli fiyat hareketlerinden sonra aranmalıdır. Üçüncü mumun oluşmasıyla beraber ters yönde 3 mumluk vade ile işleme girilir.

Yukarı trendde reversal pivot şu şekildedir: Aşağı trendde reversal pivot:

Teoride, trendin henüz başında yakalama fırsatı sunar: Bu strateji, trend çizgisinin kırılmasından sonra “daha yatay” yeni bir trend oluşma riskini elimine etmek amacıyla kullanılır.

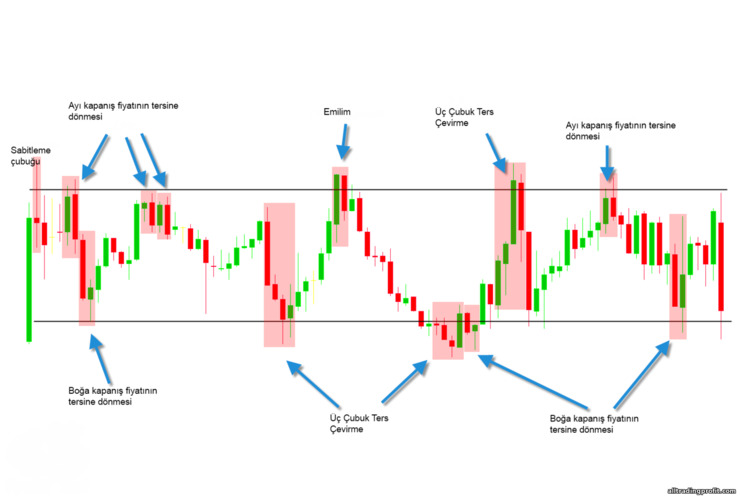

İki mumdan oluşan bu formasyonun düşüş (bearish) ve yükseliş (bullish) versiyonları vardır:

1-2-3 formasyonu üç noktadan oluşur:

Fiyat, bizim müdahalemiz olmadan da hareket eder. Her gün, 5 iş günü boyunca, piyasada binlerce işlem yapılır ve bu işlemler belirli fiyat hareketlerini doğurur. Fakat fiyat grafiği, sadece o hareketlerin bir yansıması değil, aynı zamanda çok zengin bir bilgi kaynağıdır. Nereye bakacağını bilen bir yatırımcı, önemli verileri çok hızlı şekilde toplayabilir.

Örneğin, yalnızca mum boyutu, gölgeler ve kapanış-açılış seviyelerine bakarak, piyasada hâkim tarafın kim olduğunu anlayabilir, potansiyel trendin gücünü ölçebilir ve fiyatın nereye gidebileceğine dair güçlü tahminler yapabilirsiniz.

Peki Price Action’ın istikrarlı kazanç sağlamasının sırrı nedir?

Asıl nokta, grafiğin herkeste aynı olmasıdır! Yani, çok özgün bir indikatör stratejisi (nadiren kullanılan göstergeler ve alışılmadık kurallarla) sadece birkaç kişi tarafından uygulanır. Oysa Price Action, doğrudan fiyatın kendisini analiz ettiğinden, onu anlayan ve uygulayan çok daha büyük bir toplulukla ortak hareket etmenize olanak tanır.

Price Action’ın avantajı, “fazlalık” unsurlar içermemesidir. Elimizde sadece mum grafik ve destek-direnç seviyeleri vardır. Bu seviyeler de çoğu yatırımcı açısından benzer şekillerde çizilir (özellikle yuvarlak seviyeler). Dolayısıyla Price Action, “kalabalıkla” aynı yönde işlem yapmanızı sağlar ki bu da stratejinin başarısının arkasındaki ana unsurdur.

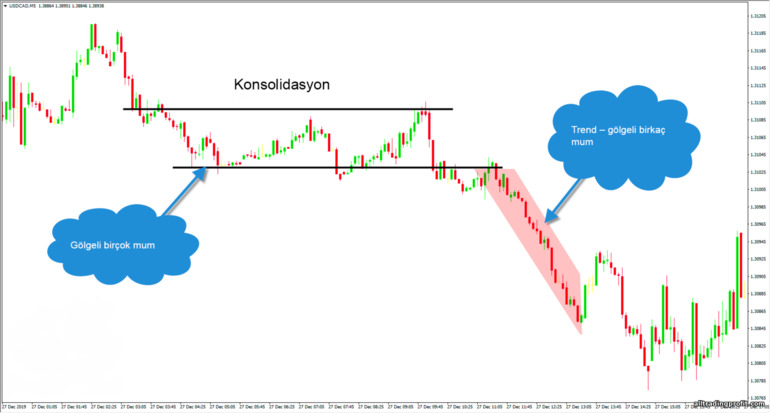

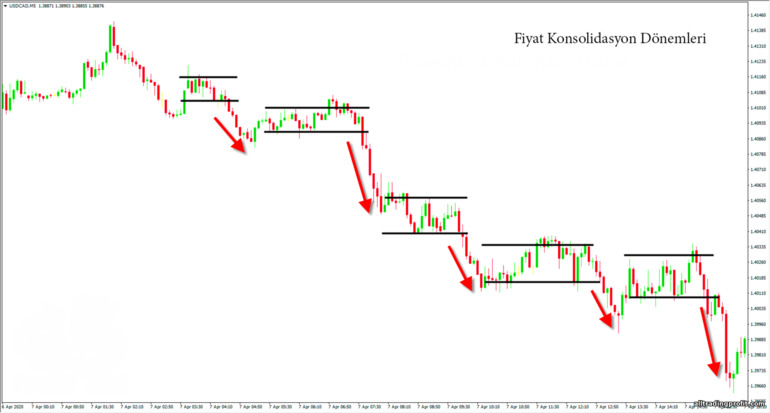

Trend süresince görülen geri çekilmeler bazen konsolidasyon (yatay hareket) şeklinde olabilir ve ardından trendin devamı veya dönüşü gelebilir. Konsolidasyon, fiyatın güç topladığı bir dönemdir: Sıra geldi önemli destek ve direnç seviyelerini grafiğe yerleştirmeye. Unutmayın, seviyelerin güçlü olduğundan emin olmalısınız (fiyatın geçmişte defalarca tepki gösterdiği seviyeler): Şimdi, Price Action formasyonlarını anımsayıp grafiğin genel yapısını dikkate alarak trendin aşağı yönlü olduğunu varsayalım ve sadece trend yönünde sinyalleri değerlendirelim: Dikkat ederseniz, her formasyonu değil, sadece trende uygun olanları seçtik. Örneğin, düşüş trendindeyken yükseliş yönlü Closing Price Reversal formasyonunu kullanmak mantıklı değil. Aynı nedenle dönüş formasyonları sadece güçlü SR seviyelerinde değerlendirilmeli.

Price Action ile işlem yapmak için her kullanacağınız stratejinin şunlara sahip olması gerekir:

Örneğin şu faktörlerin bir araya gelmesini düşünün:

Kısacası Price Action, grafik bütününü okumayı ifade eder. Yani tek tek formasyonlardan ziyade, grafiğin genelinde elde edilen bilgilerle hareket etmek gerekir. 3-4 faktörün aynı yöne işaret etmesi, güvenilir bir giriş noktası anlamına gelir. Tabii ki “piyasa her zaman sürpriz yapabilir”, bu yüzden risk yönetimini asla ihmal etmemeli ve işlemlerde aşırı risk almamalısınız.

Diğer bir ifadeyle, indikatör stratejilerinde görülen “Sinyal geldi, işleme gir” yaklaşımı burada pek geçerli değildir. Price Action yatırımcısı, daha seçici ve disiplinli olmak zorundadır.

Bu da Price Action’ı hem basit hem de zor kılar:

Bir başka zorluk da gözün formasyonları seçmede zorlanmasıdır. Örneğin, bazı yatırımcılar Inside Bar’ı görür görmez tanıyabilirken, kimileri de Pin Bar veya Engulfing gibi formasyonları daha rahat yakalar. Bu tamamen pratik meselesidir.

En iyi çözüm, demo hesapta bol bol pratik yapmaktır. Ancak hemen mükemmel sonuçlar beklemeyin. Price Action’ı öğrenmek, zaman alıcı bir süreçtir. Destek-direnç seviyelerini çizmeye başlayın, fiyat hareketlerini izleyin, bulduğunuz formasyonları grafik üzerinde işaretleyin veya ekran görüntüsü alın.

Gün sonunda (veya işlem seansı sonunda), grafiğiniz şu şekilde notlar ve işaretlerle dolu olmalıdır: Bu çalışmayı her işlem seansında tekrar ederek, Price Action formasyonlarını hızlıca tanımayı öğrenebilirsiniz. Zor ama mümkündür.

Price Action her zaman ve her zaman diliminde uygulanabilir. Elbette M1 gibi çok düşük zaman aralıklarında gürültü (noise) fazladır; ancak turbo opsiyonlarla işlem yapan ve bu stratejiden yararlanan yatırımcılar da vardır. Dolayısıyla seçim tamamen tercihe bağlıdır. Düşük zaman dilimlerinde destek-direnç seviyelerini belirlemek daha zahmetlidir; sadece yuvarlak seviyeler değil, fiyatın belirlediği diğer seviyeler de sık sık karşınıza çıkar.

Price Action’ın ana öğretisi, fiyatı olduğu gibi görmeyi öğretmesidir. Ekstra oklar, indikatörler, histogramlar vb. yoktur – sadece fiyat grafiğinden gelen bilgiye dayanarak, “yaratıcı” (esnek) düşünmenizi sağlar ve piyasanın tam resmini değerlendirmenize yardımcı olur.

Basitçe söylemek gerekirse, Price Action size fiyat grafiklerinde aynı formasyonları bulmayı ve yüksek olasılıkla hareketlerini tahmin etmeyi öğretir. Elbette burada %100 garantili stratejilerden bahsetmiyoruz, ancak Price Action formasyonlarının istatistikleri (işlem stratejileri standartlarına göre) mükemmele yakındır. Bu nedenle, birçok deneyimli yatırımcı bu tür bir fiyat grafiği analizini tercih eder.

Daha iyi anlamanız için, Price Action tek ve evrensel bir strateji değil, birkaç stratejiden oluşan bir bütündür:

- Kimi, trendde kazanç elde etmenizi sağlar,

- Kimi, dönüş noktalarını yakalamanıza yardımcı olur.

İçerik

- Price Action nedir?

- Price Action kullanımı

- Saf veya “çıplak” Price Action

- Price Action ve hacimler

- Price Action ve teknik analiz indikatörleri

- Destek ve direnç seviyeleri ve bölgeleri – Price Action’ın temeli

- Price Action fiyat grafikleri mum çubuğu analizi

- Price Action ile piyasayı anlamak ve analiz etmek

- Price Action işlem stratejilerinde destek ve direnç seviyelerini kullanmak

- Mum çubuğu analizi – Price Action işlem sistemlerinin temeli

- Price Action formasyonları – Price Action işlem sistemleri

- Pin Bar Pattern (Pinocchio) – Price Action dönüş formasyonu

- Inside bar formasyonu (Price Action)

- Engulfing pattern veya external bar – Price Action dönüş formasyonu

- Three-bar reversal – Price Action dönüş formasyonu

- Reversal pivot – Price Action işlem sistemi

- Trend çizgisinin sahte kırılması

- Closing Price Reversal formasyonu – Price Action dönüş formasyonu

- Fiyat konsolidasyonu

- 1-2-3 formasyonu veya “Sahte tepe veya dip” – Price Action trend devam formasyonu

- Price Action neden çalışır?

- Price Action ile nasıl işlem yapılır – Price Action stratejilerinden kazanç sağlamak

- Price Action yapısal analizi

- Price Action pratikte nasıl kullanılır?

- Price Action ile bir hafta

- Price Action: sonuç

Price Action nedir?

Daha önce de belirtildiği gibi, Price Action; birkaç son derece kârlı işlem stratejisinden oluşan, ağırlıklı olarak mum çubuğu analizi ve destek-direnç seviyelerine dayanan, ham fiyat grafiğinin analiz yöntemidir. Bu yaklaşımın ayırt edici özelliği, teknik analiz indikatörlerinin kısmen veya tamamen olmamasıdır.Price Action, fiyat hareketlerini tam olarak anlamanıza ve sık sık karşılaşacağınız mum çubuğu formasyonlarını veya teknik analiz figürlerini tanıyarak kazanç elde etmenize yardımcı olur.

Piyasadaki fiyat hareketleri, alıcılar (boğalar) ve satıcılar (ayılar) arasındaki arz-talep farkından kaynaklanır. Boğalar fiyatı yükseltir, ayılar ise düşürür. Piyasa sürekli hareket halindedir:

- Alıcılar (boğalar) satıcılardan (ayılar) fazlaysa fiyat yükselir,

- Satıcılar (ayılar) alıcılardan (boğalar) fazlaysa fiyat düşer,

- Eğer fiyat dar bir yatay koridorda hareket ediyorsa, piyasada aynı sayıda boğa ve ayı vardır ve mevcut varlık fiyatı onları tatmin ediyordur.

Şu anda piyasayı kimin kontrol ettiğini anlamak (boğalar mı ayılar mı) için bazı “araçlara” ihtiyacımız var.

Price Action kullanımı

Price Action, Dow teorisi ve temel teknik analiz prensiplerini içerir. Ayrıca, durumu daha iyi anlamak için grafiğe aşağıdakiler eklenebilir:- Destek ve direnç seviyeleri veya bölgeleri

- Fiyat kanalları veya trend çizgileri

Saf veya “çıplak” Price Action

Adından da anlaşılacağı gibi, bu Price Action çeşidi, yalnızca temel çerçeveyi kullanarak işlem sinyalleri arar ve piyasayı yorumlar. Yani, çıplak (naked) Price Action şunları kullanır:- Dow Teorisi

- Teknik analiz figürleri

- Japon mum çubuğu modelleri

- Destek ve direnç seviyeleri

- Kanallar

Price Action ve hacimler

Price Action’ı hacimlerle birlikte kullanmak mantıklıdır; ancak gerçek hacimlerin bulunduğu piyasalarda:- Hisseler

- Vadeli işlemler

- Endeksler

Price Action ve teknik analiz indikatörleri

Price Action ve indikatörlerin bir arada kullanıldığından bahsedildiğinde, grafikte aşırı egzotik göstergeler olduğunu düşünmemek gerekir. Çoğunlukla her şey, fiyat grafiğine bir veya birkaç hareketli ortalama eklenmesiyle sınırlıdır.Özellikle Simple Moving Average (SMA) 20 gibi basit bir hareketli ortalama, Price Action yatırımcıları tarafından sıklıkla tercih edilir. Hatta, SMA(20) ve mum çubuğu formasyonlarından oluşan Price Action okulları vardır.

Destek ve direnç seviyeleri ve bölgeleri – Price Action’ın temeli

Price Action’ın temel bileşenlerinden bahsediyorsak, destek ve direnç seviyeleri (veya bölgeleri) başlıca unsurdur. Bu sebeple, seviyelerin nasıl oluştuğunu, güçlü destek bölgeleri ve direnç bölgelerini nasıl bulacağınızı anlamalısınız.Fiyat grafiğinde, yeni başlayan bir yatırımcının göremeyeceği pek çok önemli bilgi saklıdır: Ancak Price Action işlem sistemlerini anlayan deneyimli bir yatırımcı, kazanç elde etme fırsatlarını çok daha net fark edecektir: Kolay görünüyor mu? Price Action’ın basitliği, bu tür grafik analizinin temel avantajlarından biridir. Formasyonlar herkesin anlayabileceği şekilde olmalı ve kullanımları da zor olmamalıdır – Price Action işlem sistemlerinin kalitesi de bununla ölçülür.

Price Action fiyat grafikleri mum çubuğu analizi

Mum çubuğu analizi, Price Action’ın bir diğer temel unsurudur. Bu analiz türü, piyasa kontrolünün şu anda kimde (boğalarda mı ayılarda mı) olduğunu hızla kavramayı gerektirir.Genel olarak yapmanız gereken; mum çubuğu kombinasyonlarını ezberlemek ve nasıl kullanacağınızı bilmektir. Bunun ödülü olarak, hem trend hareketlerinde hem de fiyatın yatay konsolidasyonunda (yan hareket) çalışan bir işlem stratejisi elde edersiniz. İndikatörlere dayalı işlem stratejilerinin çoğu ise piyasaya tam uyum sağlayamadığı için sadece belirli dönemlerde iyi sonuçlar verir. Price Action ise piyasaya uyum sağlar ve her zaman kazanç fırsatı sunar.

Price Action’ın bir diğer avantajı, çoğu indikatör stratejisinde olduğu gibi karmaşık grafiklerden ziyade sadelik sunmasıdır. İndikatör stratejilerinde grafikler çoğu zaman takip etmesi zor göstergelerle doludur: Ancak indikatörler, Price Action içinde de yararlı olabilir. Örneğin, LEV00 göstergesi, grafikteki yuvarlak fiyat seviyelerini (güçlü destek ve direnç seviyelerini) ve bunların etrafındaki bölgeleri otomatik olarak işaretler. Fakat bu gösterge özellikle M15 ve daha küçük zaman dilimleri için yazılmıştır:

Price Action ile piyasayı anlamak ve analiz etmek

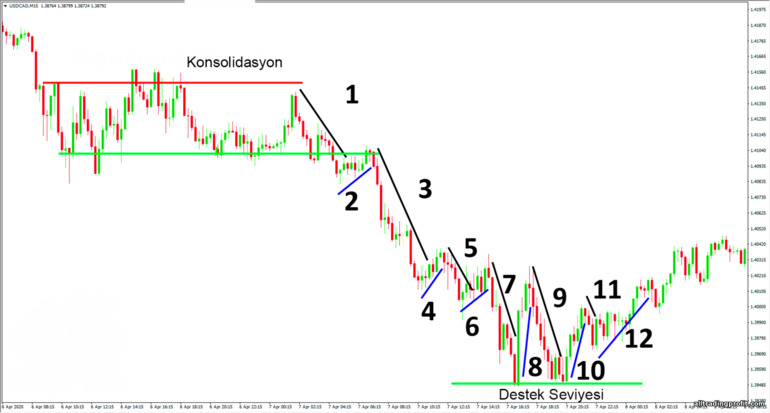

Price Action işlem stratejisiyle fiyat grafiğini doğru anlamak ve analiz etmek için bazı nüansları bilmelisiniz.Örneğin, trend itici dalgalarını izlemelisiniz – eğer bu itici dalgalar giderek daha yatay hale geliyorsa ve fiyat daha kısa mesafe kat ediyorsa, bu mevcut trendin yakında sona erebileceğine ve genel fiyat hareketinin zayıfladığına işaret eder: Bir trendde mumların boyutu ve sayısı da trendin gücüne işaret edebilir. Örneğin, güçlü bir düşüş trendinde (aşağı yönlü) birbirini sık ve büyük kırmızı mumlar izler. Zayıf bir düşüş trendinde ise kırmızı mumlar, sık sık yeşil mumlarla yer değiştirecektir: Trend hareketi sırasında geri çekilmelerin (pullback) ne kadar derin olduğuna da dikkat etmek gerekir – eğer geri çekilmeler giderek derinleşiyorsa (fiyat, trende karşı giderek daha fazla mesafe kat ediyorsa) ve daha keskin hale geliyorsa, bu da trendin yakında sona erebileceğine dair bir işarettir: Pullback esnasında oluşan mumların boyutları da bize önemli bilgiler verir. Örneğin, trend yönünün tersine (karşı) büyük mumlar görünmeye başladıysa, trendin sona ermesi yakındır. Bu tür büyük mumlar, genelde trendin en sonunda (son geri çekilmelerde) ortaya çıkar, çünkü mevcut fiyat, ayılar (eğer trend yukarıysa) veya boğalar (trend aşağıysa) için caziptir: Şimdi pratikte fiyat grafiğini daha iyi anlamanıza yardımcı olacak bir örnek inceleyelim:

- Fiyatın konsolidasyon bölgesinden çıkmasıyla başlayan bir düşüş trendi

- Trende karşı bir dönüş – konsolidasyon bölgesinin sınırına ve orada yeni bir konsolidasyona geri dönüş

- Trend hareketinin devamı – güçlü fiyat itici dalgası: birçok büyük kırmızı mum, fiyat önemli ölçüde aşağı ilerledi

- Trende karşı tipik bir geri çekilme – olağandışı bir durum yok

- Oldukça kısa kalan trend itici dalgası – trendin zayıfladığına işaret

- Trende karşı geri çekilme, son trend itici dalgaya neredeyse eşit – trendin zayıfladığına dair ikinci işaret

- Yerel dip seviyesinin kırılması ve trendin devamı

- Büyük yeşil mumlarla karakterize edilen dönüş. Çok dik ve derin bir geri çekilme – fiyat, (7) numaralı dalganın neredeyse başlangıcına döndü. Muhtemel bir trend dönüşü sinyali

- Önceki dipi kırma girişiminin ikinci denemesi

- Trende karşı bir başka geri çekilme. Dip seviyesi kırılmadı, dolayısıyla (7), (8), (9) ve (10) nolu hareketler Double Bottom (Çift Dip) formasyonu oluşturdu – bir dönüş modeli

- Fiyat, önceki trende doğru ilerledi – dip güncellenmedi. Bu durum düşüş trendinin sonu anlamına gelir. Burada bir yükseliş trendi veya yatay hareket beklenebilir

- Fiyat, önceki zirveyi aştı – yükseliş trendi başladı

Şimdi de yükseliş (yukarı yönlü) trend örneğine bakalım:

- Olağan trend itici dalgası – fiyat yerel zirveyi güncelledi

- Trende karşı dönüş

- Zayıf ve kısa süreli trend itici dalgası – fiyat, (1) numaradaki zirve seviyesindeki direnci kıramadı

- Geri çekilme, önceki dip seviyesini güncelledi – boğaların gücü henüz tamamen bitmemiş

- Güçlü trend itici dalgası

- Birçok büyük kırmızı mum içeren geri çekilme

- Trend yönünde yeni bir itici dalga, ancak zirveyi güncellemedi ve önceki dalgadan belirgin şekilde daha aşağıda kaldı – yükseliş trendinin muhtemel sonu

- Trendin sonunu işaret eden bir başka geri çekilme, yine büyük kırmızı mumlar

- Çok zayıf bir yukarı hareket (yeşil mumlar) – yükseliş trendi sona erdi. Muhtemelen düşüş trendi ya da yatay hareket beklenmeli

- Zayıf bir aşağı hareket – fiyat, destek seviyesine döndü

- Boğaların fiyatı daha yukarı taşımak için son denemesi

- Yerel dip seviyelerinin güncellenmesi – düşüş trendi başladı

Price Action işlem stratejilerinde destek ve direnç seviyelerini kullanmak

Destek ve direnç seviyeleri (SR), Price Action işlem sistemlerinde son derece önemli bir araçtır. Bu seviyeler, hangi noktalarda işlem açmanın daha uygun olduğunu gösterir. Yatırımcıdan, destek ve direnç seviyelerini fiyat grafiklerinde doğru şekilde çizmesi ve analiz etmesi beklenir.SR seviyeleri, ilgi bölgeleri olarak kabul edilir – grafiği alıcılar ve satıcılar için ilgi alanlarına ayırırlar. Dolayısıyla, destek seviyeleri (piyasa fiyatının altında) boğaların yoğun ilgi alanıdır; direnç seviyeleri (fiyatın üzerinde) ise ayıların ilgisini çeker. Bu tür bir bölge kırıldığında ise “sahibi” değişir: destek bölgesi dirence (ayılar için ilgi bölgesi) dönüşür ve direnç bölgesi de desteğe (boğalar için ilgi bölgesi) dönüşür.

Fiyat, destek veya direnç seviyelerine yaklaştığında, o bölgelerin “sahiplerinden” gelen baskı nedeniyle fiyat geri dönebilir ya da trend değişebilir. Bunun sebebi, büyük piyasa katılımcılarının (bankalar, hedge fonlar vs.) limit emirlerini bu alanlarda yoğun bir şekilde yerleştirmesidir.

Gördüğünüz her destek ve direnç seviyesinde “şansımı deneyeyim” yaklaşımı uzun vadede işe yaramaz. Bunun yerine, gerçekten güçlü olan destek ve direnç seviyelerini kullanmak daha mantıklıdır:

- Yıllık, aylık, haftalık zirve ve dip seviyeleri

- Yuvarlak fiyat seviyeleri – *00, *50, *20 ve *80 ile biten seviyeler (örn. 1.1350 veya 1.1400). Bunlara psikolojik seviyeler de denir

- Fiyatın keskin dönüş yaptığı bölgeler

- Hem destek hem direnç olarak çalışan (fiyatı önce destekleyen sonra direnç görevi gören) yansıtmalı (mirror) seviyeler

Benzer şekilde, direnç alanı da birden fazla seviyenin yakın konumlanmasıyla oluşur ve fiyatı aşağı iter.

Grafikte “1.34100” şeklinde yuvarlak (psikolojik) bir seviye de gözlemlenebilir. Bu seviyenin yakınında fiyat çok sık dönüş yaşamıştır ve kırıldıktan sonra da ayna seviyeye dönüşerek (destek yerine direnç veya tersi) çalışmaya devam etmiştir. Bu da yuvarlak seviyelerin gücünü gösterir.

Bir grafiğe destek ve direnç seviyelerini çizmek zor değildir – fiyatın daha önce dönmüş olduğu noktaları belirlemek yeterlidir. Eğer aynı fiyat değerinde birden fazla dönüş olduysa, orası kuvvetle muhtemel bir SR seviyesidir. Aşağıdaki kurallar yardımcı olabilir:

- Aynı yatay fiyat değerinde iki pivot noktası varsa, orada bir destek veya direnç seviyesi mevcuttur

- Güncel veya yakın tarihteki dönüşler, eski dönüşlere göre daha önemlidir

- Ayna (mirror) seviyeler, hem alıcılar hem de satıcılar için ilgi çekici olduğundan genellikle güçlü kabul edilir

- Yuvarlak fiyat seviyeleri (psikolojik seviyeler) öncelikli olarak not edilmelidir

- Grafiği gereksiz seviyelerle doldurmaktan kaçının – eğer grafiğinizde neredeyse her mum için bir seviye bulunuyorsa, aşırıya kaçtınız demektir!

Mum çubuğu analizi – Price Action işlem sistemlerinin temeli

Mum çubuğu analizi dendiğinde, çoğu kişinin aklına sadece grafik üzerinde mum çubuğu formasyonları aramak gelebilir; ancak Price Action mum çubuğu analizi, grafik bütünlüğünü bozmadan formasyonları değerlendirmenizi gerektirir. Yani, tek tek “üç mum” formasyonuna bakıp da grafiğin geri kalanını yok saymak doğru değildir.Mum çubuğu formasyonlarının bazen çalışıp bazen çalışmamasının sebebini hiç düşündünüz mü? Elbette hiçbir strateji %100 değil, fakat doğru uygulandığında başarı ihtimalini artırmak mümkün. Bunun yolu, üç mumluk bir formasyonun içinde oluştuğu bağlamı (grafikteki trend, seviyeler, önceki mumların boyutu gibi) göz önünde bulundurmaktan geçer.

Örneğin, “Pin Bar (Pinocchio)” modelini düşünelim:

Aynı resme farklı bir bakış açısıyla ve Price Action mantığıyla bakalım: Güçlü destek ve direnç seviyelerini eklediğimizde, birinci pin barın, destek veya direnç alanı dışında yani “boşlukta” oluştuğunu, ikincinin ise güçlü bir SR seviyesinde oluştuğunu görürüz. Bu fark da sonucu belirliyor!

Dolayısıyla, birinci pin barın daha “doğru” şartları sağlıyor gibi görünmesine rağmen (yeşil ve uzun gölgeli), seviyeden uzakta olduğu için etkisi sınırlı kalıyor. İkinci pin bar ise kırmızı olmasına rağmen güçlü seviyede gerçekleştiği için fiyatı etkili şekilde döndürüyor.

İşte burada birçok yatırımcının hatası ortaya çıkıyor: Bir formasyon görünce, bunun her zaman aynı şekilde çalışmasını bekliyorlar. Bazen şanslı olup kazanırlar, bazen de kaybederler. Oysa Price Action, rastgele formasyon kovalamak yerine, bağlamı (destek-direnç, trend yapısı, önceki mumların boyutu) dikkate almayı öğütler.

Bir başka örneğe bakalım. “Üç beyaz asker (Three White Soldiers)” adını verdiğimiz formasyon: art arda gelen, görece uzun gövdeye ve küçük gölgelere sahip üç yeşil mum çubuğu. Bu formasyon, trendin güçlü şekilde devam edeceğine işaret eder. Ancak grafikte, “üç beyaz asker”den sonra iki adet doji (kararsızlık) mumu oluşmuş, ardından fiyat bir miktar daha yükselse de beklenen “güçlü devam” gerçekleşmemiş. Neden? Destek ve direnç seviyelerini tekrar ekleyelim: Görüyoruz ki bu üç yeşil mum, iki güçlü seviye arasında sıkışmış; fiyat yukarı gitmek için yeterli alana sahip değil. Bir üst direnç seviyesi, boğaların hareketine engel oluyor. Dolayısıyla formasyonun, beklendiği kadar güçlü bir yükseliş üretmesi imkansız hale geliyor.

Aynı formasyonun tersi “Üç siyah karga (Three Black Crows)” için de benzeri geçerli. Bu model, düşüş trendinin güçlü devamına işaret eder. Eğer güçlü bir destek seviyesi arada yoksa, fiyat hızla düşmeye devam edebilir: Kısacası, mum çubuğu analizi sadece formasyonları ezberlemekle sınırlı değildir. Şunlara bakarak bağlamı yorumlamanız gerekir:

- Mum boyutu

- Mumun gölgeleri

- Gölgenin uzunluğu

- Mumun kapanış seviyesi

- Mum en yüksek seviyesine yakın kapanmışsa – boğalar piyasanın kontrolündedir

- Mum en düşük seviyesine yakın kapanmışsa – ayılar piyasanın kontrolündedir

- Üstte ve altta gölgeler varsa ve kapanış açılışa yakınsa – piyasada kararsızlık vardır

Price Action formasyonları – Price Action işlem sistemleri

Price Action formasyonları, mum çubuğu modelleri ve teknik analiz figürleri olup, mutlaka grafik bütünü içinde değerlendirilmelidir. Bu formasyonları doğru yorumlamak için destek-direnç seviyelerini doğru şekilde belirleyebilmeniz gerekir. Formasyonlar, kendi başlarına birer işlem stratejisidir; her birinin özgün koşulları ve kuralları vardır.Tabii ki piyasada birçok Price Action formasyonu bulunuyor; fakat pratikte en sık karşılaşabileceğiniz popüler stratejilere değineceğim.

Pin Bar Pattern (Pinocchio) – Price Action dönüş formasyonu

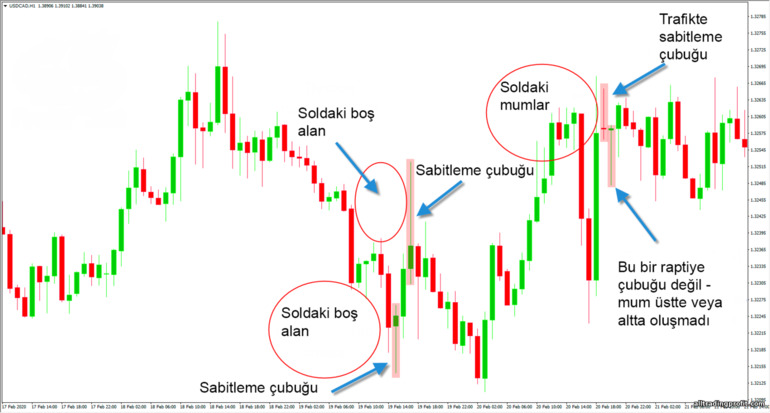

Pin bar (Pinocchio), trendin zirvesinde veya dibinde oluşan, uzun bir “buruna” ve küçük bir gövdeye sahip bir Price Action dönüş mumudur.Doğru bir pin bar için dikkat edilmesi gereken bazı noktalar:

- Gölge, mum gövdesinin en az 3 katı uzunluğunda olmalıdır

- Mum gövdesi tercihen trendin tersi renk olmalıdır (yükseliş trendinde kırmızı, düşüş trendinde yeşil). Gövde trend rengiyle aynıysa pin bar daha zayıf sayılır ama yine de kullanılabilir

- Pin bar, mutlaka zirvede veya dipte oluşmalıdır – sol tarafında “boşluk” olmalıdır. Eğer orada başka mumlar varsa, “trafikte kalmış” sayılır ve geçersiz olur

- Pin bar, güçlü bir destek veya direnç seviyesinde oluşmalıdır!

- En basit yol (benim kullandığım): Pin bar oluşur oluşmaz, bir sonraki mumun açılışında ters yönde işlem açılır (örneğin zaman dilimi H1 ise, vade 1 saat).

- Daha karmaşık (ve bana göre çok da gerekli olmayan) yol: Pin bar sonrası, dönüşü teyit eden bir mum daha beklersiniz. Eğer dönüş gerçekleşirse, 3-5 mumluk bir vade ile işleme girersiniz.

- Pin bar oluşur oluşmaz işleme girmek, %100 garantili değildir. Güçlü bir seviyede bile olsa, trend devam edebilir.

- Dönüş teyidini beklemek, bazen tüm hareketin teyit mumunda gerçekleşmesine ve sizin daha kötü bir seviyeden işleme girmenize neden olabilir.

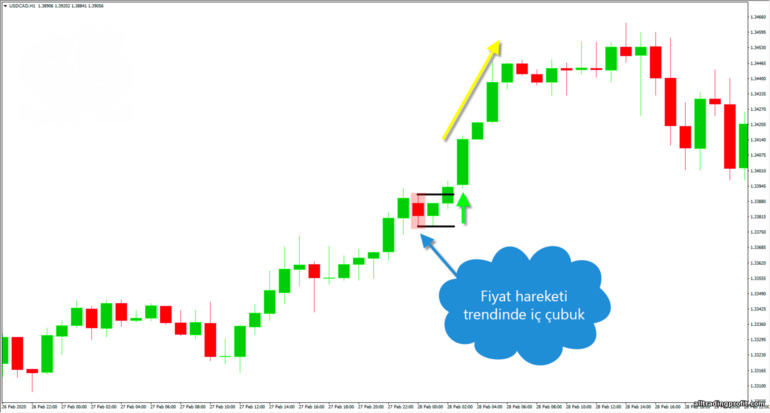

Inside bar formasyonu (Price Action)

Inside bar, belirsizlik formasyonudur. Bu Price Action formasyonunun oluştuğu yere bağlı olarak trendin devamı veya fiyat dönüşü sinyalini değerlendirebilirsiniz.Inside bar, gövdesi ve gölgesi önceki mumun gövde ve gölgesi içinde kalan bir mum çubuğudur. Buna göre:

- Inside bar, güçlü bir trend hareketi sırasında (geri çekilme esnasında) oluşmuşsa ve ek bir destek varsa, trendin devamı sinyaline bakmak daha iyidir

- Inside bar, yerel bir zirvede veya dipte (ayrıca güçlü bir destek-direnç seviyesinde) oluşmuşsa, fiyat dönüşü sinyali olarak değerlendirilebilir

Engulfing pattern veya external bar – Price Action dönüş formasyonu

Engulfing (dış bar) iki mumdan oluşur: Sağdaki mum, soldaki mumun gövdesini tamamen sarar. Aslında bu da bir tür pin bar versiyonudur. Kurallar yine pin barda olduğu gibidir:- Formasyon güçlü bir destek veya direnç seviyesinde oluşmalıdır

- Grafiğin zirvesi veya dip noktasında oluşmalıdır

- Sol tarafta “boşluk” olmalıdır

- Dönüş teyidi olmadan girmek – engulfing mum tamamlanınca bir sonraki mumda ters yöne işlem

- Dönüş teyidi ile girmek – engulfing mum oluşur, ardından bir mum daha ters yönde kapanırsa, 3-5 mumluk vade ile işleme girilir

Three-bar reversal – Price Action dönüş formasyonu

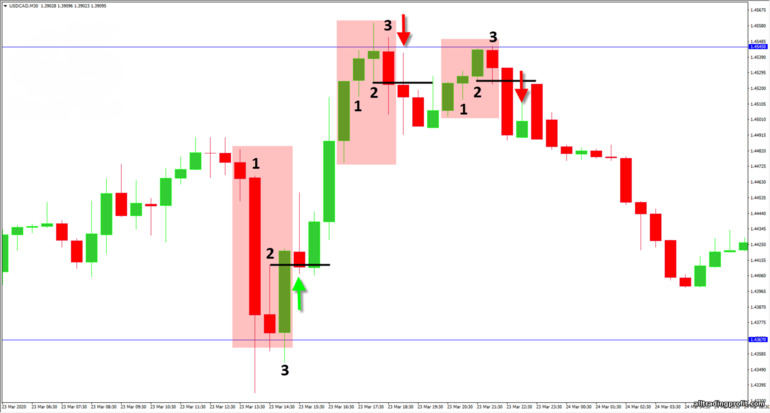

Three-bar reversal, dört mumdan oluşur fakat sayma ikinci mumdan başlar (ikinci mum “1” numarayı alır): Üç mum trend yönünde, dördüncü ise ters yönde kapanır. Bu formasyon da başka bir pin bar varyasyonudur.Price Action formasyonunun mantığı şudur: Yukarı trendde ikinci mumun en yüksek seviyesi, aşağı trendde ise en düşük seviyesi yatay bir çizgi ile işaretlenir. Bu çizgi kapanışla kırıldığında ters yön sinyali oluşur. Örnekle açıklayalım: Yatay çizgi kırıldığında ve mum o seviyenin ötesinde kapanış yaptığında, 3-5 mumluk vade için ters yönde işlem açılır. Bu formasyonu güçlü SR seviyelerinde aramak daha sağlıklı sonuç verir. Trend hareketlerinde ise, trend yönünde oluşan “üç mum ve bir ters mum” sinyaline göre pozisyon almak mantıklı olabilir.

Reversal pivot – Price Action işlem sistemi

Reversal pivot, üç mumdan oluşan bir Price Action formasyonudur. Ortadaki mum, (yukarı trendde) hem solundaki hem sağındaki mumdan daha yüksek bir zirveye veya (aşağı trendde) daha düşük bir dip seviyesine sahiptir. İlk mum trend yönünde, üçüncü mum ise ters yönde kapanır ve önceki mumun gövdesini ve gölgesini tamamen içine alır (engulfing).Bu model sadece güçlü SR seviyelerinde ve uzun süreli fiyat hareketlerinden sonra aranmalıdır. Üçüncü mumun oluşmasıyla beraber ters yönde 3 mumluk vade ile işleme girilir.

Yukarı trendde reversal pivot şu şekildedir: Aşağı trendde reversal pivot:

Trend çizgisinin sahte kırılması

“False breakout of a trend line” Price Action işlem sisteminin mantığı: grafikte belirgin bir trendi (yükseliş veya düşüş) yansıtan bir trend çizgisi çekersiniz. Bu trend çizgisini mum gövdelerine uygun şekilde çizin. Çizgi kırılmaya başladığında, aşağı trendde son zirveyi, yukarı trendde son dip seviyesini yatay bir çizgi ile işaretleyin. Bu seviye de kırıldığında, yeni trend yönünde işleme girersiniz.Teoride, trendin henüz başında yakalama fırsatı sunar: Bu strateji, trend çizgisinin kırılmasından sonra “daha yatay” yeni bir trend oluşma riskini elimine etmek amacıyla kullanılır.

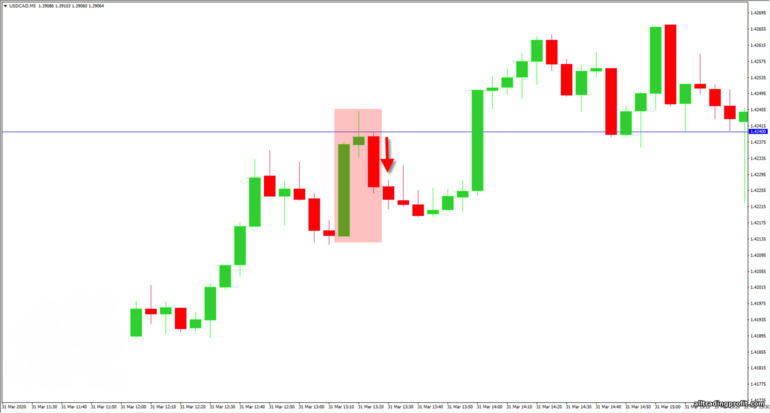

Closing Price Reversal formasyonu – Price Action dönüş formasyonu

Closing Price Reversal, Price Action’da sık görülen bir formasyondur. Özellikle güçlü SR seviyelerinde belirdiğinde etkisi yükselir; seviye aralarında oluştuğunda ise doğruluk oranı düşebilir.İki mumdan oluşan bu formasyonun düşüş (bearish) ve yükseliş (bullish) versiyonları vardır:

- Bearish Closing Price Reversal: İlk mum yükseliş, ikinci mum düşüş olarak kapanır ve ikinci mumun gölgesi ilk mumun en yüksek seviyesini aşar

- Bullish Closing Price Reversal: İlk mum düşüş, ikinci mum yükseliş olarak kapanır ve ikinci mumun alt gölgesi ilk mumun en düşük seviyesini aşağıdan kırar

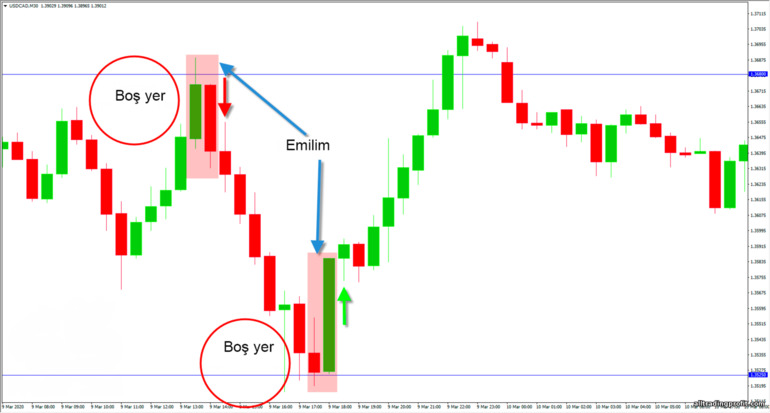

Fiyat konsolidasyonu

Fiyat konsolidasyonu, bir Price Action formasyonu sayılmaz ancak yatay hareketler de kârlı fırsatlar sunabilir. Örneğin:- Dar ve uzun süreli bir konsolidasyondan sonra güçlü trend hareketi beklenir

- Konsolidasyon bölgesi, destek ve direnç görevi de görebilir

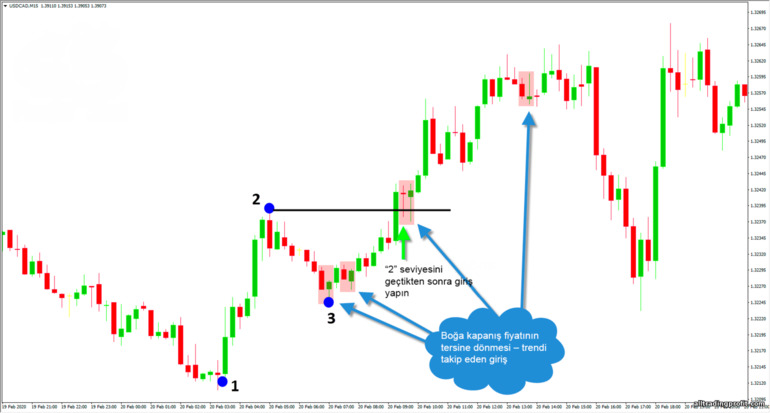

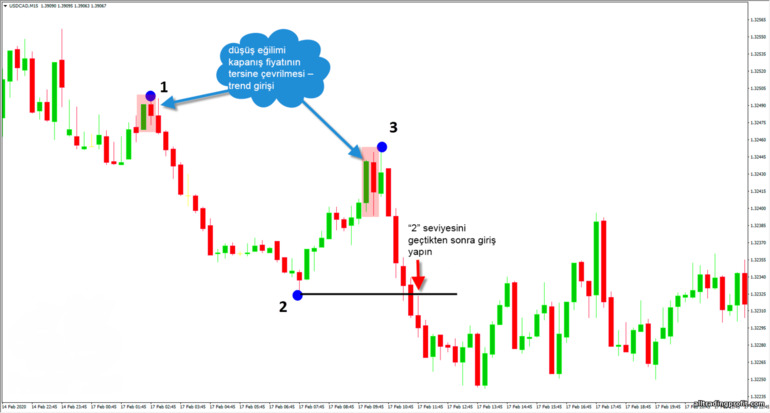

1-2-3 formasyonu veya “Sahte tepe veya dip” – Price Action trend devam formasyonu

False Top or Bottom (1-2-3) formasyonu, trend hareketlerinde geri çekilmelerin sonlandığı noktayı yakalamanıza yardımcı olan bir yapıdır.1-2-3 formasyonu üç noktadan oluşur:

- Trend itici dalgasının başlangıç noktası

- Geri çekilmenin başladığı maksimum veya minimum seviye

- Geri çekilmenin bittiği seviye

Price Action neden çalışır?

Birçok yatırımcının “Price Action neden çalışıyor?” sorusuna cevabı: Price Action, bize grafiği doğru okuma becerisi kazandırır. Bu, fiyatın hareketini önceden tahmin etmede ihtiyacımız olan esas noktadır.Fiyat, bizim müdahalemiz olmadan da hareket eder. Her gün, 5 iş günü boyunca, piyasada binlerce işlem yapılır ve bu işlemler belirli fiyat hareketlerini doğurur. Fakat fiyat grafiği, sadece o hareketlerin bir yansıması değil, aynı zamanda çok zengin bir bilgi kaynağıdır. Nereye bakacağını bilen bir yatırımcı, önemli verileri çok hızlı şekilde toplayabilir.

Örneğin, yalnızca mum boyutu, gölgeler ve kapanış-açılış seviyelerine bakarak, piyasada hâkim tarafın kim olduğunu anlayabilir, potansiyel trendin gücünü ölçebilir ve fiyatın nereye gidebileceğine dair güçlü tahminler yapabilirsiniz.

Peki Price Action’ın istikrarlı kazanç sağlamasının sırrı nedir?

Asıl nokta, grafiğin herkeste aynı olmasıdır! Yani, çok özgün bir indikatör stratejisi (nadiren kullanılan göstergeler ve alışılmadık kurallarla) sadece birkaç kişi tarafından uygulanır. Oysa Price Action, doğrudan fiyatın kendisini analiz ettiğinden, onu anlayan ve uygulayan çok daha büyük bir toplulukla ortak hareket etmenize olanak tanır.

Price Action’ın avantajı, “fazlalık” unsurlar içermemesidir. Elimizde sadece mum grafik ve destek-direnç seviyeleri vardır. Bu seviyeler de çoğu yatırımcı açısından benzer şekillerde çizilir (özellikle yuvarlak seviyeler). Dolayısıyla Price Action, “kalabalıkla” aynı yönde işlem yapmanızı sağlar ki bu da stratejinin başarısının arkasındaki ana unsurdur.

Price Action ile nasıl işlem yapılır – Price Action stratejilerinden kazanç sağlamak

Öncelikle, zaten bildiğiniz o klasik söz: “Trend your friend’dir!” Bu söz, trendin tersine gitmememiz gerektiğini, trendle dost olarak hareket etmenin daha kârlı olduğunu vurgular. Price Action, yatırımcıdan trendi tespit etmesini ister. Genellikle bir trendin başlangıcı, peş peşe oluşan iki zirve ve iki dip ile anlaşılır – eğer bu zirve ve dipler birbirlerini aşıyorsa, trend oluşmuş demektir: Zirve ve dip dediğimiz noktalar, fiyatın dalga şeklindeki hareketinde yön değiştirdiği alanlardır. Piyasa daima dalgalar halinde ilerler; itici dalgalar (trend yönünde) ile geri çekilmeler birbirini izler. Yön değiştirdiği her noktayı yerel zirve veya dip sayabiliriz. Bu sayede güncel trendi hızlıca belirleyebilirsiniz.Trend süresince görülen geri çekilmeler bazen konsolidasyon (yatay hareket) şeklinde olabilir ve ardından trendin devamı veya dönüşü gelebilir. Konsolidasyon, fiyatın güç topladığı bir dönemdir: Sıra geldi önemli destek ve direnç seviyelerini grafiğe yerleştirmeye. Unutmayın, seviyelerin güçlü olduğundan emin olmalısınız (fiyatın geçmişte defalarca tepki gösterdiği seviyeler): Şimdi, Price Action formasyonlarını anımsayıp grafiğin genel yapısını dikkate alarak trendin aşağı yönlü olduğunu varsayalım ve sadece trend yönünde sinyalleri değerlendirelim: Dikkat ederseniz, her formasyonu değil, sadece trende uygun olanları seçtik. Örneğin, düşüş trendindeyken yükseliş yönlü Closing Price Reversal formasyonunu kullanmak mantıklı değil. Aynı nedenle dönüş formasyonları sadece güçlü SR seviyelerinde değerlendirilmeli.

Price Action ile işlem yapmak için her kullanacağınız stratejinin şunlara sahip olması gerekir:

- Net bir adım sırası (işlem algoritması)

- Geçmiş veriler üzerinde test edilmiş olması

- Pozitif bir sonuç istatistiğine sahip olması

- Piyasada düzenli olarak tekrar eden fiyat oluşumlarını tespit etmesi

Price Action yapısal analizi

Tüm işlem yaklaşımının temel amacı, olası en yüksek başarı ihtimali sunan giriş noktalarını bulmaktır. Peki bu giriş noktaları nasıl bulunur? İşte burada Price Action’ın yapısal analizi devreye girer – yani birbiriyle örtüşen birkaç faktörün aynı yönde sinyal vermesi.Örneğin şu faktörlerin bir araya gelmesini düşünün:

- Yükseliş trendi – yukarı yönlü işlemler arayacağız

- Geri çekilme sırasında oluşan bir pin bar formasyonu – trendin devamı sinyali

- Yuvarlak fiyat seviyesinde (psikolojik seviyede) oluşan bu pin bar

- Dinamik destek seviyesi (hareketli ortalama) da fiyatın yükselişini onaylıyor

Kısacası Price Action, grafik bütününü okumayı ifade eder. Yani tek tek formasyonlardan ziyade, grafiğin genelinde elde edilen bilgilerle hareket etmek gerekir. 3-4 faktörün aynı yöne işaret etmesi, güvenilir bir giriş noktası anlamına gelir. Tabii ki “piyasa her zaman sürpriz yapabilir”, bu yüzden risk yönetimini asla ihmal etmemeli ve işlemlerde aşırı risk almamalısınız.

Price Action pratikte nasıl kullanılır?

Price Action yaklaşımında amaç, en iyi sinyalleri beklemektir; bu da sabır gerektirir. Sinyallerin bazıları kaçabilir veya uzun beklemelere yol açabilir, ancak bu yaklaşımın özü “her sinyale atlamaktan” ziyade en kârlı potansiyele sahip fırsatları seçmektir.Diğer bir ifadeyle, indikatör stratejilerinde görülen “Sinyal geldi, işleme gir” yaklaşımı burada pek geçerli değildir. Price Action yatırımcısı, daha seçici ve disiplinli olmak zorundadır.

Bu da Price Action’ı hem basit hem de zor kılar:

- Basitliği, işlem kurallarının (stratejilerin) net ve anlaşılır olmasından kaynaklanır.

- Zorluğu ise, o kuralları grafiğin bütünlüğü içinde doğru şekilde uygulamaktır. Sadece “ok” işareti beklemekten çok daha fazlası söz konusudur.

Bir başka zorluk da gözün formasyonları seçmede zorlanmasıdır. Örneğin, bazı yatırımcılar Inside Bar’ı görür görmez tanıyabilirken, kimileri de Pin Bar veya Engulfing gibi formasyonları daha rahat yakalar. Bu tamamen pratik meselesidir.

En iyi çözüm, demo hesapta bol bol pratik yapmaktır. Ancak hemen mükemmel sonuçlar beklemeyin. Price Action’ı öğrenmek, zaman alıcı bir süreçtir. Destek-direnç seviyelerini çizmeye başlayın, fiyat hareketlerini izleyin, bulduğunuz formasyonları grafik üzerinde işaretleyin veya ekran görüntüsü alın.

Gün sonunda (veya işlem seansı sonunda), grafiğiniz şu şekilde notlar ve işaretlerle dolu olmalıdır: Bu çalışmayı her işlem seansında tekrar ederek, Price Action formasyonlarını hızlıca tanımayı öğrenebilirsiniz. Zor ama mümkündür.

Price Action ile bir hafta

Price Action’ı pekiştirmek amacıyla, bir haftalık bir örnek inceleyelim. Burada zaman dilimi H1 ve yuvarlak destek-direnç seviyeleri kullanılmıştır. O hafta güçlü bir aşağı trend vardı, bu yüzden Price Action mantığına göre sadece trend yönünde (aşağı) oluşan sinyalleri değerlendirdim (trend tersine olan sinyallere bakmadım).- Inside bar

- Pin bar

- Bearish Closing Price Reversal

- Upper reversal pivot

- Pin bar

- Inside bar

- Pin bar

- Bearish Closing Price Reversal

- Inside bar

- Bearish Closing Price Reversal

- Inside bar

- Three-bar reversal

- Inside bar

Price Action: sonuç

Price Action, piyasa durumunu tespit etmeye yarayan bir dizi işlem stratejisi olarak görülmelidir. Boğalar ve ayılar arasındaki sürekli mücadele, fiyat grafiğinde tekrar eden kalıplar oluşturur. Bu kalıpları (formasyonları) bulup doğru bağlamda kullanmak, başarılı işlem fırsatları sunar. Tabii ki destek-direnç seviyeleri ve mum çubuğu analizini birleştirerek, tüm bilgileri aynı anda yorumlamak çok önemlidir.Price Action her zaman ve her zaman diliminde uygulanabilir. Elbette M1 gibi çok düşük zaman aralıklarında gürültü (noise) fazladır; ancak turbo opsiyonlarla işlem yapan ve bu stratejiden yararlanan yatırımcılar da vardır. Dolayısıyla seçim tamamen tercihe bağlıdır. Düşük zaman dilimlerinde destek-direnç seviyelerini belirlemek daha zahmetlidir; sadece yuvarlak seviyeler değil, fiyatın belirlediği diğer seviyeler de sık sık karşınıza çıkar.

Price Action’ın ana öğretisi, fiyatı olduğu gibi görmeyi öğretmesidir. Ekstra oklar, indikatörler, histogramlar vb. yoktur – sadece fiyat grafiğinden gelen bilgiye dayanarak, “yaratıcı” (esnek) düşünmenizi sağlar ve piyasanın tam resmini değerlendirmenize yardımcı olur.

Igor Lementov - alltradingprofit.com’da Finans Uzmanı ve Analist

İncelemeler ve yorumlar