Teknik Analiz Şekilleri: Desenler ve Örnekler (2025)

Updated: 08.05.2025

İşlemlerde teknik analiz şekilleri: temel formasyonlar, görseller ve kullanım örnekleri (2025)

Teknik analiz şekilleri, işlemcilerin fiyat hareketlerinde tekrar tekrar oluşan kalıpları takip ederek gelecekteki fiyat hareketlerini tahmin etmesine yardımcı olan modellere dayanır. Genellikle bu modelleri fark edebilmek için ek bir araca ihtiyacınız olmaz; doğrudan fiyat grafiği üzerinde gözlemlenebilirler.

Tabii ki, tüm teknik analiz formasyonları destek ve direnç seviyeleri, trend çizgileri, işlem göstergeleri vb. ile doğrulanabilir (hatta doğrulanmalıdır). Bu da her formasyonun ciddi bir dayanağı olduğunu ve birçok yatırımcı tarafından yıllar boyu test edildiğini gösterir. Bizim görevimiz ise bu tekrarlanan fiyat modellerini grafik üzerinde bulmak ve onları kâr elde etmek için doğru şekilde kullanmaktır.

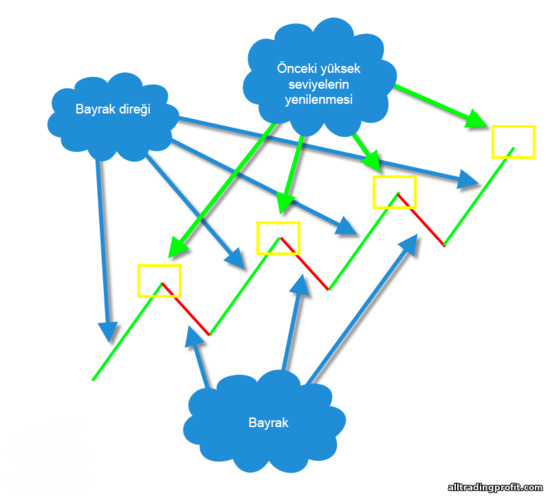

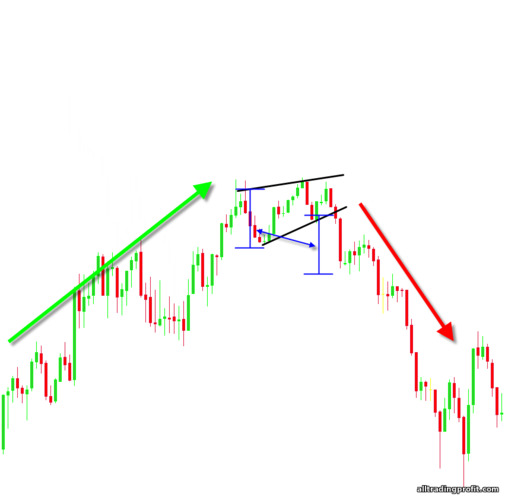

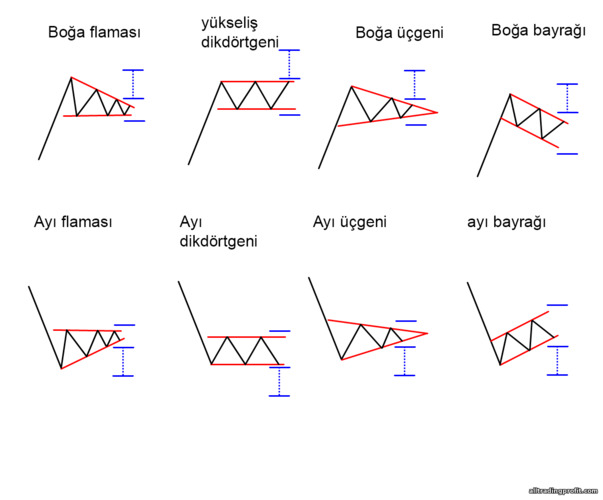

Şimdi detaylandırmaya başlayalım. Bayrak, dalgalı trend hareketleri sırasında oluşur ve özellikle fiyatta trende zıt yöndeki geri çekilmeleri temsil eder. Doğru (teknik analizin tüm kurallarına uygun) bir bayrak üç bölümden oluşur:

Bayrak, birkaç mumdan ibaret basit bir yapı olabileceği gibi, karmaşık ve uzun süren geri çekilmeler de içerebilir. Genelde işlemciler bayrağın üst ve alt sınırlarını belirler, fakat sadece bir sınır – trend yönüne uygun olan – aslında kritik önemdedir. Diğer sınır, bayrağı görsel olarak tanımak için yardımcıdır.

Yükselen trendde sadece bayrağın üst sınırını, düşen trendde ise sadece alt sınırını takip ederiz. Bu sınırın kırılması, geri çekilmenin sona erdiğini ve trendin devam edeceğini gösterir. Tam da bu sınır kırıldığında, 3-5 mumluk işlem açmak mantıklı olur. Zaman dilimi ise M1’den W1’e (haftalık) kadar farklı periyotlar olabilir.

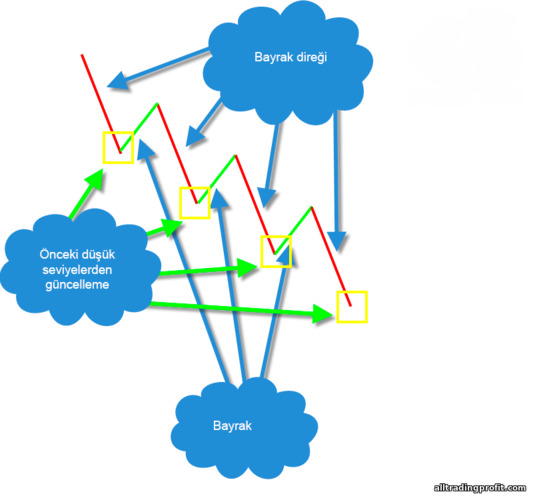

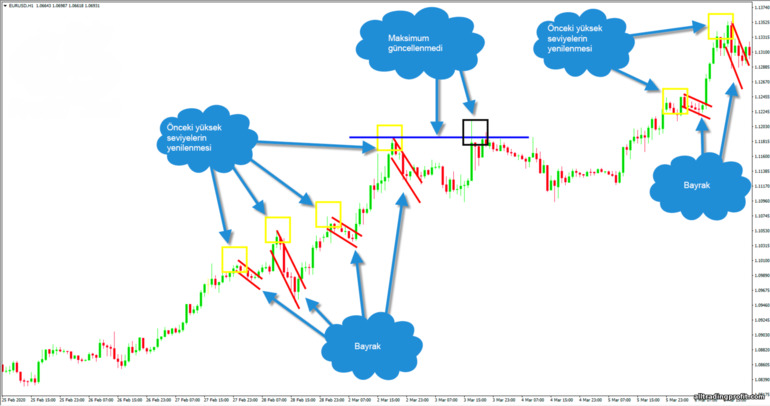

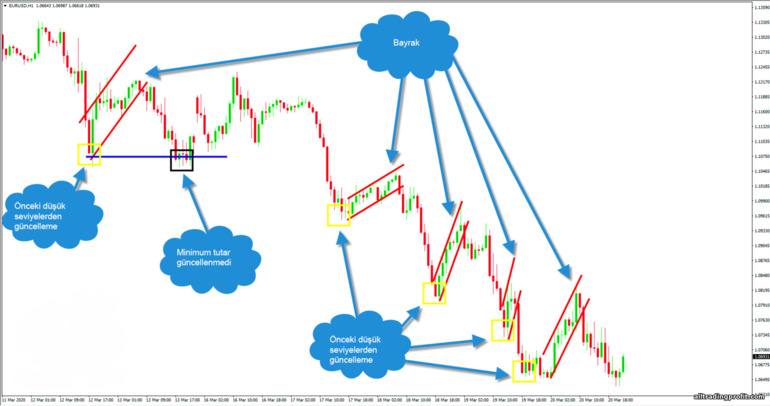

Gerçekte Bayrak formasyonuna bakalım. Yükselen trendde bayrak şu şekilde gözükecektir: En verimli bayrak formasyonlarında, bayrak direği küçük geri çekilmeler olmadan devam eden sağlam bir trend hareketiyle oluşur. Düşüş trendinde ise Bayrak modeli şöyle görünür: Formasyonu daha rahat tanımak için, geri çekilme sırasında fiyatın trende ufak bir uyum göstermesini beklemek ve bu hareketi dikkate alarak bayrağın ana sınırını çizmek faydalı olur; böylece karmaşık geri çekilmelerin yanıltıcı etkilerinden kurtulabilirsiniz. Bayrağın yönü her zaman trende ters, ancak formasyondan alınan işlem sinyalleri daima mevcut trend yönünde olur.

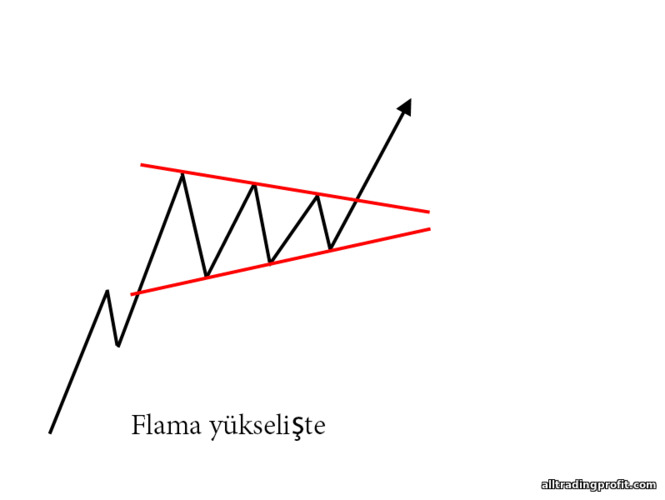

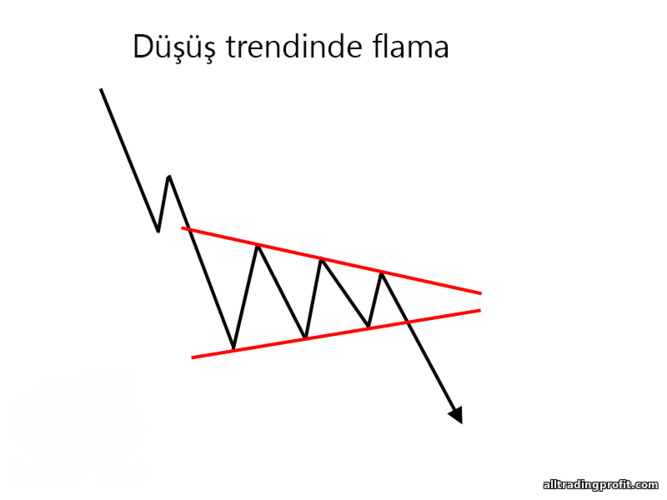

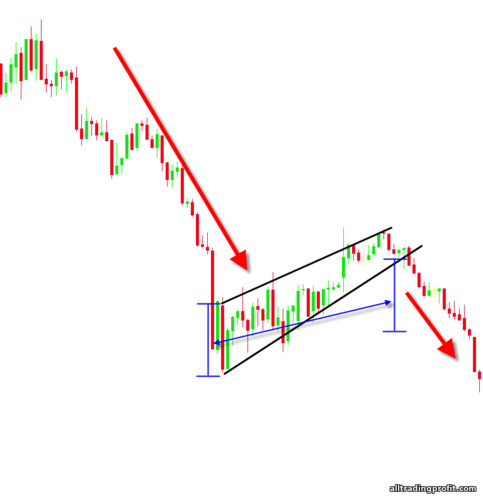

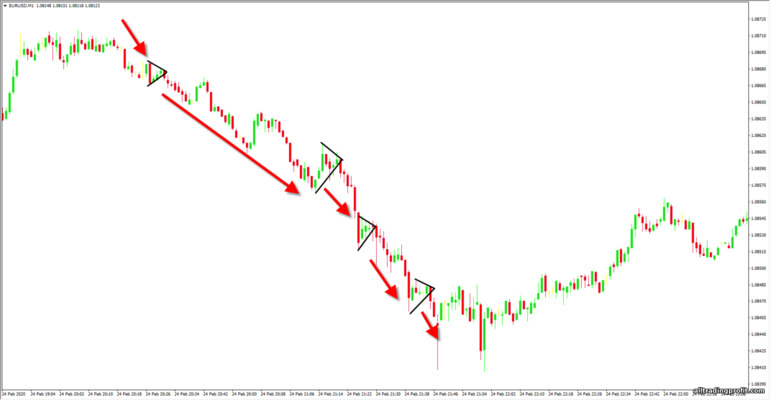

Yükseliş trendindeki flama şu şekilde görünür: Düşüş trendinde ise tam tersi bir durum gözlenir: “Bayrak” örneğinde olduğu gibi, flama da güçlü bir trend hareketi sonrası oluşur ve bu harekete “bayrak direği” veya “direk” denir. Zirvelerin veya diplerin yenilenmesi burada da geçerlidir; yani flamayı gerçek bir trend hareketinde aramalıyız.

Yükseliş trendinde, gerçek grafikte flama şöyle görünebilir: Düşüş trendinde (ayı piyasası) flama ise şu şekli alır: Birçok yatırımcı, önce “Bayrak” formasyonuna göre işlem açar, ardından flama oluşursa bir kez daha işlem yapar. Çünkü fiyat oluşum aşamasında hangi formasyonun oluşacağı net olmayabilir. Bayrak, flamaya kıyasla daha hızlı şekillenir. Ancak her iki model de aynı temele dayanır; farkları formun geometrisindedir. Bu yüzden “iki kat kâr” elde etmenize kimse engel olamaz.

Bayrak ve Flama arasındaki benzerlikler:

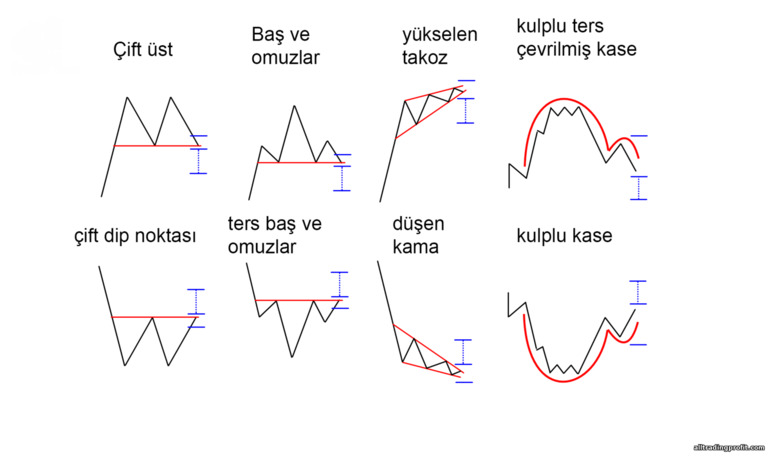

Çift tepe, yükseliş trendinin zirve noktalarında oluşur. Birkaç varyasyonu mevcuttur:

İki tepe arasındaki en düşük nokta “boyun” veya “boyun çizgisi” olarak adlandırılır. İkinci tepe ile boyun arasındaki mesafe, fiyatın formasyon onaylandıktan sonra ne kadar düşüş yaşayabileceğine dair yaklaşık bir tahmin sunar. Grafikte “çift tepe” şu şekilde görünebilir: İşleme giriş noktası en güvenilir olarak boyun çizgisinin kırıldığı andır. Ancak bu bir bölge olabileceğinden iki yöntem vardır:

Oluşum koşulları, Çift Tepe ile tamamen aynıdır:

Detaylı incelersek:

Omuz Baş Omuz, kısacası yükselişten düşüşe geçişin habercisidir. İşleme giriş noktası, boyun çizgisinin kırılmasıdır. Tıpkı “Çift Tepe”de olduğu gibi, kırılma anında veya kırılım mumunun kapanışında işlem açabilirsiniz.

Grafikte “Omuz Baş Omuz” şöyle görünür: Bu formasyonun yüksekliği, dönüş sonrasında fiyatın ne kadar düşebileceğine dair yaklaşık bir fikir verir.

Omuz Baş Omuz gibi, burada da üç dip söz konusudur:

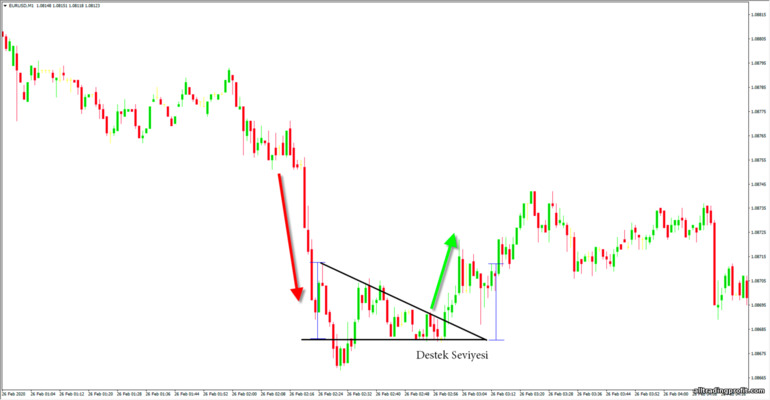

Kupanın üst kenarları direnç seviyelerinde buluşur ve özellikle sol kenar, trendin devamı için kritik öneme sahiptir: Sol kenarın kırılması, yükselişin daha da ilerleyebileceğine işaret eder. Yine de çoğu yatırımcı, “kulp” kırılımını (yani yükseliş trendine karşı kısa bir geri çekilme kanalının üst sınırını) da işlem sinyali olarak kullanır. Bu noktada “Bayrak” veya “Flama” mantığı devreye girer.

Kupanın dibi, derin bir dip veya yatay bir konsolidasyon şeklinde oluşabilir. Önemli olan, sonrasında yükseliş trendi başladığında oluşan kulpun, yukarı yönlü hareketi teyit etmesidir.

Burada da kupanın kenarları direnç-destek çizgeleriyle kesişir; işlemsel açıdan bizi daha çok sol kenarın ve kulpun kırılması ilgilendirir: Kupanın dibinde artık zirvelerin güncellenmediği, dip seviyelerin ise aşağı doğru yenilendiği görülür; bu da düşüş eğiliminin başladığına dair önemli bir ipucudur.

Dörtgen, trendin tamamen bittiğini göstermez. Tam aksine, güçlü bir trend sırasında ortaya çıkabilir ve fiyatın geçici bir duraklama yaşayıp yeniden trend yönünde devam edeceğine işaret edebilir. Dörtgenin üst ve alt sınırları, talep ve arz bölgelerini (destek ve direnç) temsil eder.

Dörtgenle işlem yapmanın üç güvenilir yolu bulunur:

Düşüş yönlü dörtgeni değerlendirirken:

Model, adından da anlaşılacağı gibi bir elmas veya eşkenar dörtgen şeklindedir. Eğer yükseliş trendinde oluşmuşsa, üst kenarlar kritik önemdedir; düşüş trendinde ise alt kenarlar izlenir. Çünkü kırılımın geleceği kenar, işlemin yönünü belirler.

Yükseliş trendinde, elmasın üst kenarları zirveler üzerinden çizilir. Sol üst kenar en az iki zirveye, sağ üst kenar ise ortadaki (en yüksek) ve sağdaki zirveye dayanır. Bu üst kenar kırıldığında trendin devamı teyit edilir. Alt kenarlar ise sadece kanalın daraldığını gösteren yardımcı çizgilerdir: Düşüş trendinde ise alt kenarlar, dip noktalar üzerinden çekilir. Ortada belirgin bir dip ve sağ-sol tarafında biraz daha yüksek dipler varsa, alt kenarın kırılması trendin devamına dair sinyal verir:

Yükselen takoz, yukarı doğru daralan bir üçgen görünümündedir. Eğer yükselen bir trendin tepesinde oluşuyorsa, bu genelde geri dönüş sinyali kabul edilir ve fiyatın aşağı yönde hareket edeceğini söyleyebiliriz: Fakat düşüş trendindeyken oluşuyorsa, yükselen takoz o trendin bir “düzeltmesi” veya “geri çekilmesi” kabul edilir ve trendin devamı beklenir: Takozun alt ve üst sınırları, alıcıların zayıfladığını (veya satıcıların güçlendiğini) gösterir ve genellikle alt sınırın kırılmasıyla işleme girilir. Takozun taban genişliği, kırılım sonrası fiyatın kat edebileceği minimum mesafeyi öngörmede kullanılır.

Takozun taban genişliği, yukarı sınır kırıldıktan sonra fiyatın ne kadar yükselebileceğine dair bir tahmin sunar. Yükselen takozda alt sınır kırılmasını beklerken, düşen takozda üst sınırın kırılması beklenir. Düşüş trendi sonunda oluşan düşen takoz şöyle görünür: Eğer yükseliş trendi içinde bir düşen takoz görürsek, bu trend devamı formasyonu olarak değerlendirilir:

Eğer yatay bir piyasa sonrasında simetrik bir üçgen oluştuysa, fiyatın nereye gideceği öngörülemez. Alıcılar ve satıcılar arasındaki güç dengesinin eşit olduğu bu senaryoda, hangi sınırın kırıldığı izlenerek yön seçilir. Aşağıdaki örnekte fiyat, üçgenin alt sınırını kırarak düşüş başlatmıştır:

Yine de her formasyonda olduğu gibi, %100 garantiden söz etmek mümkün değildir. Nadiren de olsa, alçalan üçgen görülüp fiyatın desteği kırarak aşağı devam ettiği senaryolar yaşanabilir. Piyasada her zaman risk olduğunu ve hiçbir stratejinin tamamen garantili olmadığını unutmamalısınız!

Birçok formasyon, nerede oluştuğuna bağlı olarak hem dönüş hem de trend devamı formasyonu olabilir. Fakat ideal senaryolarda, şu şekilde gözlenir: Giriş işlemi, formasyon tamamlandıktan sonra ve yalnızca mevcut trend yönünde yapılmalıdır.

Aynı formasyonlar tekrar tekrar karşımıza çıkar; yılların deneyimiyle binlerce yatırımcı tarafından test edilmiştir. Siz hangi stratejiyi kullanıyor olursanız olun, teknik analiz formasyonları size hem yeni bir bakış açısı hem de var olan performansınızda belirgin bir artış sağlayabilir.

Tabii ki, tüm teknik analiz formasyonları destek ve direnç seviyeleri, trend çizgileri, işlem göstergeleri vb. ile doğrulanabilir (hatta doğrulanmalıdır). Bu da her formasyonun ciddi bir dayanağı olduğunu ve birçok yatırımcı tarafından yıllar boyu test edildiğini gösterir. Bizim görevimiz ise bu tekrarlanan fiyat modellerini grafik üzerinde bulmak ve onları kâr elde etmek için doğru şekilde kullanmaktır.

İçerik

- Teknik analizde Bayrak formasyonu: grafikte bayrağı doğru kullanma

- Flama (Pennant) formasyonu: trend devam modeli

- Çift tepe (M formasyonu) – teknik analizde dönüş sinyali

- Çift dip (W formasyonu) - düşen trendin yükselişe dönüşmesini gösteren formasyon

- Omuz Baş Omuz – yükseliş trendinin dönüşü için teknik analiz formasyonu

- Ters Omuz Baş Omuz - düşüş trendinde dönüş formasyonu

- Kulplu Kupa - grafikte trend dönüş modeli

- Ters kulplu kupa - yükseliş trendini düşüş trendine çeviren formasyon

- Dörtgen - teknik analizde konsolidasyon (yatay hareket) formasyonu

- Eşkenar Dörtgen veya Elmas – grafik analizinde trend devam formasyonu

- Yükselen Takoz - teknik analiz formasyonu

- Düşen Takoz – trend dönüşü ve devam modeli

- Üçgen formasyonu: fiyat grafiklerinde teknik analiz

- Teknik grafik analizindeki üç ana formasyon türü

- Trend devam formasyonları

- Dönüş formasyonları veya trend dönüş modelleri

- Belirsizlik formasyonları veya çift yönlü modeller

- Neden teknik analiz formasyonlarını incelemeye değer?

Teknik analizde Bayrak formasyonu: grafikte bayrağı doğru kullanma

Bayrak formasyonu, trend hareketleri sırasında sıkça karşılaşılan ve fiyatın geri çekilmesinin sona erip trendin devam edeceğini gösteren bir modeldir. Bayrak formasyonunu doğru kullanırsanız, trend işlemlerinden düzenli olarak iyi kazanç elde edebilirsiniz.Şimdi detaylandırmaya başlayalım. Bayrak, dalgalı trend hareketleri sırasında oluşur ve özellikle fiyatta trende zıt yöndeki geri çekilmeleri temsil eder. Doğru (teknik analizin tüm kurallarına uygun) bir bayrak üç bölümden oluşur:

- Güçlü trend hareketi – bayrak direği

- Önceki zirvenin (yükseliş trendinde) veya önceki dip seviyesinin (düşüş trendinde) güncellenmesi

- Fiyat geri çekilmesi – asıl Bayrak figürü

Bayrak, birkaç mumdan ibaret basit bir yapı olabileceği gibi, karmaşık ve uzun süren geri çekilmeler de içerebilir. Genelde işlemciler bayrağın üst ve alt sınırlarını belirler, fakat sadece bir sınır – trend yönüne uygun olan – aslında kritik önemdedir. Diğer sınır, bayrağı görsel olarak tanımak için yardımcıdır.

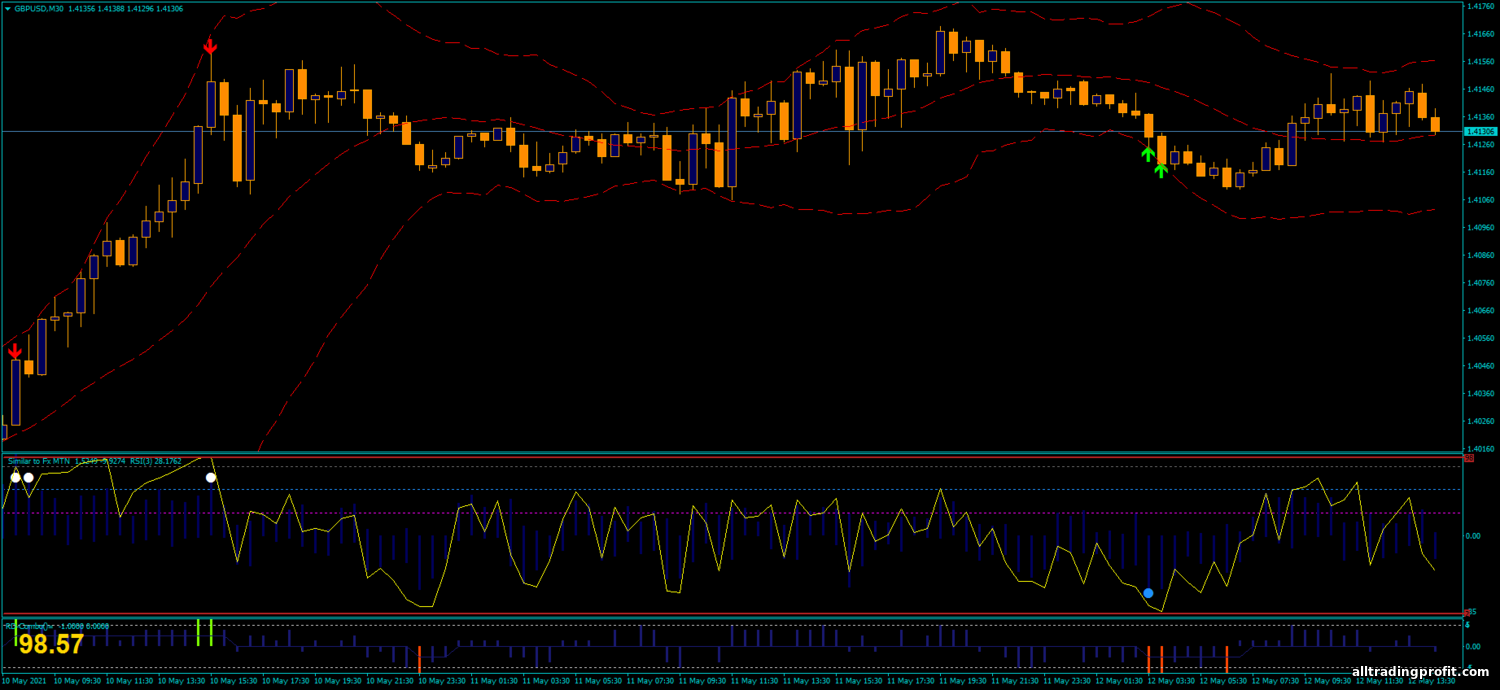

Yükselen trendde sadece bayrağın üst sınırını, düşen trendde ise sadece alt sınırını takip ederiz. Bu sınırın kırılması, geri çekilmenin sona erdiğini ve trendin devam edeceğini gösterir. Tam da bu sınır kırıldığında, 3-5 mumluk işlem açmak mantıklı olur. Zaman dilimi ise M1’den W1’e (haftalık) kadar farklı periyotlar olabilir.

Gerçekte Bayrak formasyonuna bakalım. Yükselen trendde bayrak şu şekilde gözükecektir: En verimli bayrak formasyonlarında, bayrak direği küçük geri çekilmeler olmadan devam eden sağlam bir trend hareketiyle oluşur. Düşüş trendinde ise Bayrak modeli şöyle görünür: Formasyonu daha rahat tanımak için, geri çekilme sırasında fiyatın trende ufak bir uyum göstermesini beklemek ve bu hareketi dikkate alarak bayrağın ana sınırını çizmek faydalı olur; böylece karmaşık geri çekilmelerin yanıltıcı etkilerinden kurtulabilirsiniz. Bayrağın yönü her zaman trende ters, ancak formasyondan alınan işlem sinyalleri daima mevcut trend yönünde olur.

Flama (Pennant) formasyonu: trend devam modeli

Flama, grafik analizinde trendin devamını işaret eden bir formasyondur. Yatay gibi görünen, giderek daralan bir üçgen şeklindedir ve fiyat dalgalanmalarının kademeli olarak sönümlendiği bir yapıdan oluşur. Doğru bir flamada, yükseliş trendindeyseniz üçgenin üst sınırının; düşüş trendindeyseniz alt sınırının kırılması gerekir.Yükseliş trendindeki flama şu şekilde görünür: Düşüş trendinde ise tam tersi bir durum gözlenir: “Bayrak” örneğinde olduğu gibi, flama da güçlü bir trend hareketi sonrası oluşur ve bu harekete “bayrak direği” veya “direk” denir. Zirvelerin veya diplerin yenilenmesi burada da geçerlidir; yani flamayı gerçek bir trend hareketinde aramalıyız.

Yükseliş trendinde, gerçek grafikte flama şöyle görünebilir: Düşüş trendinde (ayı piyasası) flama ise şu şekli alır: Birçok yatırımcı, önce “Bayrak” formasyonuna göre işlem açar, ardından flama oluşursa bir kez daha işlem yapar. Çünkü fiyat oluşum aşamasında hangi formasyonun oluşacağı net olmayabilir. Bayrak, flamaya kıyasla daha hızlı şekillenir. Ancak her iki model de aynı temele dayanır; farkları formun geometrisindedir. Bu yüzden “iki kat kâr” elde etmenize kimse engel olamaz.

Bayrak ve Flama arasındaki benzerlikler:

- Her iki model de güçlü bir trend dalgası (bayrak direği) sonrasında ortaya çıkar.

- Her ikisi de, yükseliş trendindeysek önceki tepe, düşüş trendindeysek önceki dip seviyesinin yenilenmesini gerektirir.

- Her ikisi de trendin devam formasyonlarıdır.

- İşlem sinyali, trend yönündeki sınırın kırılmasıyla alınır.

Çift tepe (M formasyonu) – teknik analizde dönüş sinyali

Çift tepe, fiyatın güçlü bir direnç bölgesine çarpıp orayı aşamaması sonucu ortaya çıkan bir trend dönüş modelidir. Bu formasyon görüldüğünde, yükseliş trendi düşüş trendine döner. Bazı durumlarda üç zirveli versiyonu da (Üçlü tepe) oluşabilir ancak temelde aynıdır: boğalar direnci kıramadıkça fiyat düşüşe yönelir.Çift tepe, yükseliş trendinin zirve noktalarında oluşur. Birkaç varyasyonu mevcuttur:

- Birinci tepe, ikinciden yüksekteyse güçlü bir dönüş sinyali sayılır.

- Her iki tepe aynı seviyedeyse standart bir çift tepe formasyonu olarak kabul edilir.

- İkinci tepe biraz daha yüksekteyse, sinyalin gücü biraz daha zayıf olsa da hâlâ geçerlidir.

- Model genel hatlarıyla “M” harfine benzer.

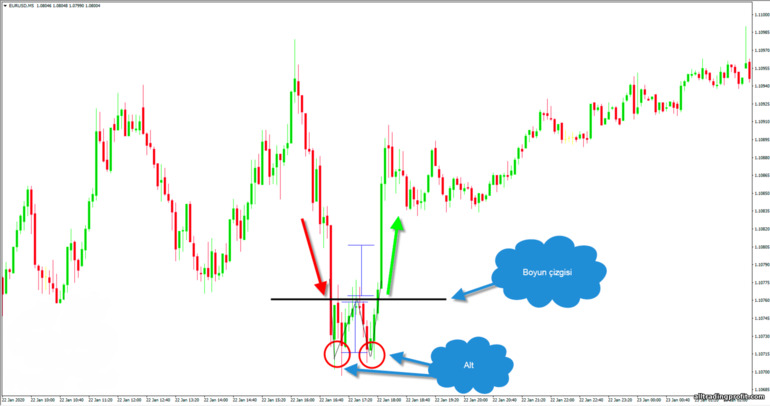

İki tepe arasındaki en düşük nokta “boyun” veya “boyun çizgisi” olarak adlandırılır. İkinci tepe ile boyun arasındaki mesafe, fiyatın formasyon onaylandıktan sonra ne kadar düşüş yaşayabileceğine dair yaklaşık bir tahmin sunar. Grafikte “çift tepe” şu şekilde görünebilir: İşleme giriş noktası en güvenilir olarak boyun çizgisinin kırıldığı andır. Ancak bu bir bölge olabileceğinden iki yöntem vardır:

- Seviyenin kırıldığı anda işleme girmek – risk daha yüksektir.

- Kırılımı yapan mum kapanışını bekleyip öyle girmek – daha az risklidir ama fiyat hareketinin bir kısmını kaçırabilirsiniz.

Çift dip (W formasyonu) – düşen trendin yükselişe dönüşmesini gösteren formasyon

Çift dip, “Çift Tepe” modelinin ayna yansımasıdır. Yani düşüş trendinin sonunda görülür ve yükseliş trendinin başlayacağını işaret eder. Fiyat güçlü bir destek bölgesine iki (bazen üç) kez dokunur ve sonunda bu bölgeyi kıramayarak yükselişe döner.Oluşum koşulları, Çift Tepe ile tamamen aynıdır:

- Düşüş trendinin dip noktasında oluşur (yatay piyasalarda belirmez).

- İki taban yaklaşık aynı seviyede olur.

- Eğer ikinci taban ilkindən daha yüksekteyse daha güçlü bir dönüş sinyali sayılır.

- Boyun çizgisi ile ikinci dip arası mesafe, formasyon tetiklendikten sonra fiyatın alabileceği mesafeye yakındır.

- İşlemlere giriş: 1) Boyun çizgisinin kırılması anında, 2) Kırılım mumunun kapanışını bekledikten sonra.

- Destek ve direnç seviyeleri/zones

- Mum çubuğu dönüş formasyonları

- Trend dönüşüne işaret eden göstergeler (osilatörler)

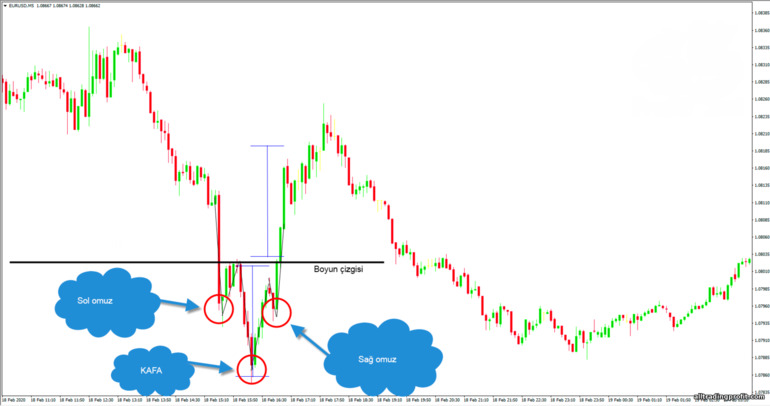

Omuz Baş Omuz – yükseliş trendinin dönüşü için teknik analiz formasyonu

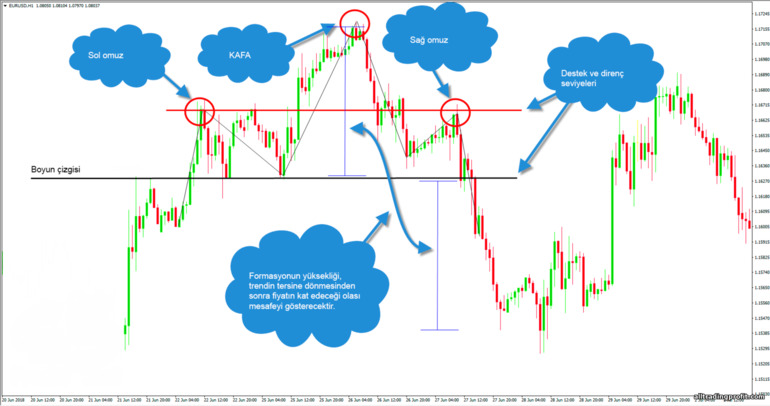

Omuz Baş Omuz (Head and Shoulders), üç zirveden oluşan ve yükseliş trendinin sona erdiğini işaret eden bir dönüm noktası modelidir. Genelde boğa piyasasının zirve seviyelerinde ortaya çıkar.Detaylı incelersek:

- İlk zirve (sol omuz), yükseliş trendi sırasında dirençte oluşur.

- İkinci zirve (baş), birinci zirvenin üzerinde yer alır. Fiyat yeni bir direnç bölgesine kadar yükselir.

- Üçüncü zirve (sağ omuz), ikinci zirvenin altında kalarak yükselişin gücünü kaybettiğini gösterir.

Omuz Baş Omuz, kısacası yükselişten düşüşe geçişin habercisidir. İşleme giriş noktası, boyun çizgisinin kırılmasıdır. Tıpkı “Çift Tepe”de olduğu gibi, kırılma anında veya kırılım mumunun kapanışında işlem açabilirsiniz.

Grafikte “Omuz Baş Omuz” şöyle görünür: Bu formasyonun yüksekliği, dönüş sonrasında fiyatın ne kadar düşebileceğine dair yaklaşık bir fikir verir.

Ters Omuz Baş Omuz - düşüş trendinde dönüş formasyonu

Ters Omuz Baş Omuz (Inverted Head and Shoulders), önceki modelin tam tersidir ve düşen trendin sonunda görünerek, yükseliş trendinin başlayabileceğini gösterir. Bir başka deyişle, baş-omuz formasyonunun ayna yansımasıdır.Omuz Baş Omuz gibi, burada da üç dip söz konusudur:

- Dipler, destek-direnç seviyelerinde oluşur.

- İlk dip (sol omuz), trendin devam ettiğini gösterir.

- İkinci dip (baş), önceki dip seviyesini yenileyerek yeni bir en düşük nokta oluşturur.

- Üçüncü dip (sağ omuz), “baş”ın altında kalmaz; bu da düşüş trendinin gücünü kaybettiğini işaret eder.

- Sağ omuz, sol omuzdan yukarıda ise formasyon daha güçlü kabul edilir.

- İşleme giriş, boyun çizgisinin kırılmasıyla gerçekleşir.

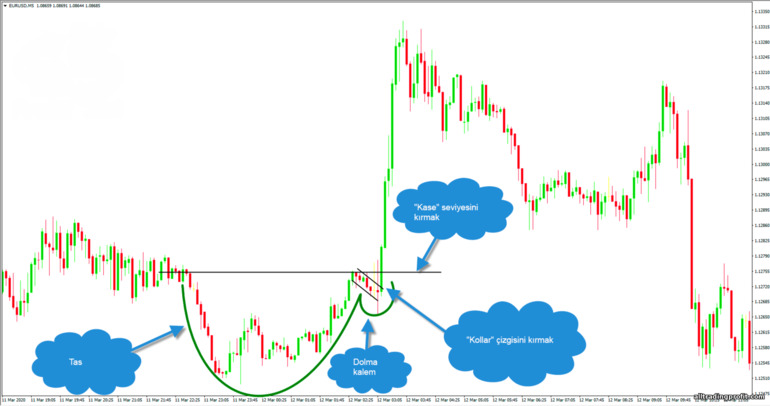

Kulplu Kupa - grafikte trend dönüş modeli

Grafik analizine renk katan formasyonlardan biri de “Kulplu Kupa” (Cup with Handle) adını taşır. Kupanın kâse gibi dibi, düşen trendin sonlandığı noktayı işaret eder. Ardından başlayan yükseliş trendi, ilk geri çekilmeyle “kulp” oluşturur. Bu kulp, yükselişin onaylandığını gösterir.Kupanın üst kenarları direnç seviyelerinde buluşur ve özellikle sol kenar, trendin devamı için kritik öneme sahiptir: Sol kenarın kırılması, yükselişin daha da ilerleyebileceğine işaret eder. Yine de çoğu yatırımcı, “kulp” kırılımını (yani yükseliş trendine karşı kısa bir geri çekilme kanalının üst sınırını) da işlem sinyali olarak kullanır. Bu noktada “Bayrak” veya “Flama” mantığı devreye girer.

Kupanın dibi, derin bir dip veya yatay bir konsolidasyon şeklinde oluşabilir. Önemli olan, sonrasında yükseliş trendi başladığında oluşan kulpun, yukarı yönlü hareketi teyit etmesidir.

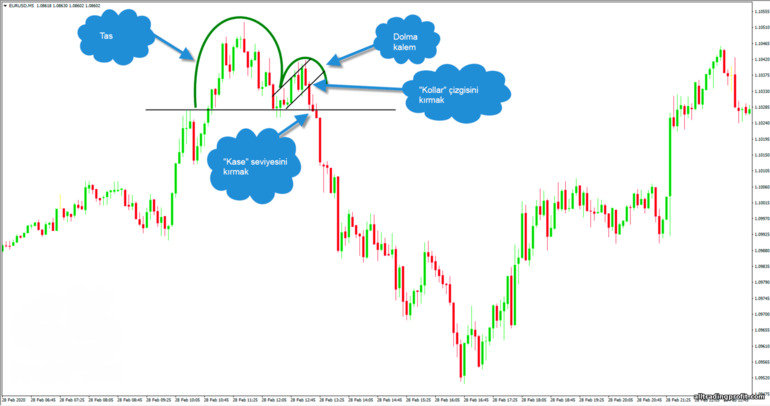

Ters kulplu kupa - yükseliş trendini düşüş trendine çeviren formasyon

Ters kulplu kupa, normal “Kulplu Kupa”nın yükseliş yerine düşen bir trendi müjdeleyen versiyonudur. Bu kez fincan, yükseliş trendi sırasında oluşur ve ardından fiyatın düşüşe geçeceğini gösterir. Kupanın kulpu, düşüş trendine giren fiyatın ilk geri çekilmesini temsil eder.Burada da kupanın kenarları direnç-destek çizgeleriyle kesişir; işlemsel açıdan bizi daha çok sol kenarın ve kulpun kırılması ilgilendirir: Kupanın dibinde artık zirvelerin güncellenmediği, dip seviyelerin ise aşağı doğru yenilendiği görülür; bu da düşüş eğiliminin başladığına dair önemli bir ipucudur.

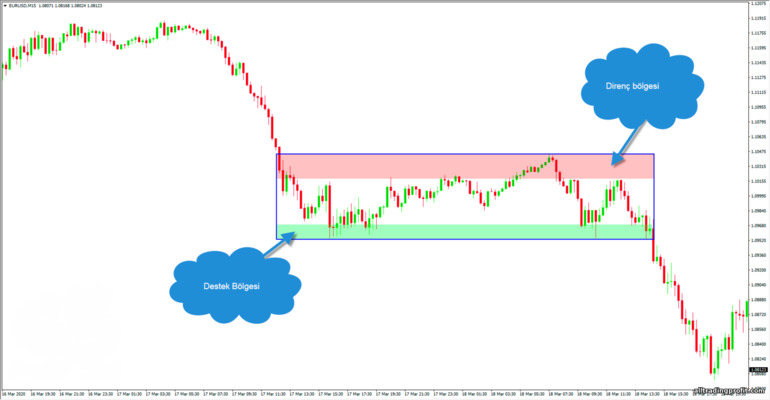

Dörtgen - teknik analizde konsolidasyon (yatay hareket) formasyonu

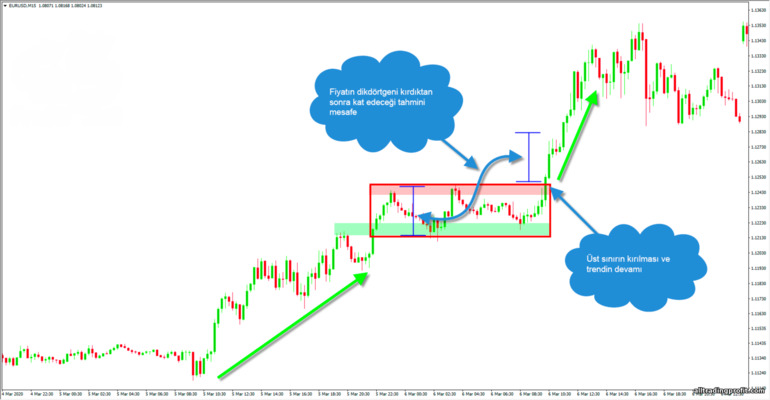

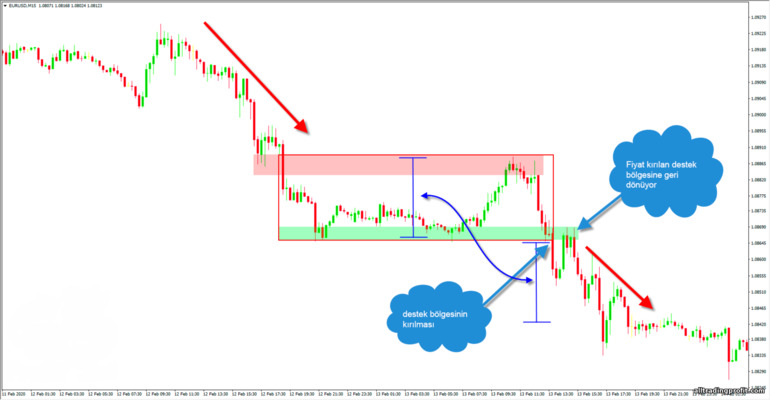

Dörtgen (Rectangle), fiyatın yatay hareket (konsolidasyon) bölgesine girmesiyle oluşur. Piyasanın geçici olarak durgunlaştığı, yeni bir harekete başlayabilmek için güç topladığı bir evredir.Dörtgen, trendin tamamen bittiğini göstermez. Tam aksine, güçlü bir trend sırasında ortaya çıkabilir ve fiyatın geçici bir duraklama yaşayıp yeniden trend yönünde devam edeceğine işaret edebilir. Dörtgenin üst ve alt sınırları, talep ve arz bölgelerini (destek ve direnç) temsil eder.

Dörtgenle işlem yapmanın üç güvenilir yolu bulunur:

- Dörtgenin sınırlarının kırılmasında işlem açmak: Fiyatın kanal dışına çıktığı noktada, trend hareketi başlar.

- Dörtgenin sınırlarından geri dönüşlerde işlem açmak: Fiyat üst veya alt sınıra dokunup tekrar kanal içine dönüyorsa, bu dalgalanmalarda al-sat yapabilirsiniz. Yatay hareket devam ettikçe bu strateji kâr sağlayabilir.

- Dörtgenin kırılımından sonra geri dönüşte işlem açmak: Fiyat kanal sınırını kırar, sonra tekrar kırılan sınırı test edip yönüne devam edebilir. Geri çekilme tamamlandığında, trend yönünde daha avantajlı giriş yapılabilir. Ancak fiyat her zaman geri dönmeyebilir, bu da bekleyen yatırımcı için fırsat kaçırma riski oluşturur.

Yükselen (boğa) trendde Dörtgen formasyonu

Eğer dörtgen, yükseliş trendinde oluşuyorsa şu detaylara dikkat etmek gerekir:- Dörtgen, trend içinde bir “geri çekilme” görevi görebilir ve geçicidir.

- Destek bölgesi (dörtgenin alt sınırı) daha güçlü kabul edilir; bu bölgeden alım fırsatı daha güvenlidir.

- Dörtgenin yüksekliği, fiyatın kırılım sonrası kat edebileceği mesafeye kabaca işaret eder.

- Üst sınırın kırılması daha olasıdır.

Düşen (ayı) trendde Dörtgen formasyonu

Dörtgen formasyonu, düşen (ayı) trendi sırasında da sıkça görülür; bu durumda da çoğunlukla trend devamı olarak çalışır.Düşüş yönlü dörtgeni değerlendirirken:

- İşlemleri üst sınıra (direnç bölgesi) yakın noktadan satım yönünde değerlendirmek

- Alt sınırın kırılması durumunda trende katılmak

- Kırılan destek seviyesinin yeniden test edilmesinde tekrar satış fırsatları aramak

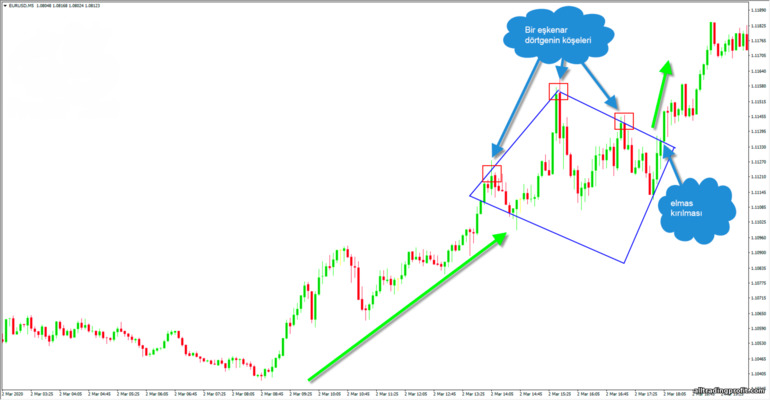

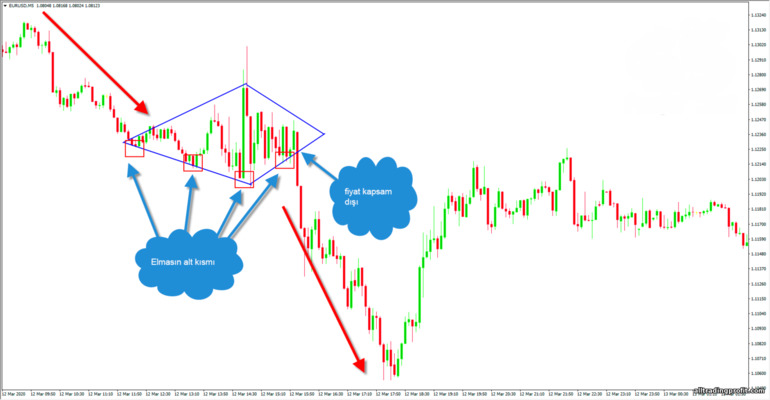

Eşkenar Dörtgen veya Elmas – grafik analizinde trend devam formasyonu

Elmas (Diamond) formasyonu, trend hareketi içindeki karmaşık geri çekilmeler sırasında oluşur ve trendin devamını işaret eder. Formasyon tamamlandığında, fiyat önceki trendin yönünde ilerlemeye devam etme eğilimindedir.Model, adından da anlaşılacağı gibi bir elmas veya eşkenar dörtgen şeklindedir. Eğer yükseliş trendinde oluşmuşsa, üst kenarlar kritik önemdedir; düşüş trendinde ise alt kenarlar izlenir. Çünkü kırılımın geleceği kenar, işlemin yönünü belirler.

Yükseliş trendinde, elmasın üst kenarları zirveler üzerinden çizilir. Sol üst kenar en az iki zirveye, sağ üst kenar ise ortadaki (en yüksek) ve sağdaki zirveye dayanır. Bu üst kenar kırıldığında trendin devamı teyit edilir. Alt kenarlar ise sadece kanalın daraldığını gösteren yardımcı çizgilerdir: Düşüş trendinde ise alt kenarlar, dip noktalar üzerinden çekilir. Ortada belirgin bir dip ve sağ-sol tarafında biraz daha yüksek dipler varsa, alt kenarın kırılması trendin devamına dair sinyal verir:

Yükselen Takoz - teknik analiz formasyonu

Yükselen takoz, grafiklerde sıkça rastlanan bir formasyondur. Temel olarak bir dönüş modeli olsa da nerede oluştuğuna göre trend devam formasyonu olarak da çalışabilir.Yükselen takoz, yukarı doğru daralan bir üçgen görünümündedir. Eğer yükselen bir trendin tepesinde oluşuyorsa, bu genelde geri dönüş sinyali kabul edilir ve fiyatın aşağı yönde hareket edeceğini söyleyebiliriz: Fakat düşüş trendindeyken oluşuyorsa, yükselen takoz o trendin bir “düzeltmesi” veya “geri çekilmesi” kabul edilir ve trendin devamı beklenir: Takozun alt ve üst sınırları, alıcıların zayıfladığını (veya satıcıların güçlendiğini) gösterir ve genellikle alt sınırın kırılmasıyla işleme girilir. Takozun taban genişliği, kırılım sonrası fiyatın kat edebileceği minimum mesafeyi öngörmede kullanılır.

Düşen Takoz – trend dönüşü ve devam modeli

Düşen takoz, yükselen takozun tam tersidir. Hem dönüş modeli olabilir (düşüş trendi sonunda yükselişe geçiş) hem de bir yükseliş trendi düzeltmesinde trend devam formasyonu olarak görülebilir.Takozun taban genişliği, yukarı sınır kırıldıktan sonra fiyatın ne kadar yükselebileceğine dair bir tahmin sunar. Yükselen takozda alt sınır kırılmasını beklerken, düşen takozda üst sınırın kırılması beklenir. Düşüş trendi sonunda oluşan düşen takoz şöyle görünür: Eğer yükseliş trendi içinde bir düşen takoz görürsek, bu trend devamı formasyonu olarak değerlendirilir:

Üçgen formasyonu: fiyat grafiklerinde teknik analiz

Üçgen formasyonları, “çift dip” veya “bayrak” kadar popülerdir. Hem trend devam formasyonu hem de dönüş formasyonu olabilirler. Bu durum, aşağıdaki faktörlere bağlıdır:- Üçgenin hangi trend içerisinde oluştuğuna

- Üçgenin şeklini (yüzey eğimi) nasıl aldığına

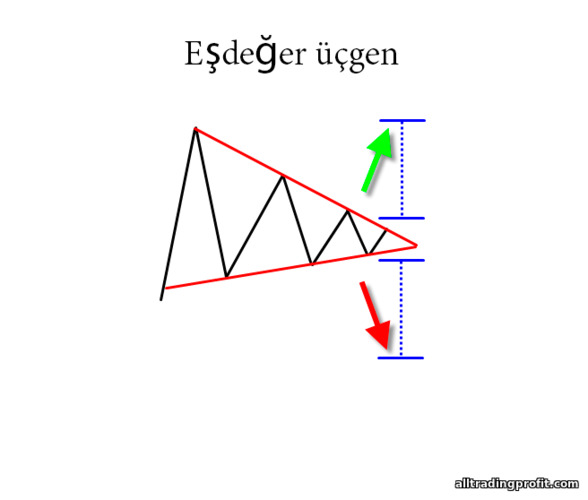

Eğer yatay bir piyasa sonrasında simetrik bir üçgen oluştuysa, fiyatın nereye gideceği öngörülemez. Alıcılar ve satıcılar arasındaki güç dengesinin eşit olduğu bu senaryoda, hangi sınırın kırıldığı izlenerek yön seçilir. Aşağıdaki örnekte fiyat, üçgenin alt sınırını kırarak düşüş başlatmıştır:

Yükselen üçgen – dönüş formasyonu

Yükselen üçgen, yukarı yönlü bir direnç çizgisini geçemeyen fiyatın, güç kaybetmesi sonucu oluşan bir dönüş modelidir. Boğalar direnç hattını birkaç kez test etse de başarısız olur ve fiyat düşüşe döner: Bu tarz üçgenler, genellikle trendin zirve noktasında şekillenir. Taban genişliği yine fiyatın aşağı yönlü kat edebileceği mesafeyi gösterir. Ancak direnç hattına yakın bir başka seviye varsa, kırılım noktası biraz daha aşağıdan teyit edilebilir.Alçalan üçgen – dönüş formasyonu

Alçalan üçgen, yükselen üçgenin tam tersi bir modeldir. Bu kez fiyat, destek seviyesini bir türlü kıramayan ayıların başarısızlıklarıyla yukarı yönlü bir dönüşe işaret eder. Düşüş trendinin sonunda yer alır ve yükselişin başlayacağına dair sinyal verir: Alçalan üçgen, tam bir ayı piyasası dip noktasında oluşarak yükseliş beklentisini güçlendirir.Yine de her formasyonda olduğu gibi, %100 garantiden söz etmek mümkün değildir. Nadiren de olsa, alçalan üçgen görülüp fiyatın desteği kırarak aşağı devam ettiği senaryolar yaşanabilir. Piyasada her zaman risk olduğunu ve hiçbir stratejinin tamamen garantili olmadığını unutmamalısınız!

Teknik grafik analizindeki üç ana formasyon türü

Tüm teknik analiz şekil ve modelleri üç temel kategoriye ayrılabilir:- Trend devam formasyonları

- Dönüş formasyonları

- Belirsizlik veya çift taraflı formasyonlar

Trend devam formasyonları

Trend devam formasyonları, mevcut trendin büyük olasılıkla süreceğini gösterir. Genelde bu modeller konsolidasyon (geri çekilme) sırasında ortaya çıkar.Birçok formasyon, nerede oluştuğuna bağlı olarak hem dönüş hem de trend devamı formasyonu olabilir. Fakat ideal senaryolarda, şu şekilde gözlenir: Giriş işlemi, formasyon tamamlandıktan sonra ve yalnızca mevcut trend yönünde yapılmalıdır.

Dönüş formasyonları veya trend dönüş modelleri

Dönüş formasyonlarına şunları örnek verebiliriz:- Çift tepe

- Çift dip

- Omuz Baş Omuz

- Ters Omuz Baş Omuz

- Yükselen takoz

- Düşen takoz

- Kulplu kupa

- Ters kulplu kupa

Belirsizlik formasyonları veya çift yönlü modeller

Pratikte en sık karşılaşacağınız çift yönlü model, “eşit kenarlı üçgen” (simetrik üçgen) diyebiliriz. Fiyat burada sıkışır ve hangi yönde kırılım gerçekleşirse o yönde güçlü bir hareket görülebilir:Neden teknik analiz formasyonlarını incelemeye değer?

Tüm teknik analiz, esasen fiyat grafiğini okumaya ve yorumlamaya dayanır. Grafikler, geçmişi ve bugünü olduğu kadar gelecekteki hareketlerin ipuçlarını da barındırır. Piyasanın “dilini” çözmek, yatırımcının en önemli becerilerinden biridir. Teknik analiz formasyonları da bu dili anlamamızın bir yoludur.Aynı formasyonlar tekrar tekrar karşımıza çıkar; yılların deneyimiyle binlerce yatırımcı tarafından test edilmiştir. Siz hangi stratejiyi kullanıyor olursanız olun, teknik analiz formasyonları size hem yeni bir bakış açısı hem de var olan performansınızda belirgin bir artış sağlayabilir.

Igor Lementov - alltradingprofit.com’da Finans Uzmanı ve Analist

İncelemeler ve yorumlar