Hareketli Ortalama: Karlı İşlem Stratejileri 2025

Updated: 08.05.2025

Hareketli Ortalama: indikatörü nasıl kullanmalı – hareketli ortalama yöntemi ve kârlı işlem stratejileri (2025)

Hareketli Ortalama, grafiklerin teknik analizinde en popüler trend indikatörlerinden biridir. Hareketli ortalama temel alınarak on binlerce farklı indikatör ve otomatik al-sat programı (EA), ayrıca çok çeşitli işlem stratejileri oluşturulmuştur.

Hareketli Ortalama indikatörü gecikmeli bir gösterge olmasına rağmen, bu makalede anlatacağım üzere kâr elde etmek için çok etkili bir şekilde kullanılabilir.

Hareketli Ortalama yöntemleri dışında üzerinde çalışmanız gereken temel ayarları şu şekilde özetleyebiliriz:

Hareketli ortalama kaydırması (Shift), hareketli ortalama çizgisini grafikte ileri veya geri kaydırmaya yarar. Standart ayarlarda kaydırma 0’dır – Hareketli Ortalama çizgisi güncel mumun seviyesine oturur. Kaydırma değerini örneğin “2” veya “-2” yaparsanız, çizgi grafikte iki mum ileri veya iki mum geriye taşınacaktır: Burada gördüğünüz gibi, mavi Hareketli Ortalama çizgisi kaydırma “-2” ile grafiğin gerisinde kalırken, kırmızı çizgi kaydırma “2” ile iki mum ilerisinde kalır.

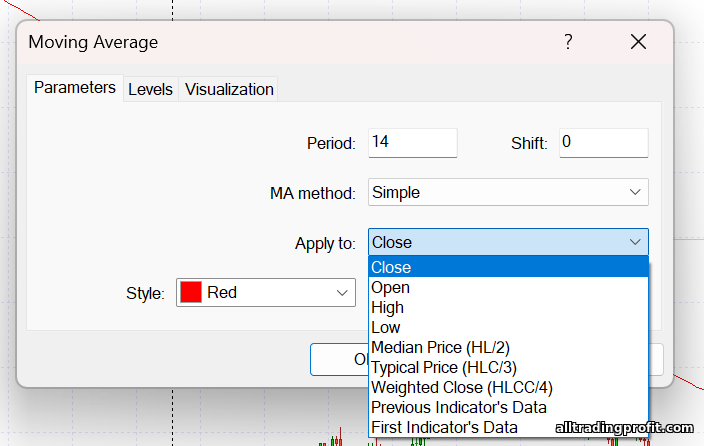

İnşada kullanılacak veri (“apply to”), her bir mumdan alınacak veriyi ifade eder. Standart olarak “Close” verisi (mum kapanış fiyatı) seçilidir. Ayrıca şu verilerle de hareketli ortalama inşa edebilirsiniz:

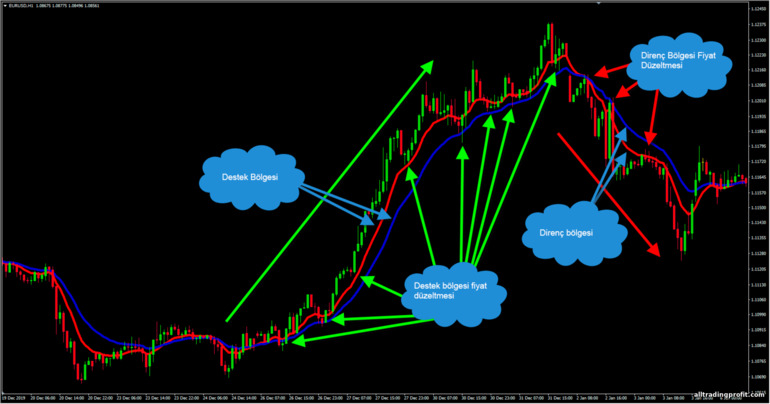

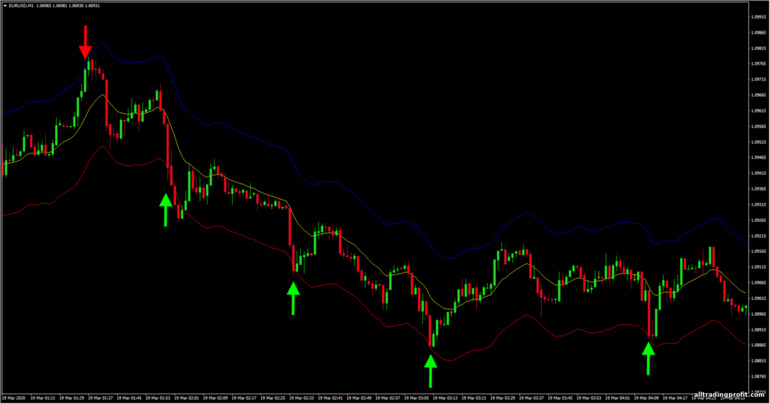

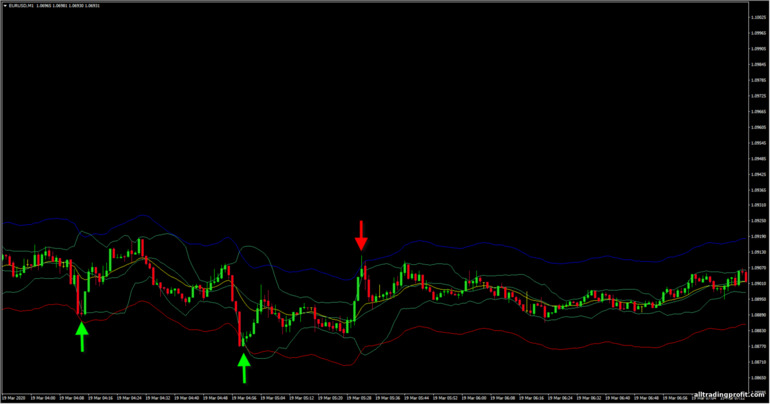

Bu tür bölgeler trend yönlü fiyat hareketlerinde oldukça iyi çalışır, ancak tek bir hareketli ortalama çizgisi de dinamik bir trend çizgisi görevi görebilir: Bu örnekte, H4 (4 saatlik) grafikte periyodu “15” olan Üssel Hareketli Ortalama indikatörü kullanılmıştır. Trend yönünün devam ettiği noktaları ne kadar net gösterdiğine dikkat edin – EMA çizgisi direnç görevi görürken, fiyat yukarı kırdıktan sonra bu kez destek hâline gelip yeniden direnç olarak görev yapmıştır. Bu indikatör, trend çizgilerini bulma ve grafiğe ekleme sorunlarını kolayca çözebilir.

Aşırı alım (overbought), alıcıların varlığı çok yüksek fiyattan almak istemediği durumlarda ortaya çıkar – boğalar, ayıların tarafına geçer ve satmaya başlar. Aşırı satım (oversold) ise satıcıların varlığı daha da düşük fiyata satmak istemediği durumlarda gözlenir – ayılar alıcı konumuna geçerek fiyatı yukarı iter. Grafiklerde bunları fark etmek oldukça kolaydır. Şu faktörlere bakabilirsiniz:

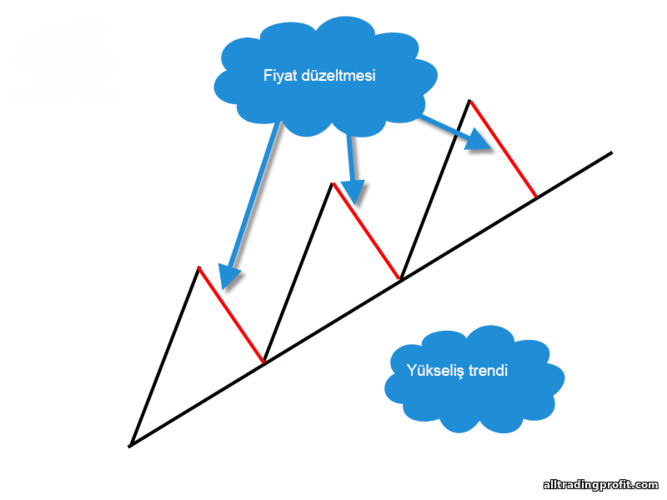

Yükseliş trendinde, aşırı alım bölgelerinde işleme girmemeli, tıpkı destek seviyelerinden işlem yapar gibi fiyatın ortalama değer bölgesine geri çekilmesini beklemeli ve ancak o zaman yukarı yönde işlem açmalısınız: Oldukça basit bir şema – işlemi, fiyat geri çekilmesinin en dip seviyesinde (trend için en avantajlı noktada) açıyoruz. Elbette daha uzun süren geri çekilmeler de olabilir veya fiyat tamamen dönüş yapabilir; dolayısıyla, diğer her stratejide olduğu gibi bu yöntem de %100 garanti vermez. Riskleri hatırda tutmak gerekir!

Düşüş trendinde ise tam tersi geçerlidir – aşırı satım bölgelerinde satışa girmekten kaçınarak, “10” ve “20” periyotlu iki Üssel Hareketli Ortalama çizgisinin oluşturduğu direnç bölgesinden aşağı yönlü işlem açmak daha mantıklıdır: Ancak trend o kadar güçlü olabilir ki fiyat uzun süre hareketli ortalama çizgilerine dönmeyebilir. Böyle durumlarda, destek ve direnç seviyeleri gibi diğer indikatörlere veya temel analiz unsurlarına bakmak gerekir. Çoğu zaman fiyat seviyeleri kırıp geçse de, sonrasında bu seviyelerin üstünde veya altında tutunur – güçlü trend hareketlerinde işte bu noktalar girme fırsatı sunar:

Örneğin, üç hareketli ortalama kullanarak momentumu belirleyebilirsiniz:

Çünkü indikatör son derece esnektir ve aslında tamamen, yatırımcının hangi veri setini görmek istediğine bağlıdır:

Yatırımcı, bu indikatörden tam olarak ne beklediğini her zaman bilmelidir ve “o anki” varlık, grafik ve zaman dilimine uyacak şekilde ayarları “düzenlemelidir.” Kelimenin tam anlamıyla, indikatörü açıp farklı ayarlarla “oynamalısınız.” Tarihsel veriye bakarak veya (MT4 terminalindeki strateji test modülünde) geriye dönük test yaparak da fikir edinilebilir:

Kısa süreli (örneğin bir saati aşmayan) işlemlerde kullanılmak üzere “hızlı” Hareketli Ortalamalar daha uygundur:

“Hızlı” hareketli ortalamaları kullanmanın dezavantajlarından biri, global resmi görmekte zorlanmaktır; ancak kısa vadeli işlem fırsatlarını yakalamada işinizi kolaylaştırırlar: Ayrıca, “hızlı” hareketli ortalama kullanıldığında “gürültü” (yanlış sinyaller) sayısı artabilir. Periyot kısaldıkça bu gürültü de artacaktır.

“Yavaş” hareketli ortalamalar ise küçük fiyat değişimlerine tepki vermez, büyük resimdeki trendi gösterir. Örneğin, 50 periyottan büyük olan ortalamalar bu sınıfa girer: Elbette, “yavaş” hareketli ortalamaların da dezavantajı vardır. Fiyat aniden ters yöne döndüğünde, bu değişimi çizgide görmek zaman alır.

Daha etkili sonuçlar için hızlı ve yavaş hareketli ortalamaları birlikte kullanmak yaygın bir yöntemdir:

Bir yatay trendin sona erdiğini anlamak için öncelikle tepe ve dip noktalarını incelemek gerekir. Düşüş trendi için yeni dip önceki dipten daha aşağıdaysa; yükseliş trendi için yeni tepe önceki tepeden daha yukarıdaysa trendin başladığını düşünebilirsiniz.

Ancak hareketli ortalama çizgileri de trendin başladığını doğrulamada faydalı olabilir. Fiyat, düzeltme sırasında Hareketli Ortalama çizgisini kırmıyor ve oradan sekip yeniden yükseliyor veya düşüyorsa, bu yeni trendi teyit eder:

Stratejinin özü oldukça basittir:

En sık kullanılan hareketli ortalama periyotları şunlardır:

Temel olarak Envelopes, hareketli ortalama çizgisinin üstünde ve altında belirli yüzdelerle ek çizgiler oluşturur. Yani, bu indikatör yalnızca bir fiyat kanalı çizer; Bollinger Bands (Bollinger Bantları) ile karıştırmamak gerekir, çünkü çalışma prensipleri farklıdır: Böyle bir kanalla çalışmak basittir: Ayarlar doğru yapılmışsa kanalın sınırları aşırı alım ve aşırı satım bölgeleri işlevi görerek fiyatı kanal merkezine doğru itmeye başlar: Envelopes indikatörü ayrıca Bollinger Bantlarıyla birlikte de kullanılabilir. Örneğin, bir mum Bollinger Bandı’nın dışında açılıyor ve aynı anda Envelopes sınırındaysa, fiyat dönüşü için iyi bir sinyal oluşabilir: Burada dikkat edilmesi gereken, Bollinger Bantları ile Envelopes indikatörünün periyotlarının aynı olması gerektiğidir. Yukarıdaki örnekte periyot “14” olarak ayarlanmıştır.

Periyodu “200” olan hareketli ortalama (örneğimizdeki gibi) trendin sınırlarını kolayca belirler ve bu yanlışı önlemeye yardımcı olur. Yükseliş trendinde, geri çekilme sonrası yeni bir tepe yapılıyorsa bu trendin devam ettiğini gösterir. Düşüş trendinde de aynı mantık dipler için geçerlidir.

Uzun periyotlu hareketli ortalama, trendi belirlemede çok faydalıdır: fiyat çizginin üzerindeyse yükseliş trendi devam ediyordur ve yalnızca yukarı yönlü işlemlere odaklanmak gerekir; fiyat çizginin altındaysa düşüş trendi vardır ve aşağı yönlü işlemler değerlendirilebilir. Yani işlem planı çok basittir:

Ayrıca, farklı hesaplama formülleri (farklı inşa yöntemleri) ve ayarlar kullanılarak tasarlanmış yüzlerce işlem stratejisi ve otomatik işlem robotu içinde de Hareketli Ortalama yer alır. Günümüzde herhangi bir indikatör tabanlı stratejide hareketli ortalamaya mutlaka rastlamak mümkündür.

Biz yatırımcılar için hareketli ortalama, piyasayı daha iyi anlamak ve işlem açmak için doğru noktalar bulmak adına önemli bir araçtır. Elimizin altındaki bu imkân, analiz sürecini büyük ölçüde kolaylaştırıyorsa neden kullanmayalım ki?

Hareketli Ortalama indikatörü gecikmeli bir gösterge olmasına rağmen, bu makalede anlatacağım üzere kâr elde etmek için çok etkili bir şekilde kullanılabilir.

İçerik

- Bir fiyat grafiğinde hareketli ortalama yöntemi ve formülleri

- Hareketli Ortalama indikatörü parametreleri

- Hareketli ortalama bir trend çizgisi veya fiyatın ortalamaya dönüşü olarak

- Hareketli ortalama: aşırı alım ve aşırı satım varlıklar – yatırımcıların hataları

- Hareketli ortalamaları kullanarak momentum belirleme

- Hareketli ortalamalar: kullanım pratiği

- Hareketli ortalama periyotunun önemi yoktur

- Hareketli ortalama ile çalışmak için doğru zaman dilimi

- Hızlı ve yavaş hareketli ortalamalar

- Hareketli ortalamaları kullanarak yatay piyasayı tespit etme

- Hareketli ortalamalar (Hareketli Ortalama indikatörü): popüler İkili Opsiyonlar stratejileri

- “Üç hareketli ortalama ile trend işlemi” stratejisi

- “Fiyatın hareketli ortalama çizgisini kesmesi” stratejisi

- “50” periyotlu hareketli ortalama – yüksek zaman dilimleri için trend stratejisi

- “50” periyotlu hareketli ortalama – kısa vadeli işlem için trend stratejisi

- Hareketli Ortalama indikatörünün iki çizgisinin kesişimi ile stratejiler

- Hareketli Ortalama indikatörünün üç çizgisinin kesişimi ile stratejiler

- Hareketli ortalamalardan zarf – Moving Average fiyat kanalı

- “50” ve “200” periyotlu hareketli ortalamaların kesişimi

- “10” ve “30” periyotlu hareketli ortalamaların kesişimi

- Yavaş hareketli ortalama kullanarak piyasa aşamalarını belirleme

- Hareketli ortalamalar: sonuç

Bir fiyat grafiğinde hareketli ortalama yöntemi ve formülleri

Öncelikle, bir fiyat grafiğinde hareketli ortalamanın inşa edilme prensiplerini ve yöntemlerini anlamak gerekir. Hareketli Ortalama (Moving Average) indikatörünü inşa etmek için birkaç temel yöntem bulunur:- Basit Hareketli Ortalama

- Üssel Hareketli Ortalama

- Doğrusal Ağırlıklı Hareketli Ortalama

Basit Hareketli Ortalama

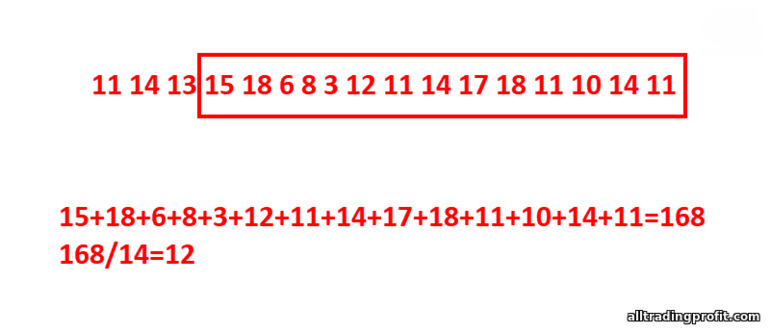

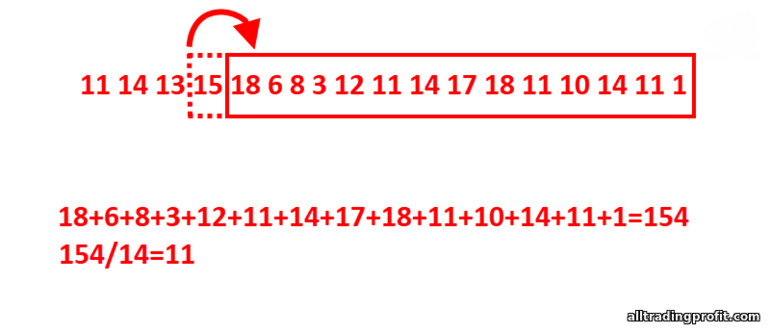

Bir hareketli ortalamanın nasıl inşa edildiğini anlamak için çok karmaşık hesaplamalara gerek yoktur. Standart Basit Hareketli Ortalama (Simple Moving Average) indikatöründe örneğin:- Periyot “14” – grafikteki son 14 mumun verilerini alır

- İnşa tipi “Close” – hesaplama için sadece mumun kapanış fiyatı değerlerini kabul eder

- Basit Hareketli Ortalama = SUM (CLOSE (i), N) / N

- SUM – toplam

- CLOSE (i) – belirli bir mumun kapanış fiyatı

- N – mum sayısı (indikatör periyodu)

Üssel Hareketli Ortalama

Üssel Hareketli Ortalama (Exponential Moving Average – EMA), klasik hareketli ortalamaya göre daha yumuşak bir versiyondur. Buna, formüle güncel fiyattan belirli bir oranda ağırlık eklenmesi sayesinde ulaşılmıştır. Üssel Hareketli Ortalama’nın hesaplama formülü şu şekildedir:- Üssel Hareketli Ortalama = (CLOSE (i)*P) + (Üssel Hareketli Ortalama (i-1) * (1-P))

- P – fiyat değerinin ağırlık oranı

- CLOSE (i) – belirli bir mumun kapanış fiyatı

- Üssel Hareketli Ortalama (i-1) – önceki periyodun hareketli ortalama değeri

Doğrusal Ağırlıklı Hareketli Ortalama

Doğrusal Ağırlıklı Hareketli Ortalama (Linear Weighted Moving Average veya WMA), bir başka popüler hareketli ortalama yöntemidir. Doğrusal ağırlıklı hareketli ortalamanın hesaplanmasında en yakın mumlara daha fazla, daha uzak mumlara ise daha az ağırlık verilir. Formüldeki her bir öğe belirli bir ağırlık faktörüyle çarpılır; bu sayede bazı değerlere daha yüksek, diğerlerine daha düşük pay ayrılmış olur. Doğrusal Ağırlıklı Hareketli Ortalama formülü şu şekildedir:- Doğrusal Ağırlıklı Hareketli Ortalama = SUM (CLOSE (i)*i, N) / SUM (i, N)

- SUM – toplam

- CLOSE (i) – belirli bir mumun kapanış fiyatı

- SUM (i, N) – ağırlık katsayılarının toplamı

- N – yumuşatma periyodu

Hareketli Ortalama indikatörü parametreleri

Hareketli ortalama, çeşitli işlem stratejilerinde kullanılır. Bunun nedeni, Hareketli Ortalama indikatörünün ayarlarının oldukça esnek olmasıdır. İndikatörü doğru şekilde yapılandırmak için, yatırımcının nasıl çalıştığını ve grafikte hangi çıktıyı beklediğini iyi bilmesi gerekir.Hareketli Ortalama yöntemleri dışında üzerinde çalışmanız gereken temel ayarları şu şekilde özetleyebiliriz:

- Periyot

- Kaydırma (Shift)

- İnşada kullanılacak veri (“apply to”)

Hareketli ortalama kaydırması (Shift), hareketli ortalama çizgisini grafikte ileri veya geri kaydırmaya yarar. Standart ayarlarda kaydırma 0’dır – Hareketli Ortalama çizgisi güncel mumun seviyesine oturur. Kaydırma değerini örneğin “2” veya “-2” yaparsanız, çizgi grafikte iki mum ileri veya iki mum geriye taşınacaktır: Burada gördüğünüz gibi, mavi Hareketli Ortalama çizgisi kaydırma “-2” ile grafiğin gerisinde kalırken, kırmızı çizgi kaydırma “2” ile iki mum ilerisinde kalır.

İnşada kullanılacak veri (“apply to”), her bir mumdan alınacak veriyi ifade eder. Standart olarak “Close” verisi (mum kapanış fiyatı) seçilidir. Ayrıca şu verilerle de hareketli ortalama inşa edebilirsiniz:

- Close – mum kapanış fiyatı

- Open – mum açılış fiyatı

- High – mumun maksimum fiyatı

- Low – mumun minimum fiyatı

- Median Price (HL/2) – ortalama fiyat (Maksimum * Minimum / 2)

- Typical Price (HLC/3) – tipik fiyat (Maksimum * Minimum * kapanış / 3)

- Weighted Close (HLCC/4) – ağırlıklı fiyat (Maksimum * Minimum * kapanış * 2 / 4)

Hareketli ortalama bir trend çizgisi veya fiyatın ortalamaya dönüşü olarak

Önceki makalelerden biliyorsunuz ki fiyat dalgalar hâlinde hareket eder. Her yükseliş trendinde aşağı yönlü düzeltmeler, her düşüş trendinde ise yukarı yönlü düzeltmeler oluşur. Fiyat, destek ve direnç seviyelerine tepki verir ve aynı şekilde trend çizgilerine de tepki göstermesi mümkündür. Şematik olarak gösterirsek şöyle bir resim çıkar: Ancak her arz-talep seviyesi, yatırımcılar açısından ilgi alanıdır. İşte burada hareketli ortalamalara ihtiyaç duyarız. Örneğin, grafiğe “10” ve “20” periyotlu iki Üssel Hareketli Ortalama (EMA) eklerseniz, bunlar dinamik trend destek ve direnç bölgeleri olarak işlev görür: Fiyat, ortalama fiyat değerine – yani iki Üssel Hareketli Ortalama çizgisinin oluşturduğu destek/direnç bölgesine – geri çekilme eğilimindedir. Dikkat edin, fiyat hareketi ne kadar güçlü olursa EMA çizgileri de o kadar uzaklaşır ve destek/direnç bölgesi genişler.Bu tür bölgeler trend yönlü fiyat hareketlerinde oldukça iyi çalışır, ancak tek bir hareketli ortalama çizgisi de dinamik bir trend çizgisi görevi görebilir: Bu örnekte, H4 (4 saatlik) grafikte periyodu “15” olan Üssel Hareketli Ortalama indikatörü kullanılmıştır. Trend yönünün devam ettiği noktaları ne kadar net gösterdiğine dikkat edin – EMA çizgisi direnç görevi görürken, fiyat yukarı kırdıktan sonra bu kez destek hâline gelip yeniden direnç olarak görev yapmıştır. Bu indikatör, trend çizgilerini bulma ve grafiğe ekleme sorunlarını kolayca çözebilir.

Hareketli ortalama: aşırı alım ve aşırı satım varlıklar – yatırımcıların hataları

Birçok yatırımcı, fiyatın ani yükseliş veya düşüş dalgaları (impulse) sırasında piyasaya girmeye çalışarak hata yapar. Yüzeysel bakıldığında, trend yönünde işlem açmak mantıklı gibi görünebilir, ancak çoğunlukla güçlü trend dalgalarını, fiyatın ortalama değere – yani hareketli ortalama destek/direnç bölgesine – geri çekilmesi izler.Aşırı alım (overbought), alıcıların varlığı çok yüksek fiyattan almak istemediği durumlarda ortaya çıkar – boğalar, ayıların tarafına geçer ve satmaya başlar. Aşırı satım (oversold) ise satıcıların varlığı daha da düşük fiyata satmak istemediği durumlarda gözlenir – ayılar alıcı konumuna geçerek fiyatı yukarı iter. Grafiklerde bunları fark etmek oldukça kolaydır. Şu faktörlere bakabilirsiniz:

- Yatay destek ve direnç seviyeleri

- Mum formasyonları

- Doji mumlar (uzun gölgeli ve küçük gövdeli mumlar)

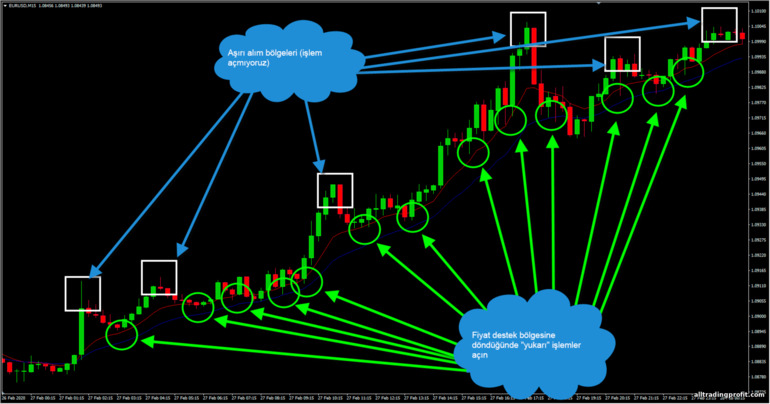

Yükseliş trendinde, aşırı alım bölgelerinde işleme girmemeli, tıpkı destek seviyelerinden işlem yapar gibi fiyatın ortalama değer bölgesine geri çekilmesini beklemeli ve ancak o zaman yukarı yönde işlem açmalısınız: Oldukça basit bir şema – işlemi, fiyat geri çekilmesinin en dip seviyesinde (trend için en avantajlı noktada) açıyoruz. Elbette daha uzun süren geri çekilmeler de olabilir veya fiyat tamamen dönüş yapabilir; dolayısıyla, diğer her stratejide olduğu gibi bu yöntem de %100 garanti vermez. Riskleri hatırda tutmak gerekir!

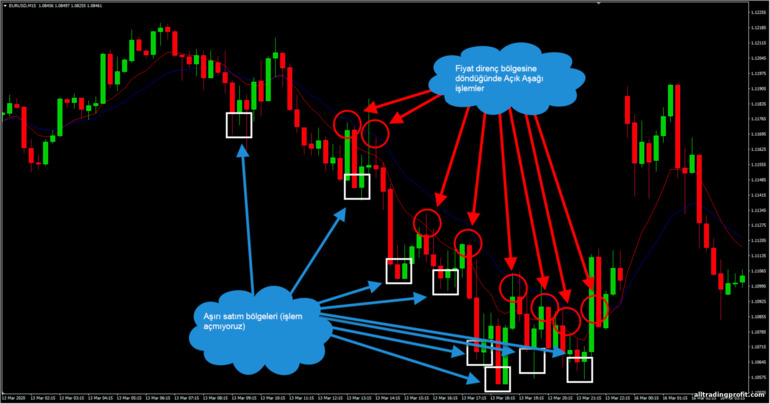

Düşüş trendinde ise tam tersi geçerlidir – aşırı satım bölgelerinde satışa girmekten kaçınarak, “10” ve “20” periyotlu iki Üssel Hareketli Ortalama çizgisinin oluşturduğu direnç bölgesinden aşağı yönlü işlem açmak daha mantıklıdır: Ancak trend o kadar güçlü olabilir ki fiyat uzun süre hareketli ortalama çizgilerine dönmeyebilir. Böyle durumlarda, destek ve direnç seviyeleri gibi diğer indikatörlere veya temel analiz unsurlarına bakmak gerekir. Çoğu zaman fiyat seviyeleri kırıp geçse de, sonrasında bu seviyelerin üstünde veya altında tutunur – güçlü trend hareketlerinde işte bu noktalar girme fırsatı sunar:

Hareketli ortalamaları kullanarak momentum belirleme

Momentum, fiyat hareketinin değişim hızını ifade eder. Basitçe söylemek gerekirse, momentum trendin gücünü gösterir ve bu da trend hareketinin olası süresi ile fiyat dönüş ihtimali hakkında fikir verir.Örneğin, üç hareketli ortalama kullanarak momentumu belirleyebilirsiniz:

- “50” periyotlu (Simple Moving Average) Basit Hareketli Ortalama

- “100” periyotlu (Simple Moving Average) Basit Hareketli Ortalama

- “200” periyotlu (Simple Moving Average) Basit Hareketli Ortalama

- Fiyata en yakın SMA (50) olur

- SMA (100), SMA (50) ile SMA (200) arasında kalır

- SMA (200) ise fiyattan en uzakta kalır

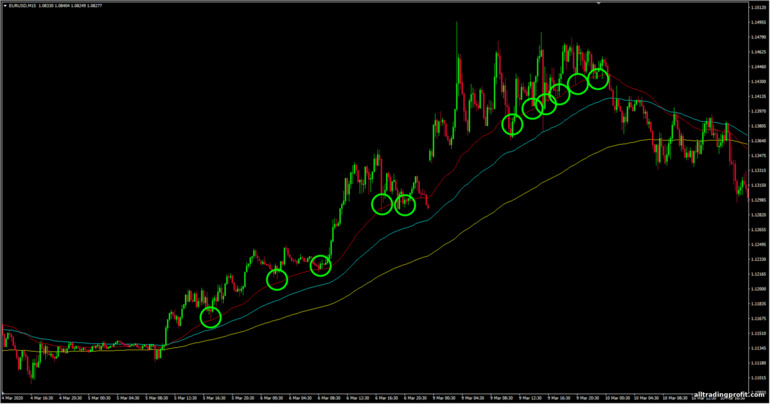

Hareketli ortalama dinamik destek seviyesi olarak

Eğer hareketli ortalama çizgisi fiyatın altındaysa, bunu dinamik bir destek seviyesi olarak değerlendirmek gerekir. Bununla birlikte, bu çizginin periyodu ne kadar kısaysa, dinamik desteğin gücü de o kadar zayıftır. Aynı şekilde, periyot uzadıkça destek seviyesinin gücü artar: Genellikle, periyot için yuvarlak sayılar kullanılır (10, 50, 100, 150, 200 vb.), fakat yatırımcılar grafiğin zaman dilimine bağlı ayarlar da tercih eder. Örneğin, 1 dakikalık (M1) grafikte “60” periyodu seçmek, 60 dakikanın (1 saatin) verilerini temel alması anlamına gelir.Hareketli ortalama dinamik direnç seviyesi olarak

Yatay arz-talep seviyelerinde olduğu gibi, hareketli ortalama çizgisi de destek kırıldıktan sonra direnç hâline gelebilir. Bunu akılda tutmak çok kolaydır: Eğer hareketli ortalama çizgisi fiyatın altındaysa destektir, üstündeyse dirençtir. Dolayısıyla fiyata göre çizgi alt konumdaysa yukarı yönlü dönüş beklenebilir; üst konumdaysa aşağı yönlü fırsatlar değerlendirilebilir: Ayrıca, hareketli ortalama ayarlarının zaman dilimine ve işleme girdiğiniz varlığa göre farklılık göstereceğini unutmayın.Hareketli ortalamalar: kullanım pratiği

Hareketli ortalamalarla ilgili on binlerce strateji vardır; ayrıca bu çizgelerin ayarları hakkında sayısız ipucu bulmak mümkündür. Hepsini ele almamız imkânsız, ancak kullanımı basitleştirecek bazı evrensel ipuçları verebiliriz.Hareketli ortalama periyotunun önemi yoktur

Hareketli Ortalama indikatörü kullanan stratejilerde çoğunlukla farklı indikatör ayarlarıyla karşılaşacaksınız. Peki, neden?Çünkü indikatör son derece esnektir ve aslında tamamen, yatırımcının hangi veri setini görmek istediğine bağlıdır:

- Daha erken sinyal

- Daha yumuşatılmış veri

- Daha güçlü destek ve direnç seviyeleri

- Trendin başlangıç veya bitişini daha net onaylama

Yatırımcı, bu indikatörden tam olarak ne beklediğini her zaman bilmelidir ve “o anki” varlık, grafik ve zaman dilimine uyacak şekilde ayarları “düzenlemelidir.” Kelimenin tam anlamıyla, indikatörü açıp farklı ayarlarla “oynamalısınız.” Tarihsel veriye bakarak veya (MT4 terminalindeki strateji test modülünde) geriye dönük test yaparak da fikir edinilebilir:

Hareketli ortalama ile çalışmak için doğru zaman dilimi

Hareketli Ortalama indikatörünün etkinliği, seçilen zaman dilimiyle doğrudan ilgilidir. Örneğin, 1 dakikalık (M1) grafikte “100” veya “200” periyotlu hareketli ortalamayı sinyal almak amacıyla kullanmanın pek anlamı yoktur. Öte yandan, “hızlı” hareketli ortalamalar da uzun vadeli işlemler için uygun değildir.Kısa süreli (örneğin bir saati aşmayan) işlemlerde kullanılmak üzere “hızlı” Hareketli Ortalamalar daha uygundur:

- 5 ile 50 arasında periyotlara sahip Üssel Hareketli Ortalama

- Aynı anda en az iki farklı ayarla Hareketli Ortalama kullanmak genellikle faydalıdır

- Örneğin, “50”, “100”, “200” periyotlu hareketli ortalamalar gibi.

Hızlı ve yavaş hareketli ortalamalar

“Hızlı hareketli ortalamalar,” piyasa koşullarındaki küçük değişikliklere daha çabuk tepki veren çizgilerdir. Yani, veriler sık güncellenir. Bu tür çizgiler genellikle periyodu 1 ile 50 arasında olan (elbette farklı görüşler de olabilir) hareketli ortalamalar için kullanılır.“Hızlı” hareketli ortalamaları kullanmanın dezavantajlarından biri, global resmi görmekte zorlanmaktır; ancak kısa vadeli işlem fırsatlarını yakalamada işinizi kolaylaştırırlar: Ayrıca, “hızlı” hareketli ortalama kullanıldığında “gürültü” (yanlış sinyaller) sayısı artabilir. Periyot kısaldıkça bu gürültü de artacaktır.

“Yavaş” hareketli ortalamalar ise küçük fiyat değişimlerine tepki vermez, büyük resimdeki trendi gösterir. Örneğin, 50 periyottan büyük olan ortalamalar bu sınıfa girer: Elbette, “yavaş” hareketli ortalamaların da dezavantajı vardır. Fiyat aniden ters yöne döndüğünde, bu değişimi çizgide görmek zaman alır.

Daha etkili sonuçlar için hızlı ve yavaş hareketli ortalamaları birlikte kullanmak yaygın bir yöntemdir:

- Yavaş Hareketli Ortalama – genel resmi görmek ve güçlü trendleri tespit etmek için

- Hızlı Hareketli Ortalama – trend yönlü işlemlerde giriş noktalarını yakalamak için

Hareketli ortalamaları kullanarak yatay piyasayı tespit etme

Yatay (sideways) trendi tespit etmek, hareketli ortalamalarla bakıldığında “çizgiler sık sık kesişiyor ve fiyat yatay ilerliyor, bu durum yatay trenddir” şeklinde anlaşılır. Ancak sorun, yatay trendin ne zaman bittiğini belirlemektir ve bu noktada sadece Hareketli Ortalama çizgilerine bakarak karar vermek zordur.Bir yatay trendin sona erdiğini anlamak için öncelikle tepe ve dip noktalarını incelemek gerekir. Düşüş trendi için yeni dip önceki dipten daha aşağıdaysa; yükseliş trendi için yeni tepe önceki tepeden daha yukarıdaysa trendin başladığını düşünebilirsiniz.

Ancak hareketli ortalama çizgileri de trendin başladığını doğrulamada faydalı olabilir. Fiyat, düzeltme sırasında Hareketli Ortalama çizgisini kırmıyor ve oradan sekip yeniden yükseliyor veya düşüyorsa, bu yeni trendi teyit eder:

Hareketli ortalamalar (Hareketli Ortalama indikatörü): popüler İkili Opsiyonlar stratejileri

Hareketli ortalamalara dayalı ticaret stratejileri olmadan olur mu? İkili Opsiyonlar (bazen de diğer dijital opsiyon türleri) alanında deneyimli yatırımcılar tarafından en sık kullanılan bazı stratejilere göz atalım.Strateji “üç hareketli ortalama ile trend işlemi”

Üç hareketli ortalama çizgisine ihtiyacımız olacak:- “200” periyotlu Üssel Hareketli Ortalama – küresel trendi belirleyen yavaş Hareketli Ortalama

- “50” periyotlu Üssel Hareketli Ortalama

- “20” periyotlu Üssel Hareketli Ortalama

- Önce “200” periyotlu EMA çizgisi yardımıyla genel trendi belirliyoruz: Fiyat bu çizginin üzerindeyse yükseliş trendi vardır ve sadece yukarı yönlü sinyallere bakarız; altındaysa düşüş trendi vardır ve sadece aşağı yönlü sinyalleri değerlendiririz.

- Daha sonra “20” periyotlu EMA’nın “50” periyotlu EMA’yı kesmesini bekliyoruz – burada 20’lik ortalama fiyata 50’likten daha yakın olmalıdır.

- Trendin teyidi için, fiyatın “20” veya “50” EMA çizgilerinden en az iki kez sekmesini (geri dönmesini) izliyoruz.

- Üçüncü ve sonraki dokunuşlarda, mevcut trend yönünde işlemlere giriyoruz.

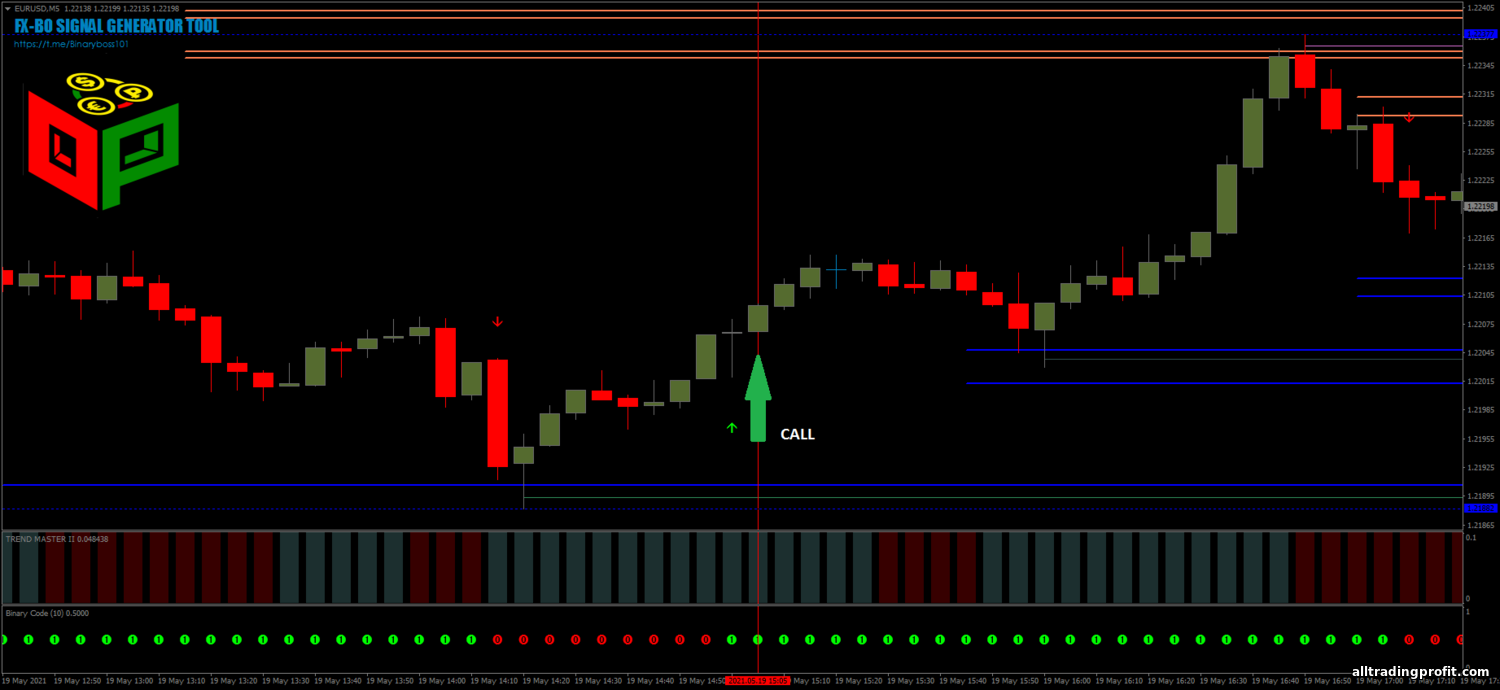

“Fiyatın hareketli ortalama çizgisini kesmesi” stratejisi

Adından da anlaşılacağı gibi, strateji fiyatın hareketli ortalama çizgisini kesmesine dayanır. Burada, periyodu “20” olan tek bir Üssel Hareketli Ortalama çizgisi kullanacağız. Stratejinin özünde, trend hareketlerinden sonra oluşan yatay piyasayı veya konsolidasyon bölgesini yakalamak vardır. Bu “yatay” durumu stratejide arayacağız:- Önce hareketli ortalama yardımıyla en az bir geri çekilme (fiyatta düzeltme) görerek trendin varlığını teyit ediyoruz.

- Teknik analize dayanarak, fiyatın yeni zirveler (yükseliş trendinde) ya da yeni dipler (düşüş trendinde) oluşturmamaya başladığı anları belirliyoruz.

- Son zirve ve dip noktalarına göre yatay piyasa aralığını belirlemek için üst ve alt sınırları yatay çizgilerle işaretliyoruz.

- Fiyat, bu yatay sınır bölgelerinden her dönüşünde işlem açıyoruz.

“50” periyotlu hareketli ortalama – yüksek zaman dilimleri için trend stratejisi

Bu strateji için “50” periyotlu Basit Hareketli Ortalama (SMA) veya Üssel Hareketli Ortalama (EMA) (hangisi işlem yaptığınız varlıkta daha iyi sonuç veriyorsa onu tercih edebilirsiniz) ve bir saatlik (H1) veya daha uzun zaman dilimi gerekir.Stratejinin özü oldukça basittir:

- Hareketli ortalama çizgisinden en az bir geri çekilme ve sonrasında yeni dip veya zirve oluşumunu bekliyoruz.

- Fiyat, trend yönünün tersine bir geri çekilme yaptığında ve tekrar hareketli ortalama çizgisine yaklaştığında, trend yönünde işlem açıyoruz.

- Eğer dip veya zirveler artık güncellenmiyorsa (trend bitmişse), yeni işlem aramayı bırakıyoruz ve yeni bir trendi bekliyoruz.

“50” periyotlu hareketli ortalama – kısa vadeli işlem için trend stratejisi

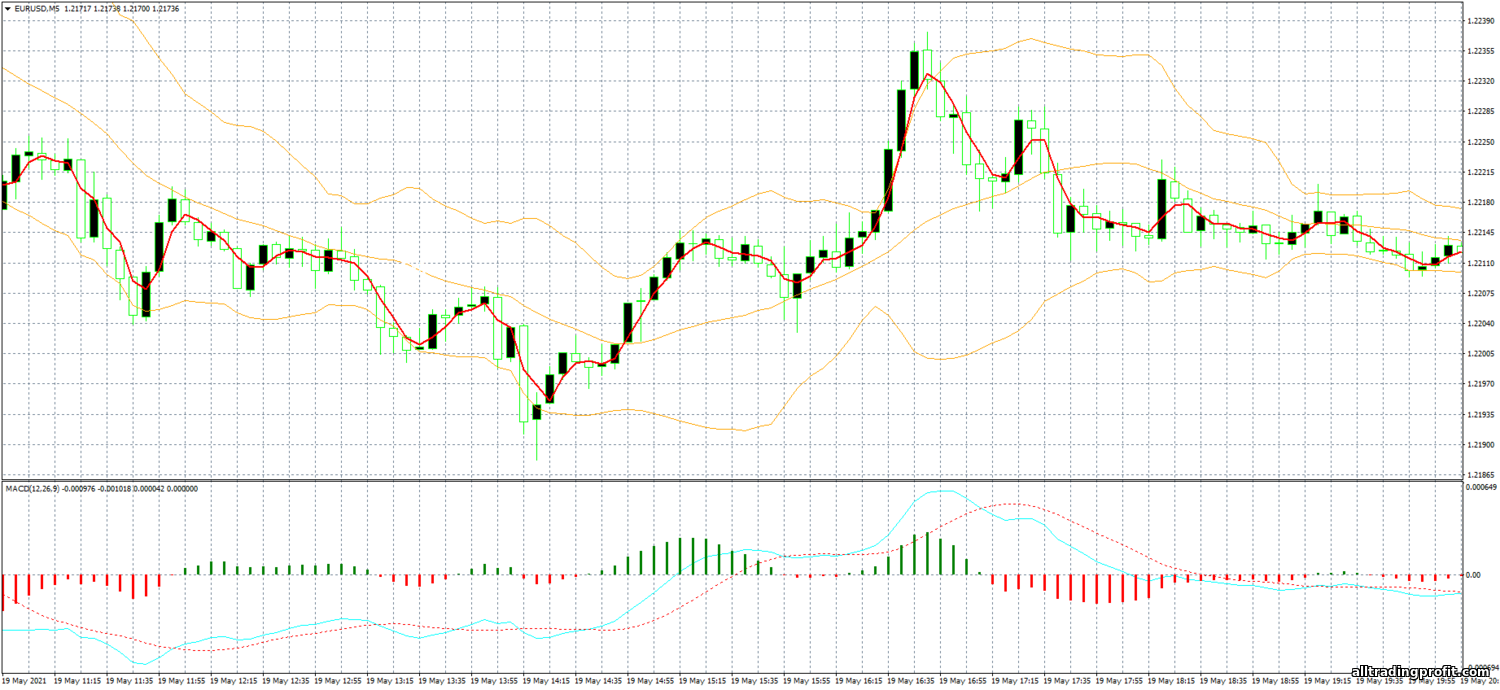

Şimdi de “50” periyotlu Hareketli Ortalama (SMA veya EMA) kullanan, ancak saat içindeki daha küçük zaman dilimlerinde uygulayabileceğiniz bir strateji örneğine bakalım:- “50” periyotlu Basit veya Üssel Hareketli Ortalama çizgisi, trendi belirlemek için kullanılır.

- Bu çizgiden en az bir kez geri çekilme ve ardından yeni dip/zirve oluşumunu görmeyi bekleriz.

- Trendin tersine gerçekleşen düzeltmede, düzeltmenin üst veya alt sınırı kırıldığı anda trend yönüne doğru işlem açarız.

Hareketli Ortalama indikatörünün iki çizgisinin kesişimi ile stratejiler

Yatırımcılar genellikle iki hareketli ortalama çizgisini içeren basit ama etkili stratejiler kullanır. Bu stratejide, iki çizgi kesiştiğinde trendin başladığı düşünülerek işlem açılır.En sık kullanılan hareketli ortalama periyotları şunlardır:

- 4 ve 8 (veya 9)

- 6 ve 24

- 15 ve 50

- 20 ve 60

- 30 ve 100

Hareketli Ortalama indikatörünün üç çizgisinin kesişimi ile stratejiler

Üç Hareketli Ortalama çizgisinin kesişimi de oldukça popüler bir stratejidir. En sık tercih edilen periyot ayarları arasında şunlar yer alır:- 4, 8, 18

- 5, 10, 20

- 8, 13, 21

Hareketli ortalamalardan zarf – Moving Average fiyat kanalı

Sinyal arama yöntemlerinden biri de hareketli ortalama zarflarıdır (Envelopes). “Envelopes” adlı indikatör, fiyat grafiğinde istenen fiyat kanalını oluşturur.Temel olarak Envelopes, hareketli ortalama çizgisinin üstünde ve altında belirli yüzdelerle ek çizgiler oluşturur. Yani, bu indikatör yalnızca bir fiyat kanalı çizer; Bollinger Bands (Bollinger Bantları) ile karıştırmamak gerekir, çünkü çalışma prensipleri farklıdır: Böyle bir kanalla çalışmak basittir: Ayarlar doğru yapılmışsa kanalın sınırları aşırı alım ve aşırı satım bölgeleri işlevi görerek fiyatı kanal merkezine doğru itmeye başlar: Envelopes indikatörü ayrıca Bollinger Bantlarıyla birlikte de kullanılabilir. Örneğin, bir mum Bollinger Bandı’nın dışında açılıyor ve aynı anda Envelopes sınırındaysa, fiyat dönüşü için iyi bir sinyal oluşabilir: Burada dikkat edilmesi gereken, Bollinger Bantları ile Envelopes indikatörünün periyotlarının aynı olması gerektiğidir. Yukarıdaki örnekte periyot “14” olarak ayarlanmıştır.

“50” ve “200” periyotlu hareketli ortalamaların kesişimi

Bu strateji, “50” ve “200” periyotlu iki Basit Hareketli Ortalama kullanır. Hareketli Ortalama çizgilerinin kesişimi, trend değişikliğine işaret eder: Bu ayarlar, Forex yatırımcıları arasında oldukça popülerdir; ancak İkili Opsiyonlar veya farklı dijital opsiyon türlerinde de faydalı olabilir. Örneğin, indikatörleri güçlü trendleri belirlemek için kullanabilir, daha sonra ek analiz araçlarıyla giriş noktalarını tespit edebilirsiniz.“10” ve “30” periyotlu hareketli ortalamaların kesişimi

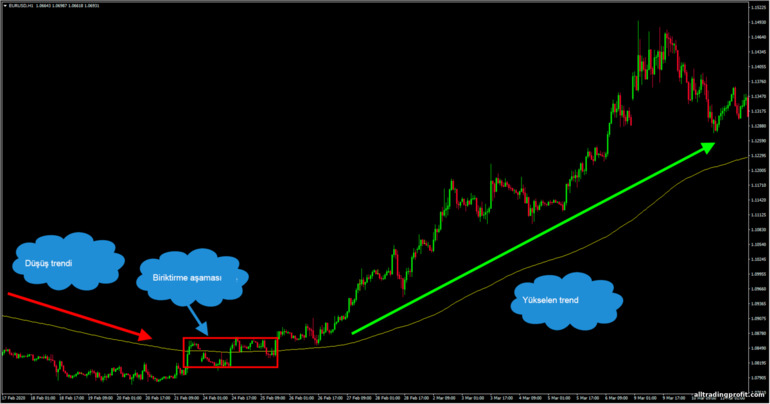

“50” ve “200” periyotlu hareketli ortalamalara kıyasla daha hızlı tepki veren bir varyasyondur, ancak prensip aynıdır. Çizgilerin kesişimi bir trend oluşumunu gösterir ve bu trendler gün içi işlemlerde de kullanılabilir: Eğer grafikte dalgalı bir fiyat hareketi net biçimde görünüyorsa, kesişim sinyalini yalnızca mevcut trend yönünde değerlendirmek kârlılığı artırabilir.Yavaş hareketli ortalama kullanarak piyasa aşamalarını belirleme

Uzun periyotlu bir hareketli ortalama, piyasa hakkında pek çok bilgi verebilir. Örneğin piyasanın şu an hangi aşamada olduğunu öğrenebiliriz. Örnek olarak periyodu “200” olan bir Üssel Hareketli Ortalama (EMA) kullanalım. Bildiğiniz üzere piyasa ya yatay (dinlenme veya birikim) hâlindedir ya da trend hâlindedir. Trend olup olmadığını anlamak için:- Fiyat EMA “200”ün üzerindeyse bu yükseliş trendi anlamına gelir.

- Fiyat EMA “200”ün altındaysa bu düşüş trendidir.

Periyodu “200” olan hareketli ortalama (örneğimizdeki gibi) trendin sınırlarını kolayca belirler ve bu yanlışı önlemeye yardımcı olur. Yükseliş trendinde, geri çekilme sonrası yeni bir tepe yapılıyorsa bu trendin devam ettiğini gösterir. Düşüş trendinde de aynı mantık dipler için geçerlidir.

Uzun periyotlu hareketli ortalama, trendi belirlemede çok faydalıdır: fiyat çizginin üzerindeyse yükseliş trendi devam ediyordur ve yalnızca yukarı yönlü işlemlere odaklanmak gerekir; fiyat çizginin altındaysa düşüş trendi vardır ve aşağı yönlü işlemler değerlendirilebilir. Yani işlem planı çok basittir:

- Yavaş hareketli ortalama ile mevcut trendi tespit et.

- Trend yönünde yeni bir tepe veya dip oluşumunu bekle.

- Geri çekilmelerde, trend yönünde uygun giriş noktalarını yakala.

- Eğer tepe veya dip güncellenmiyorsa ya trend devamını bekle ya da fiyatın yavaş hareketli ortalamayı kırıp kırmayacağını izle.

Hareketli ortalamalar: sonuç

Hareketli ortalamalar sadece ortalama fiyat değerini gösteren çizgilerden ibaret değildir. Aslında, Hareketli Ortalama indikatörü temel alınarak oluşturulmuş yüzlerce farklı teknik analiz aracı vardır. Zaten tek başlarına bile, fiyat grafiklerinde giriş noktalarını belirleme konusunda oldukça işe yararlar – Price Action formasyonları içinde de sıklıkla karşımıza çıkarlar.Ayrıca, farklı hesaplama formülleri (farklı inşa yöntemleri) ve ayarlar kullanılarak tasarlanmış yüzlerce işlem stratejisi ve otomatik işlem robotu içinde de Hareketli Ortalama yer alır. Günümüzde herhangi bir indikatör tabanlı stratejide hareketli ortalamaya mutlaka rastlamak mümkündür.

Biz yatırımcılar için hareketli ortalama, piyasayı daha iyi anlamak ve işlem açmak için doğru noktalar bulmak adına önemli bir araçtır. Elimizin altındaki bu imkân, analiz sürecini büyük ölçüde kolaylaştırıyorsa neden kullanmayalım ki?

Igor Lementov - alltradingprofit.com’da Finans Uzmanı ve Analist

İncelemeler ve yorumlar