Oscilatörlerle İkili Opsiyonlar: Karlı Stratejiler (2025)

Updated: 08.05.2025

Oscilatörler ticarette: İkili Opsiyonlar’da osilatörlerin kullanımı (2025)

Osilatörler, fiyatın tersine dönebileceğini önceden belirtebilen bir teknik analiz indikatörü türüdür. Genellikle bu indikatörlerin belirli sayısal veya yüzdesel bir aralığı vardır ve göstergeleri bu aralıkta dalgalanır. Çoğu zaman, osilatörler yatay fiyat hareketlerinde (flat) kullanılır – düz piyasada bu indikatörler en etkili sonuçları verir.

Osilatörlere, fiyat hareketlerinde muhtemel tersine dönüş noktalarını gösterdikleri için öncü indikatörler de denir. Bunun için çoğu bu tip indikatörde, aşırı satım ve aşırı alım bölgeleri (muhtemel lokal fiyat zirve ve dipleri) bulunur.

Osilatörler iki türe ayrılır:

En yaygın öncü indikatörler şunlardır:

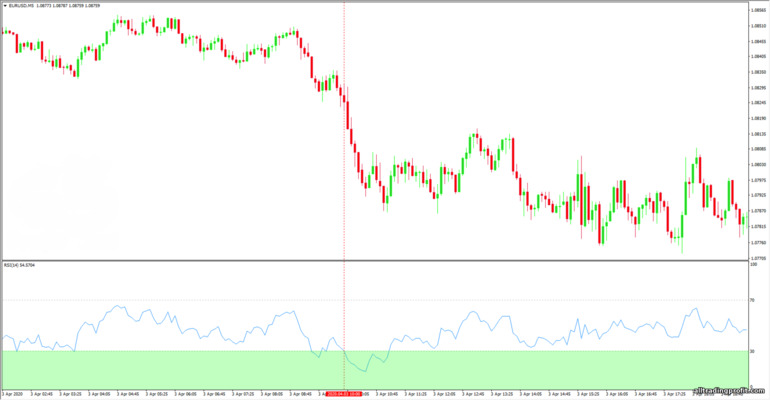

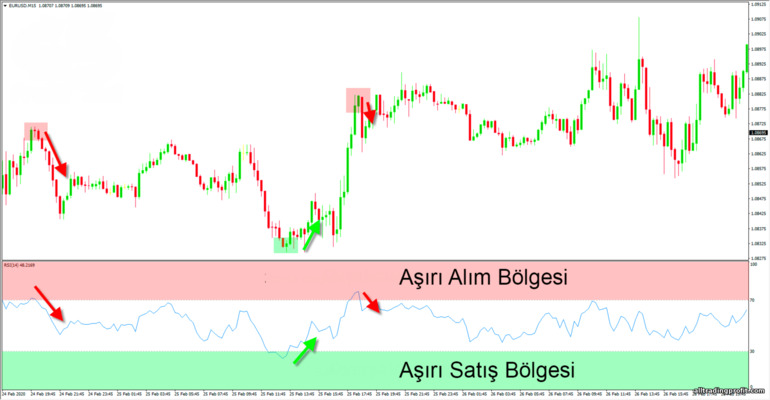

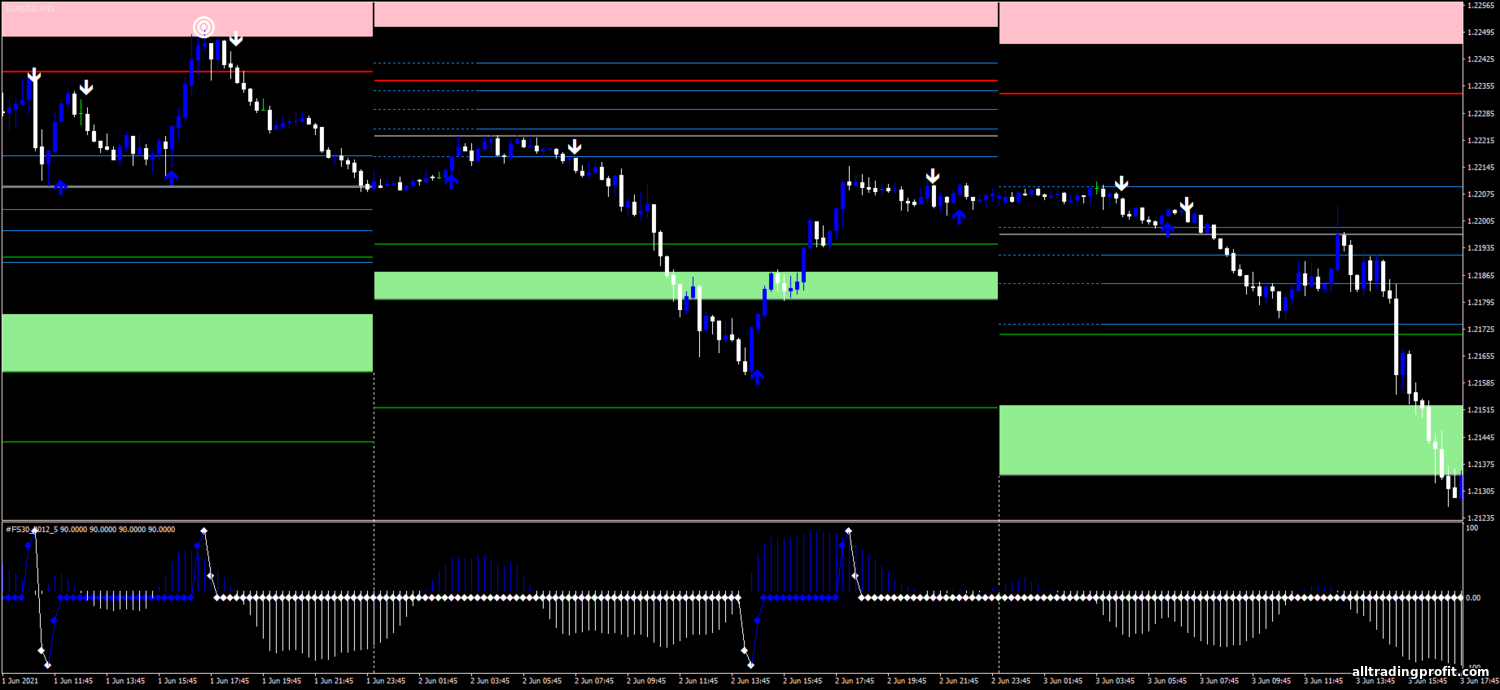

Trend hareketlerinde ise osilatörler (RSI dâhil) yanıltıcı sinyaller verebilir – aşırı alım ve aşırı satım bölgelerine işaret etmeye devam eder, ancak fiyat dönüşü, trader’ın beklediğinden daha geç gerçekleşebilir:

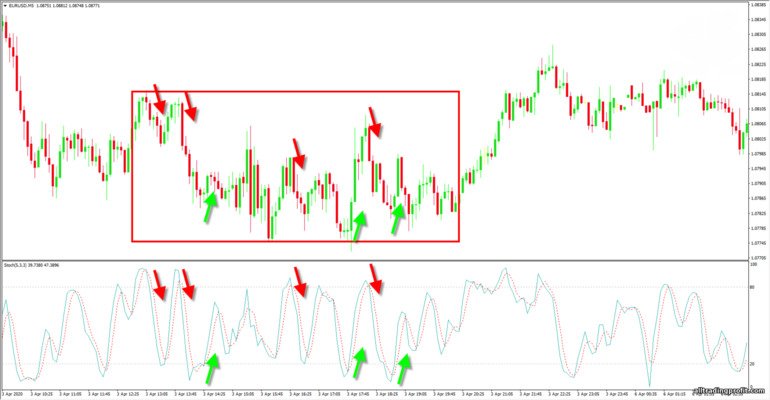

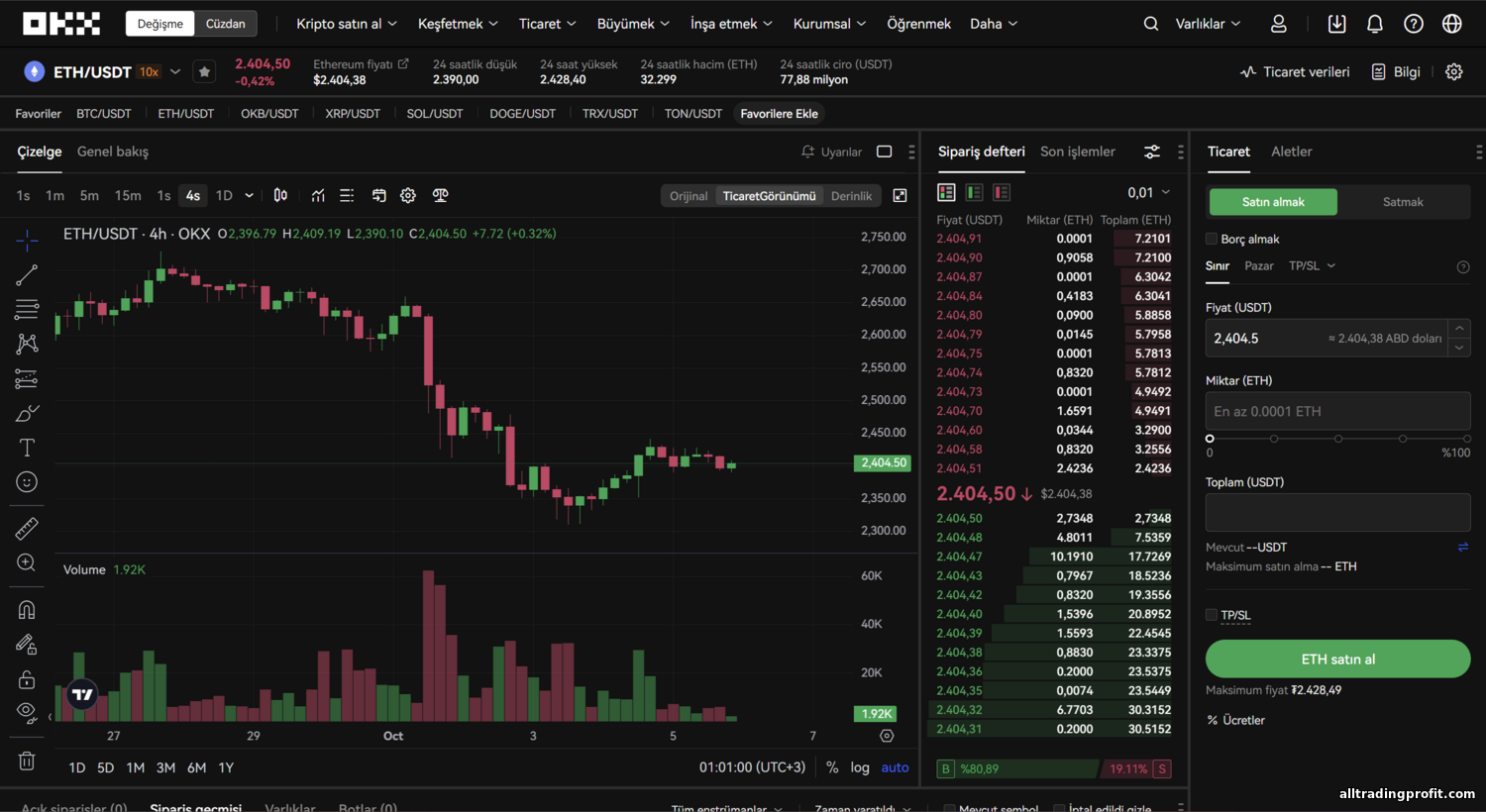

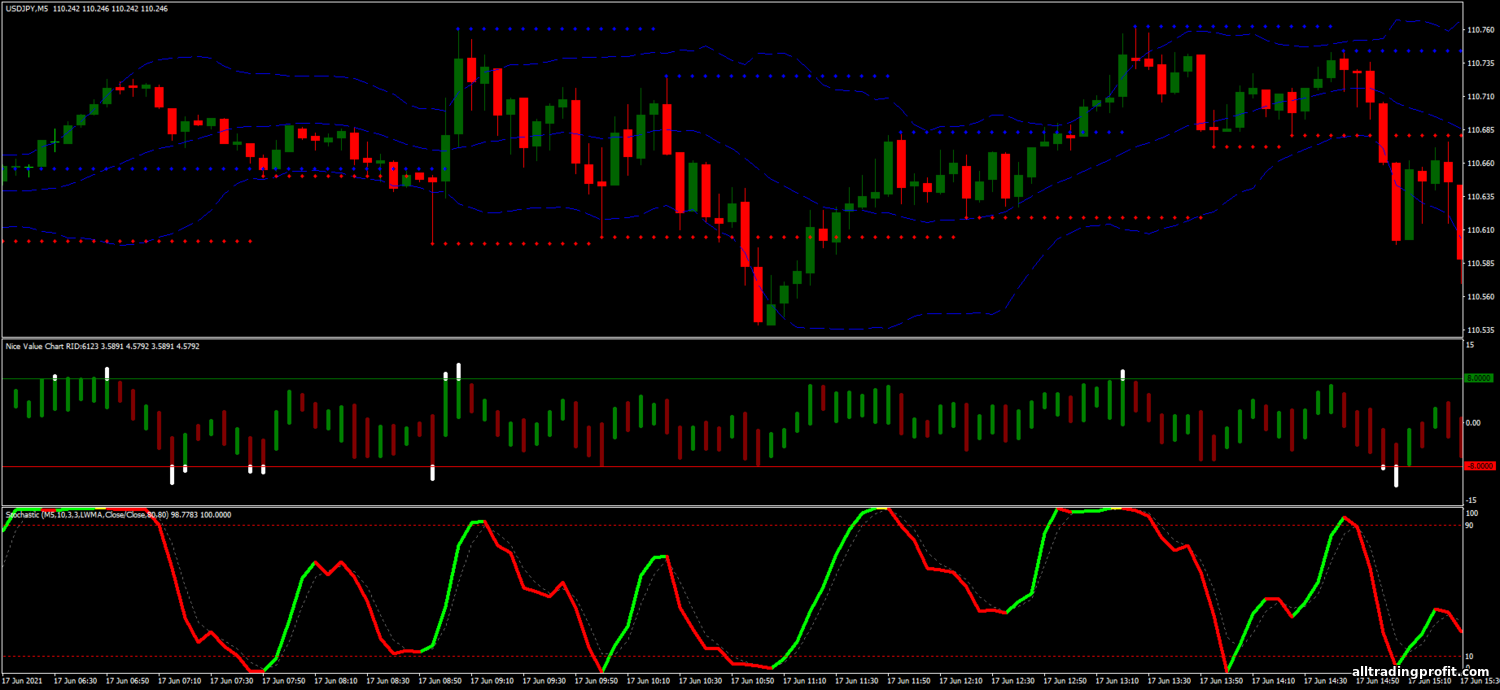

İndikatörün “20” ve “80” şeklinde bir skalası vardır – bunlar aşırı alım ve aşırı satım bölgeleridir. RSI’dan farklı olarak Stokastik’te hızlı ve yavaş olmak üzere iki çizgi bulunur. Bu çizgilerin kesişimi, fiyat dönüş noktalarını hızlı şekilde belirlemeye yarar. Özellikle “20” ve “80” seviyelerinin dışında gerçekleşen kesişimler değerlidir. Stokastik yatay piyasalarda iyi, trendde ise oldukça kötü performans gösterir: Şahsen ben bu indikatöre pek güven duymuyorum. Muhtemelen kişisel bir tercih meselesi – sinyallerinin “yayılmış” ve net olmaması hoşuma gitmiyor. Öte yandan, pek çok trader bu indikatörü çok iyi anlayıp sinyallerinden ciddi kazanç elde edebiliyor. Yani tamamen zevk ve alışkanlık meselesi.

Commodity Channel Index’in “100” ve “-100” seviyeleri vardır – osilatör çizgisi bu seviyelerin dışına çıktığında, piyasada güçlü bir trend impulsu olduğu anlamına gelir. CCI indikatörü, RSI’nın aksine fiyat dönüş noktalarını doğrudan işaret etmez. Fiyat “100” ve “-100” seviyelerinin dışına çıktıktan sonra tekrar “normal aralığa” dönerse, bu sinyaller hem alım hem de satım pozisyonları için değerlendirilebilir: CCI osilatörü, trend yönlü fiyat hareketlerinde kullanıldığında avantaj sağlar; yatay piyasada ise hızlıca sönümlenen çok sayıda yanıltıcı sinyal üretebilir. Trendde en iyi yaklaşım, ana hareket yönü doğrultusunda işlem fırsatları aramaktır – emtia kanal endeksi bu görevi gayet iyi yerine getirir.

Gecikmeli osilatörlere şunlar örnek verilebilir:

Yatay piyasalarda mantık basittir ve fiyat kanalının sınırlarına odaklanmak gerekir:

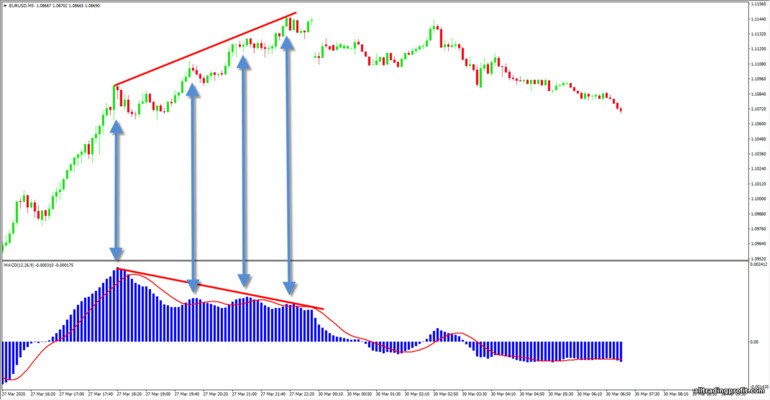

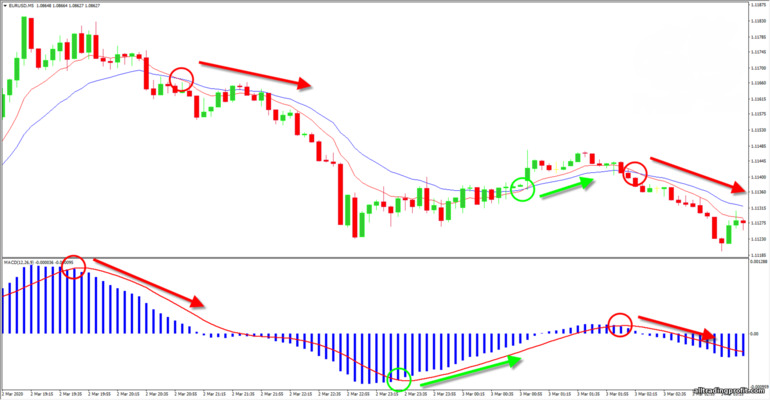

MACD’yi ayrışma bulmak için ele alırsak, tablo basittir: Grafik yükseliş gösterirken, indikatör histogramı kademeli olarak düşüyorsa bu, yakın bir fiyat dönüşünün işareti olabilir. Buradaki tek sorun, dönüşün ne zaman gerçekleşeceğini kesin olarak bilememektir. Dolayısıyla MACD, gecikmeli bir osilatör olarak değerlendirilir.

MACD ile trend ve dönüş sinyalleri de şu şekilde yorumlanır:

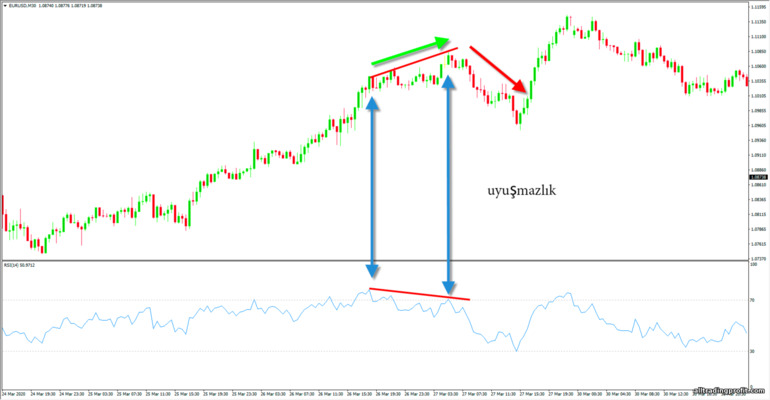

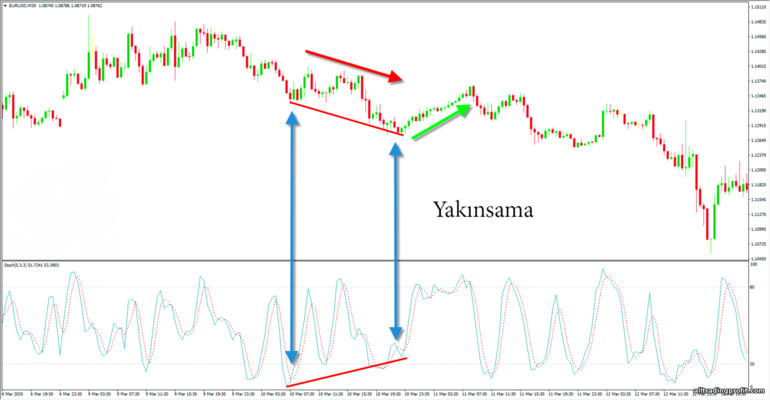

Ayrışma veya yakınsamadan sonra genellikle bir fiyat dönüşü beklenir. Örneğin, RSI göstergesiyle yakalanan ayrışma şu şekilde görünür: Bu da Stokastik osilatöründe görülen yakınsamadır: Ayrışma ve yakınsama, fiyat hareketinin zayıfladığını (osilatörlerin gösterdiği), ancak grafikte bunun henüz tam olarak belirgin olmadığını ifade eder. Elbette, yakınsama ve ayrışma kaçınılmaz biçimde bir fiyat dönüşüne veya geri çekilmeye yol açar; çünkü bir trendin gücü er ya da geç biter.

Buna sıkça önemli ekonomik haberlerin açıklandığı dönemlerde rastlanır ve bu süre içinde hiçbir teknik indikatör tam olarak doğru çalışmaz. Bu nedenle, osilatör çizgisinin aşırı alım/satım bölgesinde olması, “hemen işleme gir” sinyalinden ziyade “dikkat et” uyarısıdır. Bu uyarının ardından, pozisyona girmek için daha sağlam bir dayanak aranmalıdır.

Örneğin, Stokastik’in çizgilerinin kesişimi mevcut trendin değiştiğini gösterir; ancak Stokastik fiyattaki değişime çok hızlı tepki verdiğinden bu kesişim bazen tek bir mumluk geri çekilmeyi bile gösterebilir.

MACD’de ise sinyal çizgisinin histogramla kesişimi mevcut trendin devamına işaret eder. Sinyal çizgisi histogramın dışına çıkıyorsa, geri çekilme veya trend dönüşü başlamıştır – her iki durumda da fiyatın mevcut trende ters yönde ilerleyeceğini beklemek gerekir. Fakat MACD daha geç tepki verir ve sinyaller Stokastik’e kıyasla gecikmeli ama genellikle daha güçlüdür.

Ayrıca kesişimin nerede gerçekleştiğine de bakmak gerekir (aşırı alım/aşırı satım bölgeleri olan osilatörlerde) – eğer bu “dengesizlik bölgesi” içinde meydana gelmişse, sinyal daha güçlü olabilir. Dikkat ederseniz, Stokastik geri çekilmeyi daha önce yakalar; ancak bu durum her zaman fazla fayda sağlamaz. MACD ise biraz gecikmeli görür, ancak sinyalleri daha isabetlidir.

Osilatörleri, diğer indikatörler veya destek ve direnç seviyeleri ile birlikte kullanmak daha iyidir. Bu sayede yanlış sinyallerin bir kısmını elemine etmek mümkündür. Ayrıca Japon mum formasyonları ile osilatörlerin kombinasyonu da oldukça başarılıdır – biri piyasa dengesizliğini bulurken diğeri net giriş noktalarını belirleyebilir.

Bir diğer dezavantaj ise ideal ayarların olmamasıdır. Evet, standart (önerilen) ayarlar vardır, fakat bazen mevcut duruma uygun şekilde ince ayar yapmak gerekir. Bu süreç, bazı yanlış sinyalleri elemeyi sağlarken, başka durumlarda sinyal sayısını artırabilir. Ayrıca “duyarlılığı” artan osilatör, kimi kârlı sinyalleri kaçırabilir.

Birçok yeni başlayan trader, performansını geliştirmek ve sonuçlarını iyileştirmek amacıyla yaptığı işlemlerin binlerce ekran görüntüsünü alarak sonradan analiz eder. Hatta bazıları işlem anlarını kayda alır ve sonrasında bu kayıtları inceler. Herkes, hatalardan ders çıkararak ilerler.

Evet, bu zorlu ve zaman alan bir süreçtir; ancak sonuç buna değer! Farklı osilatörleri kombine etmek, ayarları değiştirmek, destek-direnç seviyeleri veya mum formasyonlarıyla birleştirmek, trader’a tecrübe katar ve bu tecrübe kalıcıdır. Edinilen bilgi, işlem sonuçlarına büyük etki eder – çoğunluğun para kaybettiği yerde, deneyimli traderlar kazanç sağlayabilir.

Görünüşe göre piyasa herkes için aynı; ama traderlar, piyasaya kendi deneyimlerinin zirvesinden bakar. Uzun ve istikrarlı bir öğrenme sürecini es geçenlerin bu “zirve” yerine “boşluk” kalır ve deneyimli traderlar, tembellik edenlerin parasını almaya devam eder.

Osilatörlere, fiyat hareketlerinde muhtemel tersine dönüş noktalarını gösterdikleri için öncü indikatörler de denir. Bunun için çoğu bu tip indikatörde, aşırı satım ve aşırı alım bölgeleri (muhtemel lokal fiyat zirve ve dipleri) bulunur.

Osilatörler iki türe ayrılır:

- Öncü indikatörler

- Gecikmeli indikatörler

İçerik

- İkili Opsiyonlar ticaretinde öncü osilatörler

- Ticarette gecikmeli osilatörler

- Hareketli Ortalama (Moving Average) Osilatörü

- Bollinger Bantları Osilatörü

- MACD Osilatörü veya Moving Average Convergence/Divergence

- Ticarette osilatörlerin kullanımı

- Ayrışma veya yakınsama tespiti için osilatör kullanımı

- Aşırı alım ve aşırı satım bölgelerini belirlemek için osilatör kullanımı

- Osilatörün sıfır seviyesini geçmesi

- Osilatör çizgilerinin kesişimi

- Osilatörlerin artıları ve eksileri

- Osilatör tabanlı stratejiler: teknik analizde osilatörler

- RSI ve Bollinger Bantları osilatörlerine dayalı strateji

- RSI osilatörüne dayalı ikili opsiyon stratejisi – 95-5

- Üç RSI osilatörüne dayalı strateji

- “Hareketli ortalamaların kesişimi ve MACD” stratejisi

- RSI osilatörü ve Bollinger Bantları tabanlı dönüş yakalama stratejisi

- Canlı grafikte 40 osilatör (Trading View)

- Osilatörlerle doğru çalışma pratiği

İkili Opsiyonlar ticaretinde öncü osilatörler

Öncü osilatörler, piyasada sinyal henüz ortaya çıkmadan fiyatın tersine dönebileceğini veya yeni bir trendin başlayabileceğini gösterir – yani fiyattan önce davranırlar ve bu durum, ticarette kârlı bir şekilde değerlendirilebilir.En yaygın öncü indikatörler şunlardır:

- RSI – göreceli güç endeksi

- Stokastik

- CCI – emtia kanal endeksi

RSI osilatörü – göreceli güç endeksi

RSI osilatörü ya da göreceli güç endeksi, piyasanın durumunu gösterir – piyasanın %95’i genelde sakin seyreder, kalan %5’te ise dengesizlik oluşur. Bu dengesizliği belirlemek için, osilatörün okuma skalasında “30” ve “70” seviyeleri bulunur. RSI indikatör çizgisi “30” seviyesinin altına inmişse, varlık fiyatı aşırı satımda kabul edilir. Çizgi “70” seviyesinin üzerine çıkarsa, varlığın aşırı alım bölgesine girdiği söylenir. Her iki durumda da olası bir fiyat dönüşü beklenebilir: Göreceli Güç Endeksi Osilatörü, hem yatay hareketlerde hem de trend hareketlerinde çalışabilir. Ancak yatayda, RSI indikatörü çok daha iyi sonuçlar gösterir; çünkü fiyat belirli bir kanal içinde dalgalanır ve tüm hareketler kanal sınırlarından basitçe “yukarı” veya “aşağı” yönlüdür.Trend hareketlerinde ise osilatörler (RSI dâhil) yanıltıcı sinyaller verebilir – aşırı alım ve aşırı satım bölgelerine işaret etmeye devam eder, ancak fiyat dönüşü, trader’ın beklediğinden daha geç gerçekleşebilir:

Stokastik Osilatör - Stokastik

Stokastik Osilatör, fiyatın momentumu veya hızını gösteren bir diğer öncü indikatördür. RSI gibi, Stokastik de dönüş noktalarını ve trend devam noktalarını öngörebilir.İndikatörün “20” ve “80” şeklinde bir skalası vardır – bunlar aşırı alım ve aşırı satım bölgeleridir. RSI’dan farklı olarak Stokastik’te hızlı ve yavaş olmak üzere iki çizgi bulunur. Bu çizgilerin kesişimi, fiyat dönüş noktalarını hızlı şekilde belirlemeye yarar. Özellikle “20” ve “80” seviyelerinin dışında gerçekleşen kesişimler değerlidir. Stokastik yatay piyasalarda iyi, trendde ise oldukça kötü performans gösterir: Şahsen ben bu indikatöre pek güven duymuyorum. Muhtemelen kişisel bir tercih meselesi – sinyallerinin “yayılmış” ve net olmaması hoşuma gitmiyor. Öte yandan, pek çok trader bu indikatörü çok iyi anlayıp sinyallerinden ciddi kazanç elde edebiliyor. Yani tamamen zevk ve alışkanlık meselesi.

CCI osilatörü – emtia kanal endeksi

CCI osilatörü veya emtia kanal endeksi, RSI’ya benzer görünümde olsa da bambaşka veriler gösterir. CCI, güçlü trend hareketlerini ve bu hareketlerin bitişini işaret eder.Commodity Channel Index’in “100” ve “-100” seviyeleri vardır – osilatör çizgisi bu seviyelerin dışına çıktığında, piyasada güçlü bir trend impulsu olduğu anlamına gelir. CCI indikatörü, RSI’nın aksine fiyat dönüş noktalarını doğrudan işaret etmez. Fiyat “100” ve “-100” seviyelerinin dışına çıktıktan sonra tekrar “normal aralığa” dönerse, bu sinyaller hem alım hem de satım pozisyonları için değerlendirilebilir: CCI osilatörü, trend yönlü fiyat hareketlerinde kullanıldığında avantaj sağlar; yatay piyasada ise hızlıca sönümlenen çok sayıda yanıltıcı sinyal üretebilir. Trendde en iyi yaklaşım, ana hareket yönü doğrultusunda işlem fırsatları aramaktır – emtia kanal endeksi bu görevi gayet iyi yerine getirir.

Ticarette gecikmeli osilatörler

Gecikmeli osilatörler, fiyatı takip eder. Yani önce fiyat değişir, ardından indikatör değişimi işaret eder – hareketin en başını yakalamak mümkün olmaz; buna karşılık bu indikatörler, piyasa değişimini yüksek doğrulukla gösterir.Gecikmeli osilatörlere şunlar örnek verilebilir:

- Moving Average veya hareketli ortalama

- Bollinger Bantları

- MACD veya Moving Average Convergence/Divergence

Hareketli Ortalama (Moving Average) Osilatörü

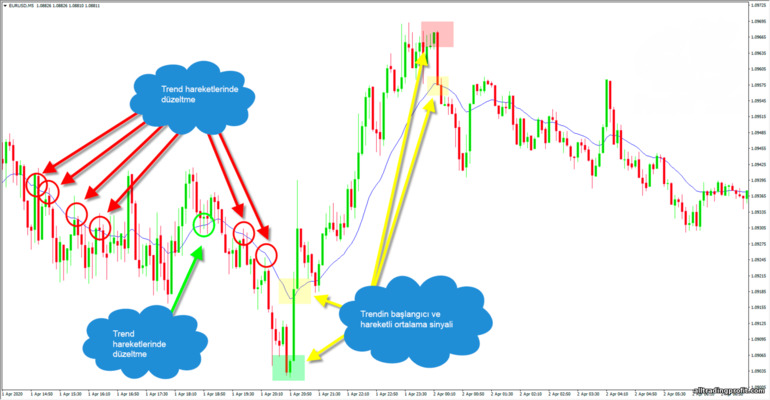

Hareketli Ortalama Osilatörü, gecikmeli bir indikatör olarak kabul edilir. Moving Average, belirlenen periyottaki ortalama fiyat değerini gösterir ve periyot uzadıkça fiyattaki değişikliğe tepkisi de o kadar geç kalır. Tüm trend hareketlerini gecikmeli olarak gösterseler de dinamik bir destek-direnç seviyesi sunarlar ve düzeltmelerin bitişini yakalamak için kullanılabilirler: Bazı durumlarda, hareketli ortalama fiyat değişikliklerine çok geç tepki verebilir – o noktada trend impulsu tamamen bitmiş olabilir. Hareketli Ortalama’nın diğer bir bariz dezavantajı ise yatay piyasalarda çok sayıda yanıltıcı sinyal üretmesidir.Bollinger Bantları Osilatörü

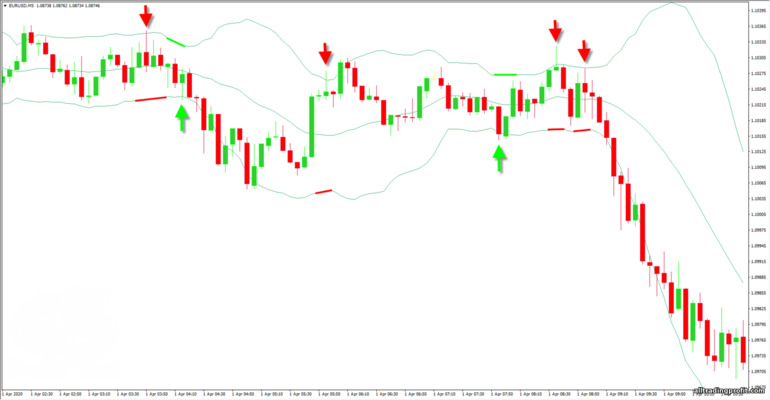

Bollinger Bantları Osilatörü, her türlü durumda (hem yatay hem de trend piyasalarında) mükemmel çalışabilen bir kanal indikatörüdür. Sadece bu indikatörün çalışma mantığını doğru anlamak gerekir. Yine de gecikmeli bir osilatör olduğundan, bazı sinyaller gecikmeli gelir.Yatay piyasalarda mantık basittir ve fiyat kanalının sınırlarına odaklanmak gerekir:

- Eğer fiyat üst banda dokunup alt bant henüz genişlemeye başlamadıysa, bir geri çekilme (pullback) beklenebilir. Alt bandı kırma durumu da benzer şekilde geçerlidir.

MACD Osilatörü veya Moving Average Convergence/Divergence

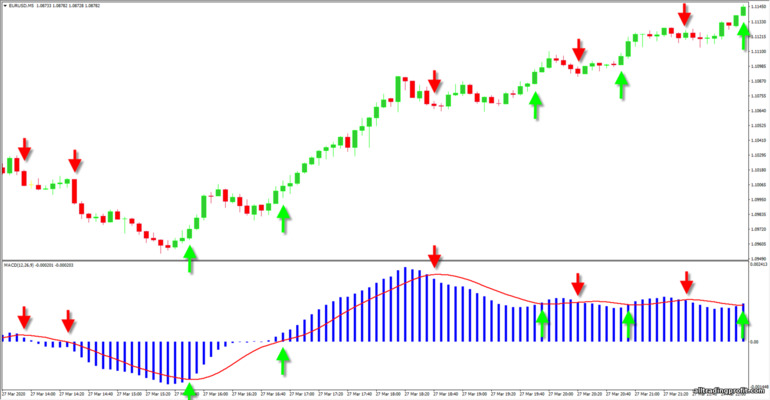

MACD osilatörü ya da Moving Average Convergence/Divergence, çoğunlukla fiyat grafiğindeki ayrışma (divergence) ve yakınsama (convergence) tespitinde kullanılır. MACD, histogram (ayrışma ve yakınsama arayışında kullanılır) ve sinyal çizgisinden oluşur (trendleri ve giriş noktalarını belirlemeye yarar).MACD’yi ayrışma bulmak için ele alırsak, tablo basittir: Grafik yükseliş gösterirken, indikatör histogramı kademeli olarak düşüyorsa bu, yakın bir fiyat dönüşünün işareti olabilir. Buradaki tek sorun, dönüşün ne zaman gerçekleşeceğini kesin olarak bilememektir. Dolayısıyla MACD, gecikmeli bir osilatör olarak değerlendirilir.

MACD ile trend ve dönüş sinyalleri de şu şekilde yorumlanır:

- Sinyal çizgisi histogramın içine girdiğinde – bir trend impulsu başlamıştır.

- Sinyal çizgisi histogramın dışına çıktığında – fiyat düzeltmesi veya tersine dönüş başlamıştır.

Ticarette osilatörlerin kullanımı

Genellikle tüm osilatörler, ticarette iki amaç için kullanılır – tespit etmek için:- Kesişimler

- Ayrışma veya yakınsama

Ayrışma veya yakınsama tespiti için osilatör kullanımı

Birçok osilatör, fiyat grafiğiyle arasındaki ayrışma ve yakınsamayı belirleyebilir. Örneğin RSI veya Stokastik de MACD kadar ayrışma sinyallerini gösterebilir. Burada seçim tamamen trader’ın zevkine ve alışkanlıklarına kalmıştır.Ayrışma veya yakınsamadan sonra genellikle bir fiyat dönüşü beklenir. Örneğin, RSI göstergesiyle yakalanan ayrışma şu şekilde görünür: Bu da Stokastik osilatöründe görülen yakınsamadır: Ayrışma ve yakınsama, fiyat hareketinin zayıfladığını (osilatörlerin gösterdiği), ancak grafikte bunun henüz tam olarak belirgin olmadığını ifade eder. Elbette, yakınsama ve ayrışma kaçınılmaz biçimde bir fiyat dönüşüne veya geri çekilmeye yol açar; çünkü bir trendin gücü er ya da geç biter.

Aşırı alım ve aşırı satım bölgelerini belirlemek için osilatör kullanımı

Osilatör kesişimleri konusunu netleştirmek gerekirse, şu durumları takip ederiz:- Overbought (aşırı alım) veya oversold (aşırı satım) bölgelerini belirleyen seviyelerin kesişimi (ör. RSI’da)

- Fiyatın Hareketli Ortalama çizgisiyle kesişimi (trend değişimini belirlemek için)

- Fiyatın Bollinger Bantları sınırlarını kesmesi

- CCI osilatörü seviyelerinin geçilmesiyle trend impulslarının belirlenmesi

Buna sıkça önemli ekonomik haberlerin açıklandığı dönemlerde rastlanır ve bu süre içinde hiçbir teknik indikatör tam olarak doğru çalışmaz. Bu nedenle, osilatör çizgisinin aşırı alım/satım bölgesinde olması, “hemen işleme gir” sinyalinden ziyade “dikkat et” uyarısıdır. Bu uyarının ardından, pozisyona girmek için daha sağlam bir dayanak aranmalıdır.

Osilatörün sıfır seviyesini geçmesi

Birçok osilatör için sıfır seviyesi de önemli bir referanstır. Sıfır seviyesinin geçilmesi çoğunlukla trend değişimi anlamına gelir. MACD örneğinde, trend değişimi iki farklı şekilde belli olur:- Histogramın okuduğu değerler

- Sinyal çizgisinin sıfır seviyesini geçmesi

- Sıfır seviyesi aşağıdan yukarı geçiliyorsa – yükseliş trendi başlamıştır

- Sıfır seviyesi yukarıdan aşağı geçiliyorsa – düşüş trendi başlamıştır

Osilatör çizgilerinin kesişimi

MACD, Stokastik gibi birçok osilatörde piyasa durumunu belirlemek için iki çizgi vardır. Bu çizgilerin karşılıklı kesişimini de dikkate almak gerekir (yoksa iki çizgiye ihtiyaç olmazdı). Genelde, bu kesişim hızlı ve yavaş hareketli ortalama kesişimine benzer – trend değişimi veya düzeltmenin başlangıcı anlamına gelir.Örneğin, Stokastik’in çizgilerinin kesişimi mevcut trendin değiştiğini gösterir; ancak Stokastik fiyattaki değişime çok hızlı tepki verdiğinden bu kesişim bazen tek bir mumluk geri çekilmeyi bile gösterebilir.

MACD’de ise sinyal çizgisinin histogramla kesişimi mevcut trendin devamına işaret eder. Sinyal çizgisi histogramın dışına çıkıyorsa, geri çekilme veya trend dönüşü başlamıştır – her iki durumda da fiyatın mevcut trende ters yönde ilerleyeceğini beklemek gerekir. Fakat MACD daha geç tepki verir ve sinyaller Stokastik’e kıyasla gecikmeli ama genellikle daha güçlüdür.

Ayrıca kesişimin nerede gerçekleştiğine de bakmak gerekir (aşırı alım/aşırı satım bölgeleri olan osilatörlerde) – eğer bu “dengesizlik bölgesi” içinde meydana gelmişse, sinyal daha güçlü olabilir. Dikkat ederseniz, Stokastik geri çekilmeyi daha önce yakalar; ancak bu durum her zaman fazla fayda sağlamaz. MACD ise biraz gecikmeli görür, ancak sinyalleri daha isabetlidir.

Osilatörlerin artıları ve eksileri

Osilatörlerin bilinmesi gereken artı ve eksi yönleri şunlardır:- Osilatörler, piyasadaki durumu oldukça net gösterir: yeni bir trend başlangıcını ve dönüş noktalarını belirleyebilirler. Bazıları yatayda, bazıları trendde başarılıdır. Hatta her piyasada işe yarayanlar da vardır.

- Osilatörler kullanımı kolaydır – nasıl çalıştıkları genelde sezgiseldir ve çok soru işareti oluşturmaz. Ayrıca bu indikatörlerin öncü (veya gecikmeli) yapısı, fiyat hareketlerini önceden (her zaman olmasa da) tahmin etmeyi mümkün kılar.

- Osilatörler, trend gücünü veya bu gücün azalmasını göstermek için idealdir. Yakınsama ve ayrışma, zayıflayan trendi haber verir ve böylece fiyat dönüşüne hazırlıklı olmayı sağlar.

- Osilatörler çok yaygındır – hemen her ticaret terminalinde bulunurlar. Osilatörler üzerine kurulu pek çok strateji ve binlerce modifikasyon mevcuttur; bunlar farklı durumlarda kullanılabilir.

Osilatörleri, diğer indikatörler veya destek ve direnç seviyeleri ile birlikte kullanmak daha iyidir. Bu sayede yanlış sinyallerin bir kısmını elemine etmek mümkündür. Ayrıca Japon mum formasyonları ile osilatörlerin kombinasyonu da oldukça başarılıdır – biri piyasa dengesizliğini bulurken diğeri net giriş noktalarını belirleyebilir.

Bir diğer dezavantaj ise ideal ayarların olmamasıdır. Evet, standart (önerilen) ayarlar vardır, fakat bazen mevcut duruma uygun şekilde ince ayar yapmak gerekir. Bu süreç, bazı yanlış sinyalleri elemeyi sağlarken, başka durumlarda sinyal sayısını artırabilir. Ayrıca “duyarlılığı” artan osilatör, kimi kârlı sinyalleri kaçırabilir.

Osilatör tabanlı stratejiler: teknik analizde osilatörler

Osilatörlere dayalı çok sayıda strateji mevcuttur; ancak konuyu pekiştirmek amacıyla birkaç örneğe göz atmak faydalı olacaktır. Bazıları oldukça ilgi çekici olup denemenizi öneririm. Elbette hiçbir stratejinin %100 garantili olmadığını, risk yönetiminin önemini de unutmayalım!RSI ve Bollinger Bantları osilatörlerine dayalı strateji

Bu stratejide Bollinger Bantları, RSI osilatörü penceresine eklenir. Şimdi daha detaylı bakalım. Gerekli indikatörler:- Periyot “9” olarak ayarlanmış RSI osilatörü

- Periyot “20” ve sapma “2.5” ayarlı Bollinger Bantları (RSI penceresine eklenmelidir)

- RSI çizgisi Bollinger Bantları’nın üst sınırını kırdığında, bir sonraki mumda düşüş (sat) yönlü işlem açılır

- RSI çizgisi Bollinger Bantları’nın alt sınırını kırdığında, bir sonraki mumda yükseliş (al) yönlü işlem açılır

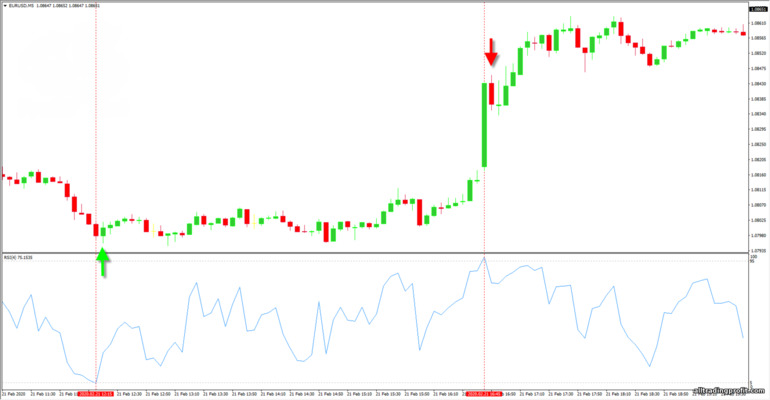

RSI osilatörüne dayalı ikili opsiyon stratejisi – 95-5

“95-5” RSI stratejisinde, standart seviyeler yerine “5” ve “95” kullanılır. Ayrıca indikatör periyodu “4” olarak ayarlanmalıdır. Sinyaller çok basittir:- RSI indikatör çizgisi “5” seviyesinin altına giriyorsa – yükseliş işlemi açılır

- RSI indikatör çizgisi “95” seviyesinin üstüne çıkıyorsa – düşüş işlemi açılır

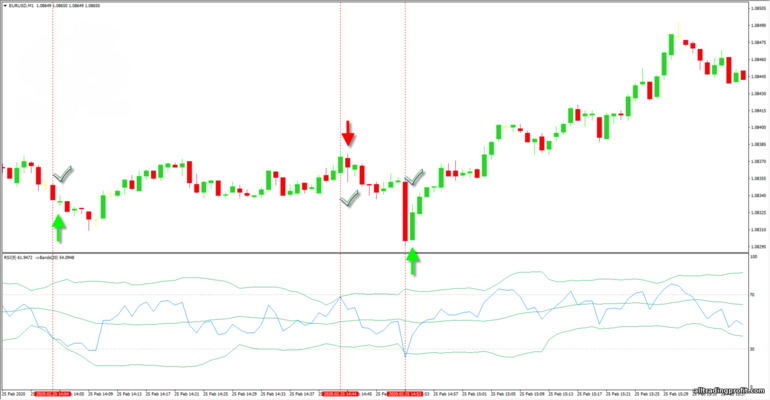

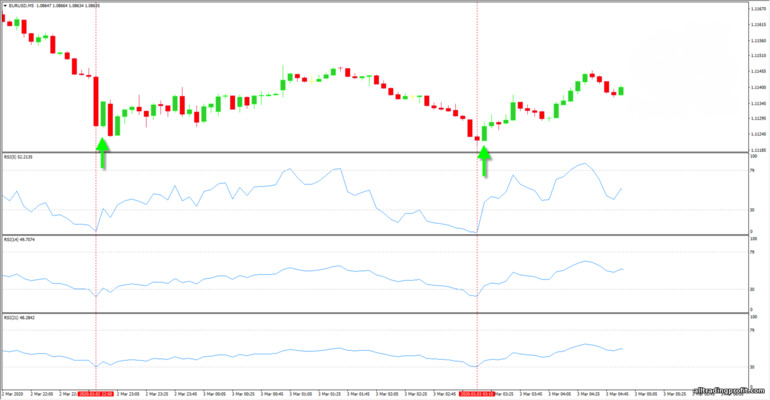

Üç RSI osilatörüne dayalı strateji

“Üç RSI” stratejisi, farklı ayarlara sahip üç RSI osilatörünü temel alır. Gerekli ayarlar:- Periyot “5” olan RSI

- Periyot “14” olan RSI

- Periyot “21” olan RSI

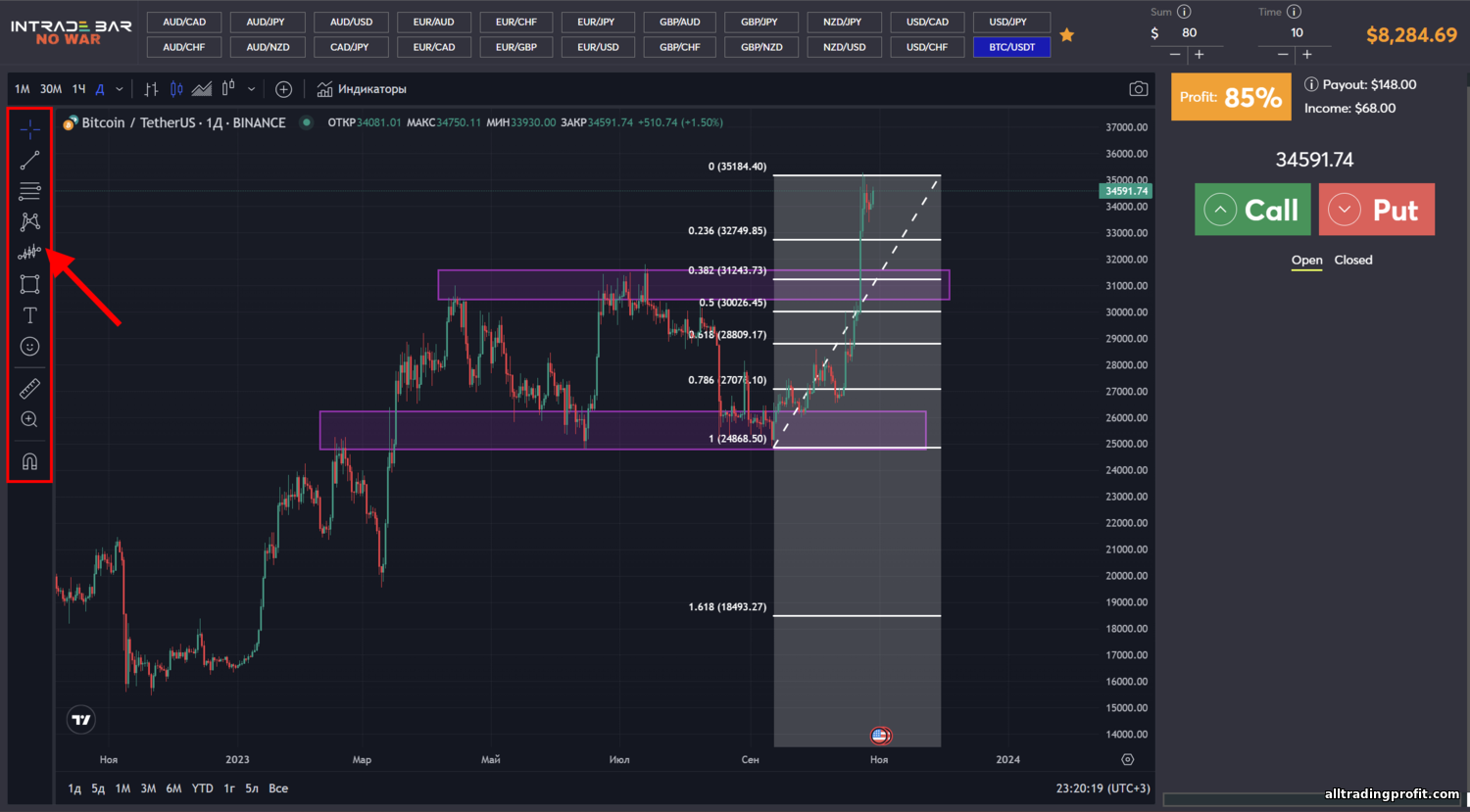

Strateji “Hareketli ortalamaların kesişimi ve MACD”

Bu strateji için gereken indikatörler:- Periyot “10” olan EMA

- Periyot “20” olan EMA

- MACD

- Önce MACD sinyal çizgisinin histogram bölgesinden çıktığını görüyoruz

- Daha sonra hareketli ortalamaların kesişimini bekliyoruz

- İşlem, trend yönünde 3-5 mum süresi boyunca açılır

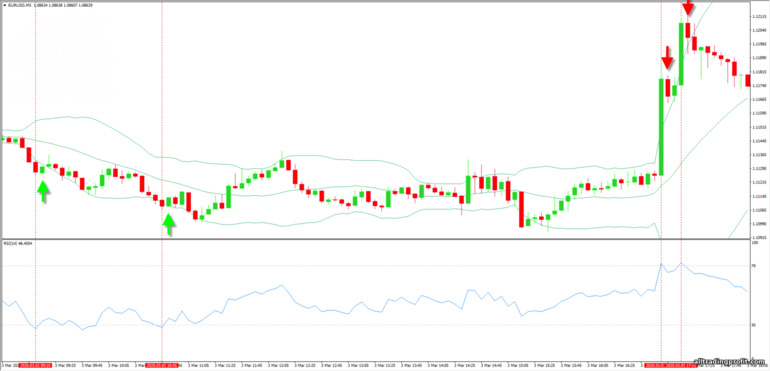

RSI osilatörü ve Bollinger Bantları tabanlı dönüş yakalama stratejisi

Strateji, standart RSI ve Bollinger Bantları’na dayanır. Bu iki indikatör birbirini iyi tamamlayıp güzel giriş noktaları sunar. Gerekli ayarlar:- Periyot “14” olarak RSI

- Periyot “20” ve sapma “2” olarak Bollinger Bantları

- Bir mum Bollinger Bantları’nın sınırının dışına kapandığında bekliyoruz

- RSI çizgisi “70” seviyesinin üzerinde veya “30” seviyesinin altında olmalı

- Bir sonraki mumun başında işleme giriyoruz

- Vade süresi (exp. süresi) bir mum süresi kadar seçilir

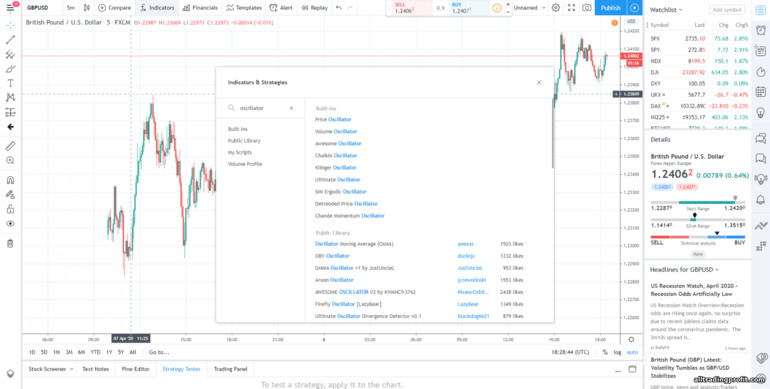

Canlı grafikte 40 osilatör (Trading View)

Trading View teknik analiz platformunda, ticaretinize yardımcı olabilecek çok sayıda farklı osilatör bulabilirsiniz. Aşağıdaki isimlerden herhangi birini arama bölümüne girmeniz yeterlidir:- Price oscillator

- Volume oscillator

- Awesome oscillator

- Chaikin oscillator

- Klinger oscillator

- Ultimate oscillator

- SMI Ergodic oscillator

- Detrendet Price oscillator

- Chande Momentum oscillator

- Oscillator Moving Average (OsMA)

- OBV oscillator

- GMMA oscillator

- Aroon oscillator

- Firefly oscillator

- Wave Trend oscillator

- McClellan oscillator

- Super Trend oscillator v3

- Elliot Wave oscillator

- Primer RSI oscillator

- Accelerator oscillator

- TFS: volume oscillator

- Volume zone oscillator

- USC Momentum oscillator

- Cycle Channel oscillator

- OBV oscillator

- Pivot Detector oscillator

- USC Murray's Math oscillator

- CCT Bollinger Bands oscillator

- Ehlers Stochastic oscillator

- Bitcoin Energy Value oscillator

- Derivative oscillator

- Bull Trading oscillator

- Absolute Strange index oscillator

- Rahul Mohindar oscillator

- Rainbow Chart oscillator

- Volume and Price oscillator

- Adaptive Ergodic Candlestric oscillator

- Premier Stochastic

- DescriptionPoint Volume Swenlin Trading oscillator

- DescriptionPoint Breadth Swenlin Trading oscillator

Osilatörlerle doğru çalışma pratiği

Osilatörler dahil olmak üzere tüm teknik analiz araçları, ancak trader yüzlerce saatlik pratik yapıp hangi durumda hangi indikatörün nasıl işlediğini anladığında düzgün sonuçlar verir.Birçok yeni başlayan trader, performansını geliştirmek ve sonuçlarını iyileştirmek amacıyla yaptığı işlemlerin binlerce ekran görüntüsünü alarak sonradan analiz eder. Hatta bazıları işlem anlarını kayda alır ve sonrasında bu kayıtları inceler. Herkes, hatalardan ders çıkararak ilerler.

Evet, bu zorlu ve zaman alan bir süreçtir; ancak sonuç buna değer! Farklı osilatörleri kombine etmek, ayarları değiştirmek, destek-direnç seviyeleri veya mum formasyonlarıyla birleştirmek, trader’a tecrübe katar ve bu tecrübe kalıcıdır. Edinilen bilgi, işlem sonuçlarına büyük etki eder – çoğunluğun para kaybettiği yerde, deneyimli traderlar kazanç sağlayabilir.

Görünüşe göre piyasa herkes için aynı; ama traderlar, piyasaya kendi deneyimlerinin zirvesinden bakar. Uzun ve istikrarlı bir öğrenme sürecini es geçenlerin bu “zirve” yerine “boşluk” kalır ve deneyimli traderlar, tembellik edenlerin parasını almaya devam eder.

Igor Lementov - alltradingprofit.com’da Finans Uzmanı ve Analist

İncelemeler ve yorumlar